問題來源:

甲公司為上市公司,,2×19年有關資料如下:

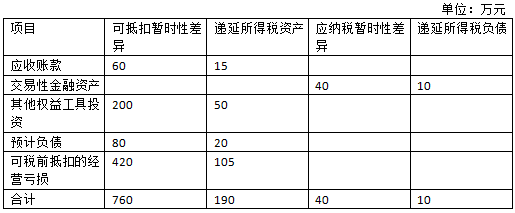

(1)甲公司2×19年年初遞延所得稅資產(chǎn)借方余額為190萬元,,遞延所得稅負債貸方余額為10萬元,具體構成項目如下:

(2)甲公司2×19年度實現(xiàn)的利潤總額為1610萬元,。2×19年度相關交易或事項資料如下:

①年末轉回應收賬款壞賬準備20萬元,。根據(jù)稅法規(guī)定,轉回的壞賬準備不計入應納稅所得額,。

②年末根據(jù)以公允價值計量且其變動計入當期損益的金融資產(chǎn)公允價值變動確認公允價值變動收益20萬元,。根據(jù)稅法規(guī)定,該金融資產(chǎn)公允價值變動收益不計入應納稅所得額,。

③年末根據(jù)以公允價值計量且其變動計入其他綜合收益的金融資產(chǎn)公允價值上升40萬元,。根據(jù)稅法規(guī)定,該金融資產(chǎn)公允價值變動金額不計入應納稅所得額,。

④當年實際支付產(chǎn)品保修費用50萬元,,沖減前期確認的相關預計負債;當年計提產(chǎn)品保修費用10萬元,,增加相關預計負債,。根據(jù)稅法規(guī)定,實際支付的產(chǎn)品保修費用允許稅前扣除,,但預計的產(chǎn)品保修費用不允許稅前扣除,。

⑤當年發(fā)生研究開發(fā)支出100萬元,全部費用化計入當期損益,。根據(jù)稅法規(guī)定,,計算應納稅所得額時,當年實際發(fā)生的費用化支出應按75%加計扣除,。

⑥本期彌補以前年度虧損420萬元,。

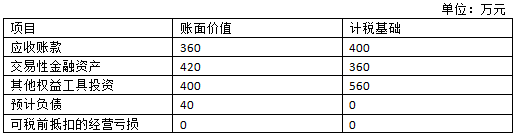

(3)2×19年年末資產(chǎn)負債表相關項目金額及其計稅基礎如下:

(4)甲公司2×19年適用的所得稅稅率為25%,從2×20年起適用的所得稅稅率為15%,,未來期間能夠產(chǎn)生足夠的應納稅所得額用以抵扣可抵扣暫時性差異,不考慮其他因素,。

要求:

(1)根據(jù)上述資料,,計算甲公司2×19年應納稅所得額和應交所得稅金額,。

甲公司2×19年應納稅所得額=利潤總額1610-轉回的壞賬準備20-以公允價值計量且其變動計入當期損益的金融資產(chǎn)公允價值上升20-(本期實際發(fā)生的產(chǎn)品保修費用50-本期計提的產(chǎn)品保修費用10)-研究支出費用化加計扣除100×75%-可稅前抵扣的經(jīng)營虧損420=1035(萬元);

甲公司2×19年的應交所得稅=1035×25%=258.75(萬元),。

(2)根據(jù)上述資料,,計算甲公司下列各項目2×19年年末的暫時性差異金額,計算結果填列在下表中,。

單位:萬元

|

項目 |

賬面價值 |

計稅基礎 |

暫時性差異 |

|

|

應納稅暫時性差異 |

可抵扣暫時性差異 |

|||

|

應收賬款 |

|

|

|

|

|

交易性金融資產(chǎn) |

|

|

|

|

|

其他權益工具投資 |

|

|

|

|

|

預計負債 |

|

|

|

|

|

合計 |

|

|

|

|

單位:萬元

|

項目 |

賬面價值 |

計稅基礎 |

暫時性差異 |

|

|

應納稅暫時性差異 |

可抵扣暫時性差異 |

|||

|

應收賬款 |

360 |

400 |

|

40 |

|

交易性金融資產(chǎn) |

420 |

360 |

60 |

|

|

其他權益工具投資 |

400 |

560 |

|

160 |

|

預計負債 |

40 |

0 |

|

40 |

|

合計 |

|

|

60 |

240 |

(3)根據(jù)上述資料,,逐筆編制與遞延所得稅資產(chǎn)或遞延所得稅負債相關的會計分錄。

①應收賬款

借:所得稅費用 9

貸:遞延所得稅資產(chǎn) 9(15-40×15%)

②交易性金融資產(chǎn)

借:遞延所得稅負債 1(10-60×15%)

貸:所得稅費用 1

③其他權益工具投資

借:其他綜合收益 26

貸:遞延所得稅資產(chǎn) 26(50-160×15%)

④預計負債

借:所得稅費用 14

貸:遞延所得稅資產(chǎn) 14(20-40×15%)

⑤彌補虧損

借:所得稅費用 105

貸:遞延所得稅資產(chǎn) 105

(4)根據(jù)上述資料,,計算甲公司2×19年所得稅費用金額,。(★★★)

甲公司2×19年所得稅費用=258.75+(9-1+14+105)=385.75(萬元)。

陳老師

2020-06-10 04:14:26 2945人瀏覽

應收賬款期末可抵扣差異是40*第二年稅率15% 計算期末的遞延所得稅資產(chǎn)余額 6

期初是15

發(fā)生額=期末6-期初15=-9 。

其他權益工具投資,,

期末可抵扣差異160*新的稅率15% =76

期初是50

新增金額是 76-50=26

期末-期初計算發(fā)生額,, 負數(shù)就是減少金額,正數(shù)就是新增金額,。

或是

期初+ 變動=期末,,

你計算只是變動金額,就是分錄的金額,。

如果有疑問請繼續(xù)提問,,老師會耐心等你,小伙伴加油,!相關答疑

-

2022-05-12

-

2021-08-08

-

2020-11-24

-

2020-08-31

-

2020-08-24

您可能感興趣的CPA試題

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號