四,、綜合題

本題型共2小題,,共計(jì)32分。答案中的金額單位以萬元表示,,涉及計(jì)算的,,要求列出計(jì)算步驟。

1.(本小題16分,。)甲公司為一家上市公司,,2×22年度和2×23年度發(fā)生的有關(guān)交易或事項(xiàng)如下:

(1)2×22年3月31日,甲公司決定將一辦公樓對(duì)外出租,,當(dāng)日與承租人簽訂租賃合同,。租賃期為自合同簽訂之日起3年。該辦公樓于2×17年3月31日以銀行存款80 000萬元購(gòu)入,,預(yù)計(jì)使用年限為40年,,預(yù)計(jì)凈殘值為零,采用年限平均法計(jì)提折舊,。至2×22年3月31日已提折舊10 000萬元,,未計(jì)提減值準(zhǔn)備,當(dāng)日公允價(jià)值為90 000萬元,。甲公司對(duì)該出租的辦公樓采用成本模式進(jìn)行后續(xù)計(jì)量,,預(yù)計(jì)尚可使用年限為35年,采用年限平均法計(jì)提折舊,,預(yù)計(jì)凈殘值為零,。

2×23年1月1日。甲公司決定將上述辦公樓后續(xù)計(jì)量由成本模式變更為公允價(jià)值模式,,當(dāng)日辦公樓公允價(jià)值為100 000萬元。

假定企業(yè)所得稅法規(guī)定,,甲公司上述房產(chǎn)的折舊年限為20年,,預(yù)計(jì)凈殘值為零,采用年限平均法計(jì)提的折舊可在稅前扣除,。

(2)2×23年1月1日,,為激勵(lì)高管人員,甲公司以每股6元的價(jià)格向20名高管人員每人授予100萬股限制性股票(每股面值為1元),,發(fā)行價(jià)款12 000萬元已于當(dāng)日收存銀行,,并辦理完成限制性股票的股權(quán)過戶登記手續(xù)。根據(jù)限制性股票激勵(lì)計(jì)劃,被授予限制性股票的高管人員從2×23年1月1日起在甲公司連續(xù)服務(wù)3年,,其所授予的限制性股票才能夠解除限售,;如果這些高管人員在3年內(nèi)離開甲公司,甲公司有權(quán)以授予價(jià)格每股6元回購(gòu)其被授予的限制性股票,。2×23年末,,有2名高管離開公司,預(yù)計(jì)未來兩年還會(huì)有1名高管離開公司,。

2×23年1月1日和2×23年12月31日,,甲公司股票的市場(chǎng)價(jià)格分別為每股12元和每股15元。

根據(jù)企業(yè)所得稅法規(guī)定,,對(duì)于帶有服務(wù)條件的股權(quán)激勵(lì)計(jì)劃,,等待期內(nèi)確認(rèn)的成本費(fèi)用不得稅前扣除,待行權(quán)后根據(jù)實(shí)際行權(quán)時(shí)的股票公允價(jià)值與激勵(lì)對(duì)象實(shí)際行權(quán)支付的價(jià)格之間的差額允許稅前扣除,。甲公司以期末股票的市場(chǎng)價(jià)格估計(jì)未來因股份支付可在稅前扣除的金額,。

(3)2×23年1月1日,承租人甲公司與出租人乙公司簽訂了為期3年的商鋪?zhàn)赓U合同,。每年的租賃付款額為60萬元,,在每年年末支付。甲公司無法確定租賃內(nèi)含利率,,其增量借款利率為4%,,甲公司已支付與該租賃相關(guān)的初始直接費(fèi)用5萬元。甲公司取得的使用權(quán)資產(chǎn)采用直線法自租賃期開始的當(dāng)月按3年計(jì)提折舊,。假設(shè)利息費(fèi)用不符合資本化條件,。

按照適用稅法規(guī)定,該交易屬于稅法上的經(jīng)營(yíng)租賃,,甲公司支付的初始直接費(fèi)用于實(shí)際發(fā)生時(shí)一次性稅前扣除,,每期支付的租金允許在支付當(dāng)期進(jìn)行稅前抵扣,已知:(P/A,,4%,,3)=2.7751。

其他資料:(1)甲公司適用的企業(yè)所得稅稅率為25%,,未來期間能夠產(chǎn)生足夠的應(yīng)納稅所得額用以抵減可抵扣暫時(shí)性差異;(2)甲公司按年度凈利潤(rùn)的10%計(jì)提法定盈余公積,,不計(jì)提任意盈余公積。(3)本題不考慮除企業(yè)所得稅以外的相關(guān)稅費(fèi)及其他因素,。

要求:

(1)根據(jù)資料(1),,計(jì)算甲公司2×22年度該辦公樓應(yīng)確認(rèn)的遞延所得稅金額,并編制相關(guān)會(huì)計(jì)分錄,;說明甲公司2×23年1月1日變更投資性房地產(chǎn)后續(xù)計(jì)量模式的會(huì)計(jì)處理原則,,并編制相關(guān)會(huì)計(jì)分錄,。

(2)根據(jù)資料(2),計(jì)算甲公司2×23年度應(yīng)確認(rèn)的股份支付費(fèi)用金額,,以及因股份支付應(yīng)確認(rèn)的遞延所得稅金額,,并編制授予限制性股票、確認(rèn)股份支付費(fèi)用及其遞延所得稅相關(guān)的會(huì)計(jì)分錄,。

(3)根據(jù)資料(3),,①計(jì)算租賃期開始日租賃負(fù)債的賬面價(jià)值和計(jì)稅基礎(chǔ)、使用權(quán)資產(chǎn)賬面價(jià)值和計(jì)稅基礎(chǔ),、應(yīng)確認(rèn)的遞延所得稅資產(chǎn)和遞延所得稅負(fù)債,;②編制甲公司2×23年與租賃相關(guān)的會(huì)計(jì)分錄。

【答案】

(1)①該辦公樓2×22年會(huì)計(jì)計(jì)提折舊=80 000÷40×3/12+(80 000-10 000)÷35×9/12=500+1 500=2 000(萬元),,2×22年稅法計(jì)提折舊=80 000÷20=4 000(萬元),,應(yīng)確認(rèn)遞延所得稅負(fù)債=(4 000-2 000)×25%=500(萬元)。

相關(guān)會(huì)計(jì)分錄:

借:管理費(fèi)用 500

貸:累計(jì)折舊 500

借:投資性房地產(chǎn) 80 000

累計(jì)折舊 10 000

貸:固定資產(chǎn) 80 000

投資性房地產(chǎn)累計(jì)折舊 10 000

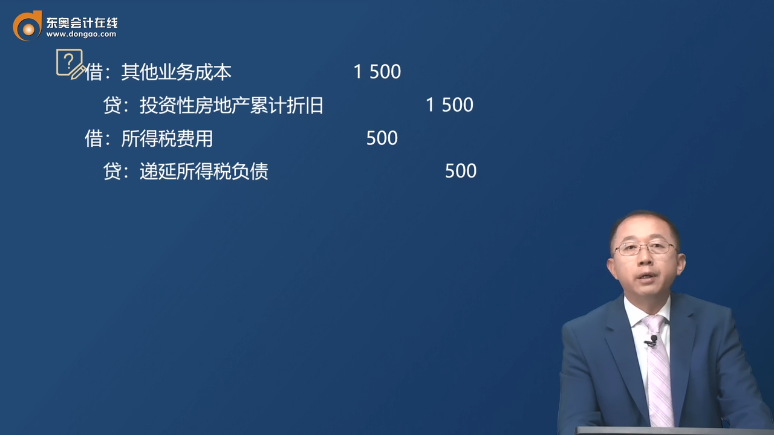

借:其他業(yè)務(wù)成本 1 500

貸:投資性房地產(chǎn)累計(jì)折舊 1 500

借:所得稅費(fèi)用 500

貸:遞延所得稅負(fù)債 500

②甲公司2×23年1月1日變更投資性房地產(chǎn)后續(xù)計(jì)量模式,,屬于會(huì)計(jì)政策變更,,應(yīng)采用追溯調(diào)整法進(jìn)行會(huì)計(jì)處理。

相關(guān)會(huì)計(jì)分錄:

借:投資性房地產(chǎn)——成本 90 000

——公允價(jià)值變動(dòng)

10 000

投資性房地產(chǎn)累計(jì)折舊 11 500(10 000+1 500)

貸:投資性房地產(chǎn) 80 000

遞延所得稅負(fù)債 7 875

{[100 000-(80 000-11 500)] ×25%}

其他綜合收益 15 000

{[90 000-(80 000-10 000)]×(1-25%)}

盈余公積 862.5

{[100 000-(80 000-11 500)-7 875-15 000]×10%}

利潤(rùn)分配——未分配利潤(rùn) 7 762.5

{[100 000-(80 000-11 500)-7 875-15 000]×90%}

(2)甲公司2×23年度應(yīng)確認(rèn)的股份支付費(fèi)用金額=(20-2-1)×100×(12-6)×1/3=3 400(萬元),,甲公司當(dāng)期因股份支付應(yīng)確認(rèn)的可抵扣暫時(shí)性差異=(20-2-1)×100×(15-6)×1/3=5 100(萬元),,因股份支付應(yīng)確認(rèn)的遞延所得稅資產(chǎn)=5 100×25%=1 275(萬元)。

相關(guān)會(huì)計(jì)分錄:

2×23年1月1日

借:銀行存款 12 000

貸:股本 2 000

資本公積——股本溢價(jià) 10 000

借:庫(kù)存股 12 000

貸:其他應(yīng)付款 12 000

2×23年12月31日

借:管理費(fèi)用 3 400

貸:資本公積——其他資本公積 3 400

借:遞延所得稅資產(chǎn) 1 275

貸:所得稅費(fèi)用 850(3 400×25%)

資本公積——其他資本公積 425

(3)①租賃期開始日租賃負(fù)債賬面價(jià)值=60×2.7751=166.51(萬元),,計(jì)稅基礎(chǔ)為0,,應(yīng)確認(rèn)遞延所得稅資產(chǎn)=(166.51-0)×25%=41.63(萬元)。

使用權(quán)資產(chǎn)賬面價(jià)值=166.51+5=171.51(萬元),,計(jì)稅基礎(chǔ)為0,,應(yīng)確認(rèn)遞延所得稅負(fù)債=(171.51-0)×25%=42.88(萬元)。

②會(huì)計(jì)分錄:

借:使用權(quán)資產(chǎn) 171.51

租賃負(fù)債——未確認(rèn)融資費(fèi)用 13.49(180-166.51)

貸:租賃負(fù)債——租賃付款額 180

銀行存款 5

借:遞延所得稅資產(chǎn) 41.63

所得稅費(fèi)用 1.25

貸:遞延所得稅負(fù)債 42.88

借:銷售費(fèi)用 57.17

貸:使用權(quán)資產(chǎn)累計(jì)折舊 57.17(171.51÷3)

借:財(cái)務(wù)費(fèi)用 6.66

貸:租賃負(fù)債——未確認(rèn)融資費(fèi)用 6.66(166.51×4%)

借:租賃負(fù)債——租賃付款額 60

貸:銀行存款 60

2×23年12月31日租賃負(fù)債賬面價(jià)值=166.51+6.66-60=113.17(萬元),,計(jì)稅基礎(chǔ)為0,,應(yīng)確認(rèn)遞延所得稅資產(chǎn)余額=(113.17-0)×25%=28.29(萬元),本期應(yīng)確認(rèn)遞延所得稅資產(chǎn)貸方發(fā)生額=41.63-28.29=13.34(萬元),。

借:所得稅費(fèi)用 13.34

貸:遞延所得稅資產(chǎn) 13.34

2×23年12月31日使用權(quán)資產(chǎn)賬面價(jià)值=171.51-57.17=114.34(萬元),,計(jì)稅基礎(chǔ)為0,應(yīng)確認(rèn)遞延所得稅負(fù)債余額=(114.34-0)×25%=28.59(萬元),,本期應(yīng)確認(rèn)遞延所得稅負(fù)債借方發(fā)生額=42.88-28.59=14.29(萬元),。

借:遞延所得稅負(fù)債 14.29

貸:所得稅費(fèi)用 14.29

?非常感謝,。

?非常感謝,。

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)