計算應納稅所得額時為什么要減去30,?

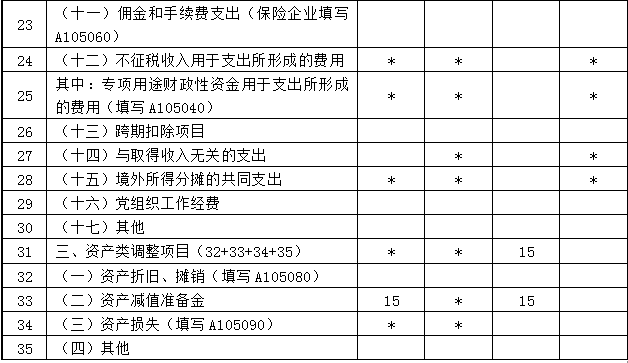

該公司2021年境內(nèi)所得應納稅所得額(除轉讓技術所得外)=1828-3.12-(700-100)-20-30+3.2+45+16.5+30+12+15=1296.58

式中標注顏色的扣除30萬,是指從境外A公司分公司投資收益折合人民幣的30萬元嗎,?請老師指點,,為什么要扣除這個30萬?

由于摬外稅率10%和境內(nèi)高新企業(yè)稅率15%的稅率差需要補交1.67萬稅款是能理解的,,就是這個扣除的30萬稅后收入不理解

問題來源:

(1)“主營業(yè)務收入”科目貸方發(fā)生額為1700萬元,其中產(chǎn)品不含稅銷售收入1500萬元,,7月銷售貨物因購買方延期付款,,收取的含稅延期付款利息收入226萬元。會計處理為:

借:銀行存款 1921

貸:主營業(yè)務收入 1700

其他應付款 26

應交稅費——應交增值稅(銷項稅額) 195

(2)轉讓一項符合條件的技術所有權,,取得轉讓收入700萬元,。與該技術所有權有關的成本費用為100萬元,。

(3)“投資收益”由兩部分組成,一是撤回對境內(nèi)非上市居民企業(yè)乙公司的投資取得120萬元,,其中含初始投資成本65萬元,,另含相當于被投資公司累計未分配利潤和盈余公積按減少實收資本比例計算的部分20萬元。二是從境外A公司分回投資收益折合人民幣30萬元,,已經(jīng)在境外按照規(guī)定繳納了企業(yè)所得稅,,境外的企業(yè)所得稅稅率為10%。

(4)“管理費用”借方發(fā)生額為120萬元,,其中業(yè)務招待費8萬元,,訴訟費10萬元?!颁N售費用”借方發(fā)生額為350萬元,,其中廣告費和業(yè)務宣傳費為300萬元?!柏攧召M用”借方發(fā)生額為50萬元,,其中向職工借款300萬元用于生產(chǎn)經(jīng)營,借款期限半年,,公司與職工簽訂了合法,、有效的借款合同并支付利息費用24萬元(同期同類銀行貸款年利率為5%)。

(5)該公司2021年12月15日購置符合條件的安全生產(chǎn)專用設備并投入使用,,取得的普通發(fā)票上注明價稅合計金額為113萬元,。

(6)“營業(yè)外支出”由三部分內(nèi)容構成,一是通過企業(yè)行政部門直接對貧困地區(qū)捐款30萬元,;二是因違反食品安全法被市場監(jiān)督管理部門處以罰款12萬元,;三是訂購的一批材料因臨時取消不再購進而支付給供貨方的違約金30萬元。

(7)該公司在2021年計提固定資產(chǎn)減值準備15萬元,。

(8)2021年發(fā)現(xiàn)2020年實際資產(chǎn)損失200萬元未在稅前扣除,,假如2020年已納企業(yè)所得稅80萬元,會計上未作處理,。

問題(不考慮其他事項):

②一個納稅年度內(nèi),居民企業(yè)技術轉讓所得不超過500萬元的部分,免征企業(yè)所得稅,;超過500萬元的部分減半征收企業(yè)所得稅,,所以該技術轉讓應納稅調減=500+(700-100-500)×50%=550(萬元)。

③投資企業(yè)從被投資企業(yè)撤回或減少投資,,其取得的資產(chǎn)中,,相當于初始出資的部分,應確認為投資收回,;相當于被投資企業(yè)累計未分配利潤和累計盈余公積按減少實收資本比例計算的部分,,應確認為股息所得;其余部分確認為投資資產(chǎn)轉讓所得,。符合條件的居民企業(yè)之間的股息,、紅利是免稅的,所以應納稅調減20萬元,。從境外分回的投資收益的抵免限額=30/(1-10%)×15%=5(萬元),,已在A公司所在國繳納企業(yè)所得稅=30/(1-10%)×10%=3.33(萬元),應在我國補稅=5-3.33=1.67(萬元),。

④企業(yè)發(fā)生的與生產(chǎn)經(jīng)營活動有關的業(yè)務招待費支出,,按照發(fā)生額的60%扣除,但最高不得超過當年銷售(營業(yè))收入的5‰,。銷售收入的5‰=1700×5‰=8.5(萬元)>8×60%=4.8(萬元),,業(yè)務招待費只能稅前扣除4.8萬元,所以需要納稅調增=8-4.8=3.2(萬元),,發(fā)生的訴訟費用可以據(jù)實在稅前扣除,,不需要納稅調整。

企業(yè)發(fā)生的符合條件的廣告費和業(yè)務宣傳費支出,,除國務院財政,、稅務主管部門另有規(guī)定外,不超過當年銷售(營業(yè))收入15%的部分,,準予扣除,;超過部分,,準予在以后納稅年度結轉扣除,。稅前扣除限額=1700×15%=255(萬元),實際發(fā)生300萬元,,需要納稅調增=300-255=45(萬元),。

企業(yè)向內(nèi)部職工或其他人員借款的利息支出,其借款情況同時符合以下兩個條件的,,一是企業(yè)與個人之間的借貸是真實,、合法、有效的,,并且不具有非法集資目的或其他違反法律,、行政法規(guī)的行為,;二是企業(yè)與個人之間簽訂了借款合同,其利息支出在不超過按照金融企業(yè)同期同類貸款利率計算的數(shù)額的部分,準予扣除,。

向職工借款的利息支出稅前扣除限額=300×5%×6/12=7.5(萬元),,需要納稅調增=24-7.5=16.5(萬元)。

⑤企業(yè)購置并實際使用《環(huán)境保護專用設備企業(yè)所得稅優(yōu)惠目錄》《節(jié)能節(jié)水專用設備企業(yè)所得稅優(yōu)惠目錄》和《安全生產(chǎn)專用設備企業(yè)所得稅優(yōu)惠目錄》規(guī)定的環(huán)境保護,、節(jié)能節(jié)水,、安全生產(chǎn)等專用設備的,該專用設備的投資額的10%可以從企業(yè)當年的應納稅額中抵免,;當年不足抵免的,,可以在以后5個納稅年度結轉抵免。該公司當年可以抵免的應納稅額=113×10%=11.3(萬元),。

⑥企業(yè)通過公益性社會組織或者縣級以上人民政府及其部門,發(fā)生的公益性捐贈在年度利潤總額12%以內(nèi)的部分,準予在計算應納稅所得額時扣除,。但是本題是直接捐贈不屬于公益性捐贈支出,不得稅前扣除,,所以需要納稅調增30萬元,;

被市場監(jiān)督管理部門處以的罰款不得稅前扣除,所以需要納稅調增12萬元,;

支付給供貨方的違約金是企業(yè)經(jīng)營過程中發(fā)生的經(jīng)營支出,,準予稅前扣除,不需要納稅調整,。

⑦未經(jīng)核定的準備金不得在稅前扣除,,所以計提的固定資產(chǎn)減值準備不得稅前扣除,需要納稅調增15萬元,。

“2020年實際資產(chǎn)損失200萬元未在稅前扣除”相當于2020年多繳納企業(yè)所得稅=200×15%=30(萬元),,則這30萬元可以在2021年企業(yè)所得稅應納稅額中扣除,。

企業(yè)以前年度發(fā)生的資產(chǎn)損失未能在當年稅前扣除的,可以按照規(guī)定向稅務機關說明并進行專項申報扣除,。

2021年應繳納企業(yè)所得稅=1296.58×15%+(700-100-500)×50%×25%+1.67-11.3-30=167.36(萬元)。

【提示】

(1)技術轉讓所得通過《所得減免優(yōu)惠明細表》調整,;

(2)撤回或減少投資應享有被投資企業(yè)累計未分配利潤和累計盈余公積通過《免稅,、減計收入及加計扣除優(yōu)惠明細表》調整;

(3)境外所得通過《境外所得納稅調整后所得明細表》調整,。

秦老師

2022-10-16 12:42:57 549人瀏覽

哈嘍!努力學習的小天使:

是的,,式中標注顏色的扣除30萬,,是指從境外A公司分公司投資收益折合人民幣的30萬元。

因為這個30萬元不屬于境內(nèi)所得,,而是屬于境外所得,,但在計算企業(yè)的會計利潤的時候包含這個30萬元,此時在計算稅法上的境內(nèi)應納稅所得額的時候,,要扣除這個境外所得,,故要減去30萬元。

在最終算應納稅額的時候,,要用境內(nèi)的應納稅額+要補的境外的應納稅額

您理解一下,,有問題歡迎繼續(xù)溝通,祝您輕松過關~

每個努力學習的小天使都會有收獲的,,加油,!

相關答疑

-

2023-11-11

-

2023-11-01

-

2023-10-12

-

2023-09-11

-

2023-09-06

您可能感興趣的稅務師試題

- 單選題 某企業(yè)為擴大生產(chǎn)線規(guī)模,,需要向銀行借款,年利率為8%,。該項目分4年建成,,每年年初需要從銀行借入資金80萬元,則項目建成時向銀行還本付息的金額為( ?。┤f元,。[已知:(F/A,8%,,4)=4.5061]

- 單選題 甲企業(yè)計劃投資一個項目,,建設期為3年,經(jīng)營期為7年,,經(jīng)營期每年年末產(chǎn)生現(xiàn)金凈流量150萬元,,假設年利率為8%,則該項目經(jīng)營期現(xiàn)金流量的現(xiàn)值為( ?。┤f元,。[已知:(P/A,8%,,7)=5.2064,,(P/F,8%,,3)=0.7938]

- 單選題 老王將在5年后退休,為了在退休后的10年里,,每年年初可以從銀行提取3萬元作為生活費,,則在存款年利率為5%的情況下,老王當前應存入的金額是( ?。┤f元,。[已知:(P/A,5%,,10)=7.7217,,(P/F,5%,,5)=0.7835,,(P/F,5%,,4)=0.8227]

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號