技術(shù)轉(zhuǎn)讓所得如何享受優(yōu)惠,?

老師,,技術(shù)轉(zhuǎn)讓所得的100萬減半征收的稅率為什么是25%,?這個(gè)公司是15%的稅率

問題來源:

位于市區(qū)的境內(nèi)甲公司,系增值稅一般納稅人,,屬于國(guó)家重點(diǎn)扶持的高新技術(shù)企業(yè),,2021年甲公司實(shí)現(xiàn)會(huì)計(jì)利潤(rùn)1828萬元,有關(guān)資料如下:

(1)“主營(yíng)業(yè)務(wù)收入”科目貸方發(fā)生額為1700萬元,,其中產(chǎn)品不含稅銷售收入1500萬元,,7月銷售貨物因購(gòu)買方延期付款,收取的含稅延期付款利息收入226萬元,。會(huì)計(jì)處理為:

借:銀行存款 1921

貸:主營(yíng)業(yè)務(wù)收入 1700

其他應(yīng)付款 26

應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額) 195

(2)轉(zhuǎn)讓一項(xiàng)符合條件的技術(shù)所有權(quán),,取得轉(zhuǎn)讓收入700萬元。與該技術(shù)所有權(quán)有關(guān)的成本費(fèi)用為100萬元,。

(3)“投資收益”由兩部分組成,,一是撤回對(duì)境內(nèi)非上市居民企業(yè)乙公司的投資取得120萬元,其中含初始投資成本65萬元,,另含相當(dāng)于被投資公司累計(jì)未分配利潤(rùn)和盈余公積按減少實(shí)收資本比例計(jì)算的部分20萬元,。二是從境外A公司分回投資收益折合人民幣30萬元,已經(jīng)在境外按照規(guī)定繳納了企業(yè)所得稅,,境外的企業(yè)所得稅稅率為10%,。

(4)“管理費(fèi)用”借方發(fā)生額為120萬元,其中業(yè)務(wù)招待費(fèi)8萬元,,訴訟費(fèi)10萬元,。“銷售費(fèi)用”借方發(fā)生額為350萬元,,其中廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)為300萬元,。“財(cái)務(wù)費(fèi)用”借方發(fā)生額為50萬元,,其中向職工借款300萬元用于生產(chǎn)經(jīng)營(yíng),借款期限半年,,公司與職工簽訂了合法,、有效的借款合同并支付利息費(fèi)用24萬元(同期同類銀行貸款年利率為5%)。

(5)該公司2021年12月15日購(gòu)置符合條件的安全生產(chǎn)專用設(shè)備并投入使用,,取得的普通發(fā)票上注明價(jià)稅合計(jì)金額為113萬元,。

(6)“營(yíng)業(yè)外支出”由三部分內(nèi)容構(gòu)成,,一是通過企業(yè)行政部門直接對(duì)貧困地區(qū)捐款30萬元;二是因違反食品安全法被市場(chǎng)監(jiān)督管理部門處以罰款12萬元,;三是訂購(gòu)的一批材料因臨時(shí)取消不再購(gòu)進(jìn)而支付給供貨方的違約金30萬元,。

(7)該公司在2021年計(jì)提固定資產(chǎn)減值準(zhǔn)備15萬元。

(8)2021年發(fā)現(xiàn)2020年實(shí)際資產(chǎn)損失200萬元未在稅前扣除,,假如2020年已納企業(yè)所得稅80萬元,,會(huì)計(jì)上未作處理。

問題(不考慮其他事項(xiàng)):

②一個(gè)納稅年度內(nèi),居民企業(yè)技術(shù)轉(zhuǎn)讓所得不超過500萬元的部分,免征企業(yè)所得稅,;超過500萬元的部分減半征收企業(yè)所得稅,,所以該技術(shù)轉(zhuǎn)讓應(yīng)納稅調(diào)減=500+(700-100-500)×50%=550(萬元)。

③投資企業(yè)從被投資企業(yè)撤回或減少投資,,其取得的資產(chǎn)中,,相當(dāng)于初始出資的部分,應(yīng)確認(rèn)為投資收回,;相當(dāng)于被投資企業(yè)累計(jì)未分配利潤(rùn)和累計(jì)盈余公積按減少實(shí)收資本比例計(jì)算的部分,,應(yīng)確認(rèn)為股息所得;其余部分確認(rèn)為投資資產(chǎn)轉(zhuǎn)讓所得,。符合條件的居民企業(yè)之間的股息,、紅利是免稅的,所以應(yīng)納稅調(diào)減20萬元,。從境外分回的投資收益的抵免限額=30/(1-10%)×15%=5(萬元),,已在A公司所在國(guó)繳納企業(yè)所得稅=30/(1-10%)×10%=3.33(萬元),應(yīng)在我國(guó)補(bǔ)稅=5-3.33=1.67(萬元),。

④企業(yè)發(fā)生的與生產(chǎn)經(jīng)營(yíng)活動(dòng)有關(guān)的業(yè)務(wù)招待費(fèi)支出,,按照發(fā)生額的60%扣除,但最高不得超過當(dāng)年銷售(營(yíng)業(yè))收入的5‰,。銷售收入的5‰=1700×5‰=8.5(萬元)>8×60%=4.8(萬元),,業(yè)務(wù)招待費(fèi)只能稅前扣除4.8萬元,所以需要納稅調(diào)增=8-4.8=3.2(萬元),,發(fā)生的訴訟費(fèi)用可以據(jù)實(shí)在稅前扣除,,不需要納稅調(diào)整,。

企業(yè)發(fā)生的符合條件的廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)支出,除國(guó)務(wù)院財(cái)政,、稅務(wù)主管部門另有規(guī)定外,,不超過當(dāng)年銷售(營(yíng)業(yè))收入15%的部分,準(zhǔn)予扣除,;超過部分,,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除。稅前扣除限額=1700×15%=255(萬元),,實(shí)際發(fā)生300萬元,,需要納稅調(diào)增=300-255=45(萬元)。

企業(yè)向內(nèi)部職工或其他人員借款的利息支出,,其借款情況同時(shí)符合以下兩個(gè)條件的,,一是企業(yè)與個(gè)人之間的借貸是真實(shí)、合法,、有效的,,并且不具有非法集資目的或其他違反法律、行政法規(guī)的行為,;二是企業(yè)與個(gè)人之間簽訂了借款合同,,其利息支出在不超過按照金融企業(yè)同期同類貸款利率計(jì)算的數(shù)額的部分,準(zhǔn)予扣除。

向職工借款的利息支出稅前扣除限額=300×5%×6/12=7.5(萬元),,需要納稅調(diào)增=24-7.5=16.5(萬元),。

⑤企業(yè)購(gòu)置并實(shí)際使用《環(huán)境保護(hù)專用設(shè)備企業(yè)所得稅優(yōu)惠目錄》《節(jié)能節(jié)水專用設(shè)備企業(yè)所得稅優(yōu)惠目錄》和《安全生產(chǎn)專用設(shè)備企業(yè)所得稅優(yōu)惠目錄》規(guī)定的環(huán)境保護(hù)、節(jié)能節(jié)水,、安全生產(chǎn)等專用設(shè)備的,,該專用設(shè)備的投資額的10%可以從企業(yè)當(dāng)年的應(yīng)納稅額中抵免;當(dāng)年不足抵免的,,可以在以后5個(gè)納稅年度結(jié)轉(zhuǎn)抵免,。該公司當(dāng)年可以抵免的應(yīng)納稅額=113×10%=11.3(萬元)。

⑥企業(yè)通過公益性社會(huì)組織或者縣級(jí)以上人民政府及其部門,發(fā)生的公益性捐贈(zèng)在年度利潤(rùn)總額12%以內(nèi)的部分,準(zhǔn)予在計(jì)算應(yīng)納稅所得額時(shí)扣除,。但是本題是直接捐贈(zèng)不屬于公益性捐贈(zèng)支出,,不得稅前扣除,所以需要納稅調(diào)增30萬元,;被市場(chǎng)監(jiān)督管理部門處以的罰款不得稅前扣除,,所以需要納稅調(diào)增12萬元;支付給供貨方的違約金是企業(yè)經(jīng)營(yíng)過程中發(fā)生的經(jīng)營(yíng)支出,,準(zhǔn)予稅前扣除,,不需要納稅調(diào)整。

⑦未經(jīng)核定的準(zhǔn)備金不得在稅前扣除,所以計(jì)提的固定資產(chǎn)減值準(zhǔn)備不得稅前扣除,,需要納稅調(diào)增15萬元。

“2020年實(shí)際資產(chǎn)損失200萬元未在稅前扣除”相當(dāng)于2020年多繳納企業(yè)所得稅=200×15%=30(萬元),,則這30萬元可以在2021年企業(yè)所得稅應(yīng)納稅額中扣除,。

企業(yè)以前年度發(fā)生的資產(chǎn)損失未能在當(dāng)年稅前扣除的,可以按照規(guī)定向稅務(wù)機(jī)關(guān)說明并進(jìn)行專項(xiàng)申報(bào)扣除,。

2021年應(yīng)繳納企業(yè)所得稅=1296.58×15%+(700-100-500)×50%×25%+1.67-11.3-30=167.36(萬元)。

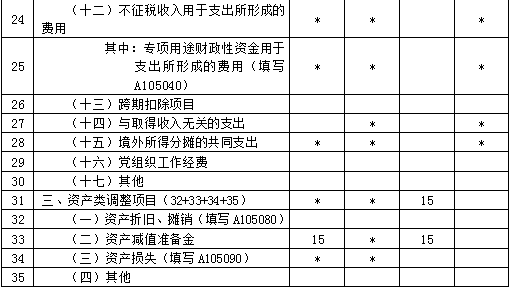

(5)按規(guī)定填寫下表:

【提示】

(1)技術(shù)轉(zhuǎn)讓所得通過《所得減免優(yōu)惠明細(xì)表》調(diào)整,;

(2)撤回或減少投資應(yīng)享有被投資企業(yè)累計(jì)未分配利潤(rùn)和累計(jì)盈余公積通過《免稅,、減計(jì)收入及加計(jì)扣除優(yōu)惠明細(xì)表》調(diào)整;

(3)境外所得通過《境外所得納稅調(diào)整后所得明細(xì)表》調(diào)整,。

于老師

2022-07-22 15:14:17 1483人瀏覽

因?yàn)榧夹g(shù)轉(zhuǎn)讓所得,,如果想要享受優(yōu)惠,,必須按25%的稅率。

如果企業(yè)是高新技術(shù)企業(yè),,本身優(yōu)惠15%的稅率,。但是技術(shù)轉(zhuǎn)讓部分必須分別計(jì)算,單獨(dú)按25%計(jì)算,。

所以對(duì)于轉(zhuǎn)讓技術(shù)所得的部分要按25%稅率計(jì)算,,對(duì)于其他所得部分按照15%稅率計(jì)算。如有企業(yè)都按照了15%稅率計(jì)算,,是需要將技術(shù)轉(zhuǎn)讓所得部分的收入轉(zhuǎn)回去,,按照25%稅率計(jì)算的,。來享受減半征收的優(yōu)惠政策。

您看是否解開了您的疑點(diǎn),,有疑問歡迎繼續(xù)交流~~

相關(guān)答疑

-

2023-11-18

-

2023-11-18

-

2023-11-17

-

2023-11-15

-

2023-11-08

您可能感興趣的稅務(wù)師試題

稅務(wù)師相關(guān)知識(shí)專題

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)