外購產(chǎn)品用于贈送客戶與交際應酬的區(qū)別

外購產(chǎn)品用于贈送客戶:增值稅上視同銷售,,會計上不確認收入,,企業(yè)所得稅視同銷售

交際應酬,,增值稅上做轉出,,會計上不確認收入,企業(yè)所得稅上視同銷售,,為什么增值稅上不一樣呢,?感覺贈送客戶也是個人消費的意思呀

問題來源:

(二)某企業(yè)為增值稅一般納稅人,,適用企業(yè)會計準則,。2021年取得不含稅銷售收入5000萬元、銷售成本為3000萬元,。不存在以前年度尚未彌補的虧損,。企業(yè)計算當年利潤總額為1260萬元。其中,,部分生產(chǎn)經(jīng)營情況如下:

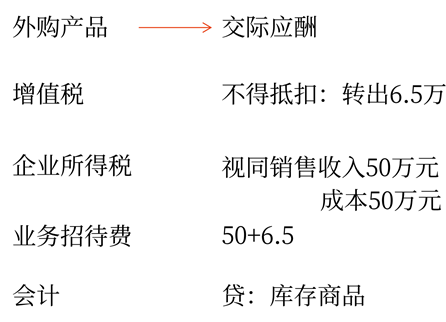

(1)將外購產(chǎn)品用于交際應酬,,屬于與企業(yè)生產(chǎn)經(jīng)營有關的業(yè)務招待費支出,。該產(chǎn)品外購時不含稅公允價格為50萬元,增值稅稅額6.5萬元(進項稅額已抵扣),。

會計處理如下:

借:管理費用——業(yè)務招待費 500000

貸:庫存商品 500000

另在“管理費用——會議費”科目列支經(jīng)銷商參觀就餐費用8萬元,。在“管理費用——業(yè)務招待費”科目列支20萬元招待客戶的支出。

(2)當年計提工資薪金300萬元,,實際發(fā)放250萬元,。其中,,根據(jù)企業(yè)工資薪金制度規(guī)定,,全體員工按月領取固定住房補貼和交通補貼,當年計提20萬元,,實際發(fā)放15萬元,。2022年7月,實際發(fā)放2021年已計提工資50萬元,。

該企業(yè)上述工資支出已按規(guī)定履行代扣代繳個人所得稅義務,。

當年支付勞務派遣公司勞務派遣費50萬元,計入銷售費用,,取得勞務派遣公司開具的增值稅普通發(fā)票,。

(3)當年實際發(fā)生職工福利費30萬元,其中職工體檢費支出5萬元,、防暑降溫費和供暖費補貼8萬元,。

(4)年初發(fā)生3年期銀行借款,用于日常生產(chǎn)經(jīng)營,。當年一次性支付3年利息共計30萬元,,取得銀行開具的增值稅普通發(fā)票注明價稅合計金額30萬元。

為日常生產(chǎn)經(jīng)營向其他企業(yè)借款,,期限6個月,,支付當年利息支出100萬元,取得相應的增值稅普通發(fā)票,,企業(yè)借款利率為7%,,人民銀行發(fā)布的同期同類貸款利率為5%。

為進行股權投資向銀行借款,,當年發(fā)生借款利息支出150萬元,,取得相應的增值稅普通發(fā)票。

(5)該企業(yè)2021年收購A公司65%股權,,股權公允價值為200萬元,。該企業(yè)以持有的公允價值為160萬元C公司股權(計稅基礎與賬面價值都是100萬元)和40萬元銀行存款作為對價,向A公司股東支付,。股權轉讓合同已生效且完成股權變更手續(xù),。

(6)從有限責任公司分回紅利所得100萬元。

其他相關資料:企業(yè)無其他涉稅事項。企業(yè)位于市區(qū),,不考慮地方教育附加,、滯納金的影響。

要求:根據(jù)上述資料,,回答下列問題,。(以“萬元”為單位,計算結果保留小數(shù)點后兩位)

(1)計算企業(yè)2021年度準予稅前扣除的業(yè)務招待費金額,。

(2)計算2021年準予稅前扣除的工資薪金總額,,簡述相關稅收政策規(guī)定。

(3)計算2021年準予稅前扣除的職工福利費金額,,并簡述相關稅收政策規(guī)定,。

(4)計算準予在2021年企業(yè)所得稅稅前扣除的利息支出金額,并簡述相關稅收政策規(guī)定,。

(5)該企業(yè)2021年對A公司的股權收購行為,,能否適用企業(yè)所得稅特殊性稅務處理?簡述相關稅收政策規(guī)定,。

(6)計算該企業(yè)2021年企業(yè)所得稅應納稅所得額,。

![]() 手寫板

手寫板

![]()

【答案】

(1)企業(yè)2021年度實際發(fā)生的業(yè)務招待費金額=8(“管理費用——會議費”科目列支的經(jīng)銷商參觀就餐費用)+20(“管理費用——業(yè)務招待費”科目列支的招待客戶支出)+56.5(用于交際應酬的外購產(chǎn)品的支出:50+6.5)=84.5(萬元)。

業(yè)務招待費扣除限額1=84.5×60%=50.7(萬元),。

業(yè)務招待費扣除限額2=(5000+50)×5‰=25.25(萬元),。

準予稅前扣除的業(yè)務招待費25.25萬元。

(2)準予稅前扣除的工資薪金總額=250(萬元),。

企業(yè)實際發(fā)放的工資可作為合理的工資薪金從稅前扣除,。企業(yè)在2021年度向員工實際支付的250萬元,準予在2021年度扣除,。

列入企業(yè)員工工資薪金制度,、固定與工資薪金一起發(fā)放的住房補貼、交通補貼等福利性補貼,,符合規(guī)定的,,可作為企業(yè)發(fā)生的工資薪金支出,按規(guī)定在稅前扣除,,不作為職工福利費稅前扣除,。

支付給勞務派遣公司的費用作為勞務費支出稅前扣除,不作為工資薪金支出稅前扣除,。

(3)職工福利費扣除限額=250×14%=35(萬元)>30萬元

準予稅前扣除的職工福利費30萬元,。

企業(yè)為職工衛(wèi)生保健、生活交通等所發(fā)放的各項補貼和非貨幣性福利,,包括企業(yè)向職工發(fā)放的供暖費補貼,、職工防暑降溫費,、職工困難補貼可以作為職工福利費支出。

(4)準予扣除的利息支出=30÷3+100÷7%×5%+150=231.43(萬元)

按權責發(fā)生制原則確認3年期借款的利息支出,,當年準予扣除10萬元,;

非金融企業(yè)向金融企業(yè)借款的利息支出,可據(jù)實扣除,;

非金融企業(yè)向非金融企業(yè)借款的利息支出,,不超過按照金融企業(yè)同期同類貸款利率計算的數(shù)額的部分可據(jù)實扣除,超過部分不允許扣除,。

(5)不能適用企業(yè)所得稅特殊性稅務處理,。

企業(yè)重組(股權收購)同時符合下列條件的,適用特殊性稅務處理規(guī)定:

①具有合理的商業(yè)目的,,且不以減少,、免除或者推遲繳納稅款為主要目的,;

②收購企業(yè)購買的股權不低于被收購企業(yè)全部股權的50%,;(本題為65%)

③企業(yè)重組后的連續(xù)12個月內不改變重組資產(chǎn)原來的實質性經(jīng)營活動;

④收購企業(yè)在該股權收購發(fā)生時的股權支付金額不低于其交易支付總額的85%,;(本題160÷200×100%=80%,,不符合)

⑤企業(yè)重組中取得股權支付的原主要股東,在重組后連續(xù)12個月內,,不得轉讓所取得的股權,。

(6)2021年企業(yè)所得稅應納稅所得額的計算:

利潤總額=1260-50×13%×(1+7%+3%)=1252.85(萬元)

用于交際應酬的外購產(chǎn)品,進項稅額不得抵扣,,需要轉出,,所以管理費用少記50×13%,同時應補繳城建稅及教育費附加,。

納稅調整增加額=(84.5-25.25)+(300-250)+(100-100÷7%×5%)=137.82(萬元)

納稅調整減少額:投資收益100萬元,。

應納稅所得額=1252.85+137.82-100=1290.67(萬元)。

馬老師

2022-11-18 15:49:05 9136人瀏覽

哈嘍,!努力學習的小天使:

不是的,,交際應酬和贈送客戶不同哦~

交際應酬費是指企事業(yè)單位為生產(chǎn)經(jīng)營業(yè)務活動的需要而合理開支的接待費用。所以用于交際應酬是在一些交際應酬活動中將其消費掉了,。比如公司宴請客戶吃飯,,飯桌上的酒是公司自己買的,這就屬于將外購貨物用于交際應酬,;再比如,,企業(yè)與一家大公司談一個項目,談判桌上,,喝的瓶裝礦泉水,、吃的水果等都是企業(yè)自己買的,,這也屬于將外購貨物用于交際應酬;或者公司用外購的酒水舉辦一場酒會答謝客戶等等,。這最終結果都是將貨物當場消費掉了,。

而無償贈送是將貨物送給別人,貨物的所有權轉移了,,別人想怎么處理就怎么處理(別人消費不消費與贈送的這個企業(yè)沒有關系),。

例如我送他的是一根香蕉,到他手中就是一根香蕉,,這香蕉以后他是送別人還是吃掉都與我沒關系,,這屬于贈送;他要是來我公司,,我用香蕉招待他,,最后香蕉被吃掉了,可能就剩下香蕉皮了,,這是我在接待活動中將其消費掉的,,這屬于將貨物用于交際應酬。

所以兩者之間的區(qū)別就在于交際應酬,,貨物一般是被當場消耗掉的,;而無償贈送是企業(yè)將貨物用于贈送他人。

所以外購貨物用于贈送客戶,,貨物繼續(xù)流轉,,增值稅視同銷售。外購貨物用于交際應酬,,貨物當場消費,,不會再進行流轉,企業(yè)最終自己承擔進項稅額,,增值稅不視同銷售,,進項稅額不得抵扣。

但是從企業(yè)所得稅的角度來看,,無論是交際應酬還是贈送客戶,,貨物所有權只要轉移出企業(yè)了,不再屬于企業(yè)所有,,那么企業(yè)所得稅就應該視同銷售,。

您理解下~有問題歡迎隨時交流~~

每個努力學習的小天使都會有收獲的,加油,!

相關答疑

-

2025-03-31

-

2024-03-04

-

2023-11-18

-

2023-11-14

-

2023-11-13

您可能感興趣的稅務師試題

- 多選題 下列選項中,,屬于財務預算的有( ),。

- 多選題 海量免費題庫 點擊進入>>

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號