綜合所得個人所得稅為何不把勞務費、特許權使用費,、稿酬所得合并計算,?

2020年《稅法二》真題>綜合分析題>第1題 第5小題>試題ID:3192267

綜合所得個人所得稅為什么沒有把勞務費,、特許權使用費費,,稿酬所得合并來計算?

問題來源:

(1)每月應發(fā)工資薪金20000元,公司每月按規(guī)定標準為其扣繳“三險一金”合計4000元,。

(2)2月簽訂不動產租賃合同,,將原值400萬元的一套住房按市場價格出租,租期3年,,約定2月28日交付使用,,3月1日起租,每月租金5000元,。

(3)3月取得勞務報酬收入10000元,,將其中8000元通過市民政局捐給農村義務教育;5月取得稿酬收入5000元,;6月取得特許權使用費收入2000元,。

(其他相關資料:趙某無免稅收入,從2022年1月份開始每月享受專項附加扣除3000元,,取得各項綜合所得時支付方已預扣預繳個人所得稅,,出租房產分月繳納房產稅,不考慮增值稅和附加稅費,,發(fā)生的公益捐贈支出趙某選擇在綜合所得匯算清繳時扣除)

要求:根據上述資料,,回答下列問題。

1.趙某2022年出租住房應繳納房產稅( ?。┰?。

A、6600

B,、2000

C,、6000

D、2200

正確答案:B

答案分析:對個人出租住房,,不區(qū)分實際用途,,均按4%的稅率征收房產稅。趙某2022年出租住房應繳納房產稅=5000×4%×10=2000(元),。

2.趙某2022年出租住房應繳納個人所得稅( ?。┰?/p>

A,、8000

B,、3840

C,、7680

D、4000

正確答案:B

答案分析:對個人按市場價格出租住房取得的所得,,減按10%的稅率征收個人所得稅,。趙某2022年出租住房應繳納個人所得稅=(5000-5000×4%)×(1-20%)×10%×10=3840(元)。

3.趙某2022年綜合所得的計稅收入額是( ?。┰?。

A、253200

B,、246000

C,、252400

D、252000

正確答案:C

答案分析:趙某2022年綜合所得的計稅收入額=20000×12+10000×(1-20%)+5000×(1-20%)×70%+2000×(1-20%)=252400(元),。

4.趙某2022年綜合所得應預扣預繳個人所得稅( ?。┰?/p>

A,、9720

B,、9480

C、8200

D,、9560

正確答案:B

答案分析:工資,、薪金所得預扣預繳應納稅所得額=20000×12-60000-4000×12-3000×12=96000(元)

工資、薪金所得應預扣預繳稅款=96000×10%-2520=7080(元)

勞務報酬所得應預扣預繳稅款=10000×(1-20%)×20%=1600(元)

稿酬所得應預扣預繳稅款=5000×(1-20%)×70%×20%=560(元)

特許權使用費所得應預扣預繳稅款=(2000-800)×20%=240(元)

趙某2022年綜合所得應預扣預繳稅款=7080+1600+560+240=9480(元),。

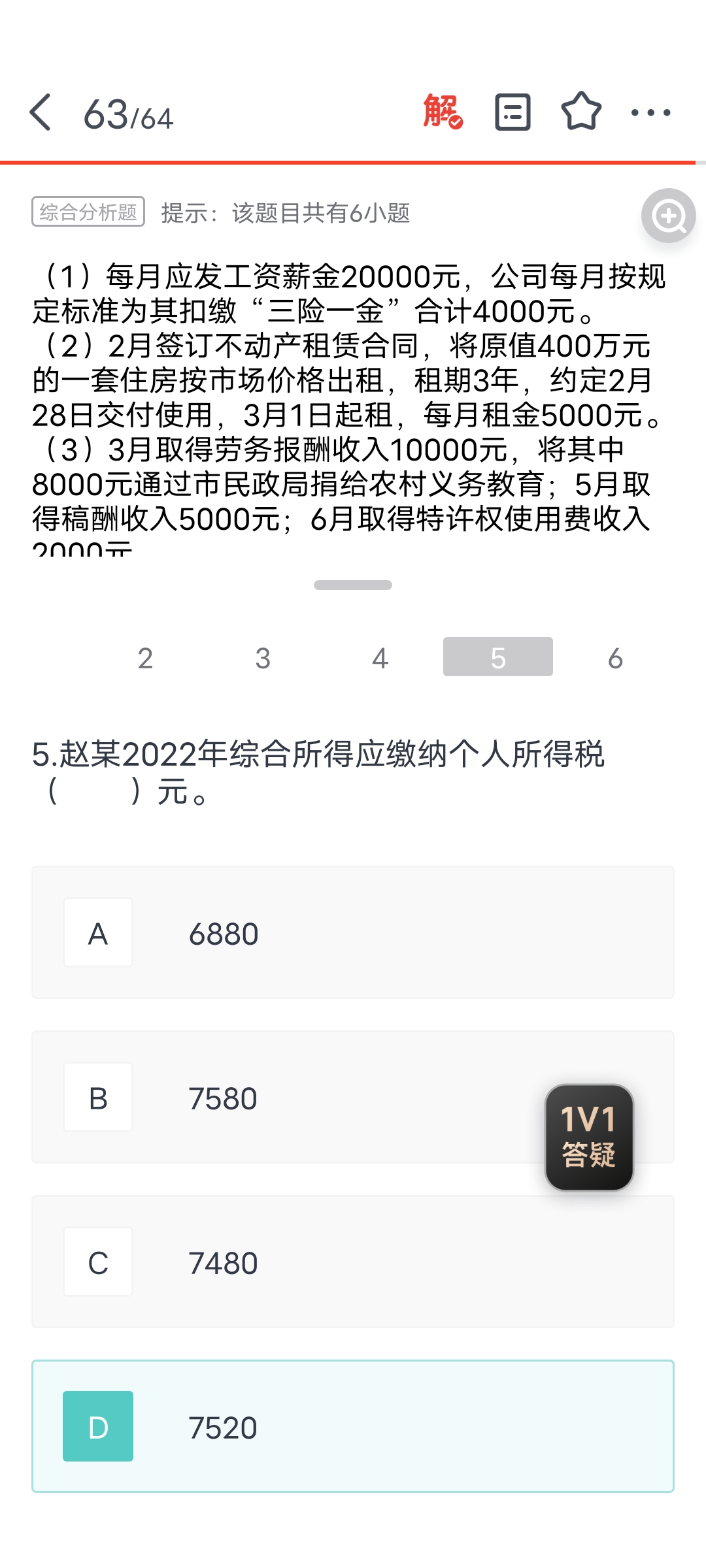

5.趙某2022年綜合所得應繳納個人所得稅( ?。┰?/p>

A,、6880

B,、7580

C、7480

D,、7520

正確答案:D

答案分析:趙某2022年綜合所得應繳納個人所得稅=(252400-60000-4000×12-3000×12-8000)×10%-2520=7520(元),。

6.關于趙某2022年綜合所得的匯算清繳,下列說法正確的有( ?。?。

A、趙某只能自行辦理年度匯算申報

B,、趙某應在2023年3月1日至6月30日辦理2022年綜合所得匯算清繳

C,、趙某綜合所得匯算清繳的相關資料,自年度匯算清繳結束之日起留存5年

D,、趙某委托任職受雇單位代為辦理年度匯算的,,其匯算辦理地為任職受雇單位的主管稅務機關

E、趙某發(fā)現任職受雇單位代辦申報信息存在錯誤的,,可以要求任職受雇單位辦理更正申報

正確答案:B,C,D,E

答案分析:選項A:納稅人可以通過任職受雇單位代為辦理或委托受托人(含涉稅專業(yè)服務機構或其他單位和個人)辦理匯算清繳,。

丁老師

2023-11-14 18:00:49 1694人瀏覽

哈嘍!努力學習的小天使:

已經合并在一起來計算納稅啦~

第三小問問的是綜合所得的收入額:

趙某2022年綜合所得的計稅收入額=20000×12+10000×(1-20%)+5000×(1-20%)×70%+2000×(1-20%)=252400(元),。

這里面的工資薪金所得,、勞務報酬所得,、稿酬所得,、特許權使用費所得都是計算在內的~

最后計算的綜合所得的個人所得稅的時候也是直接拿著這個收入額來計算納稅的~

趙某2022年綜合所得應繳納個人所得稅=(252400-60000-4000×12-3000×12-8000)×10%-2520=7520(元)。

您再理解下~~~祝您輕松過關~~~

希望可以幫助到您O(∩_∩)O~

相關答疑

-

2023-10-22

-

2023-09-19

-

2022-11-18

-

2022-11-09

-

2022-11-09

津公網安備12010202000755號

津公網安備12010202000755號