【考點26】銷項稅額的一般規(guī)定

1.銷售額是指納稅人發(fā)生應稅銷售行為時收取的全部價款和價外費用,,不包括銷項稅額,。

2.價外費用,,是指價外收取的基金、集資費,、返還利潤,、補貼、違約金(延期付款利息)和手續(xù)費,、包裝費,、包裝物租金、儲備費,、優(yōu)質費,、運輸裝卸費、代收款項,、代墊款項以及其他各種性質的價外收費,。

但下列項目不包括在內:

(1)受托加工應征消費稅的消費品所代收代繳的消費稅。

(2)同時符合以下條件的代墊運輸費用:①承運部門的運輸費用發(fā)票開具給購買方的,;②納稅人將該項發(fā)票轉交給購買方的,。

(3)銷售貨物的同時代辦保險等而向購買方收取的保險費,以及向購買方收取的代購買方繳納的車輛購置稅,、車輛牌照費,。

(4)同時符合以下條件代為收取的政府性基金或者行政事業(yè)性收費:①由國務院或者財政部批準設立的政府性基金,由國務院或者省級人民政府及其財政,、價格主管部門批準設立的行政事業(yè)性收費,;②收取時開具省級以上財政部門印制的財政票據;③所收款項全額上繳財政,。

提示1

提示1

價外費用在計稅時適用稅率是所銷售對象的適用稅率,。

提示2

提示2

價外費用通常為含稅價,計稅時需要價稅分離,。

3.消費稅稅金,。由于消費稅屬于價內稅,,因此,凡征收消費稅的貨物在計征增值稅額時,,其應稅銷售額應包括消費稅稅金,。

4.自2020年1月1日起,納稅人取得的財政補貼收入,,與其銷售貨物,、勞務、服務,、無形資產、不動產的收入或者數量直接掛鉤的,,應按規(guī)定計算繳納增值稅,。納稅人取得的其他情形的財政補貼收入,不屬于增值稅應稅收入,,不征收增值稅,。

提示

提示

銷售額應以人民幣計算。納稅人以人民幣以外的貨幣結算銷售額的,,應當折合成人民幣計算,。折合率可以選擇銷售額發(fā)生的當天或者當月1日的人民幣匯率中間價。納稅人應當事先確定采用何種折合率,,確定后1年內不得變更,。

5.含稅銷售額的換算

特別需要強調的是盡管銷項稅額也是銷售方向購買方收取的,但是增值稅采用價外計稅方式,,用不含稅價作為計稅依據,,因而銷售額中不包括向購買方收取的銷項稅額。

不含稅銷售額=含稅銷售額1+稅率

總結

總結

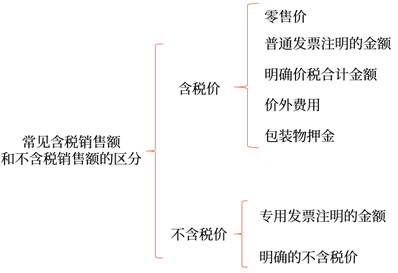

考試時需要注意常見的含稅銷售額和不含稅銷售額的幾種情況:

津公網安備12010202000755號

津公網安備12010202000755號