為什么城建稅的計稅依據(jù)要扣除留抵退稅額,?

為什么城建稅的計稅依據(jù)要扣除留抵退稅額,?留抵退稅額做進項轉(zhuǎn)出,,不應(yīng)該會增加增值稅應(yīng)納稅額的嗎,?麻煩舉個例子,謝謝,!

問題來源:

二,、計稅依據(jù)和稅率

應(yīng)納稅額=(實際繳納增值稅稅額+實際繳納消費稅稅額)×適用稅率

1.計稅依據(jù)

納稅人實際繳納的增值稅,、消費稅稅額之和。

(1)納稅人違反增值稅,、消費稅有關(guān)規(guī)定而加收的滯納金和罰款,,不作為城市維護建設(shè)稅的計稅依據(jù);

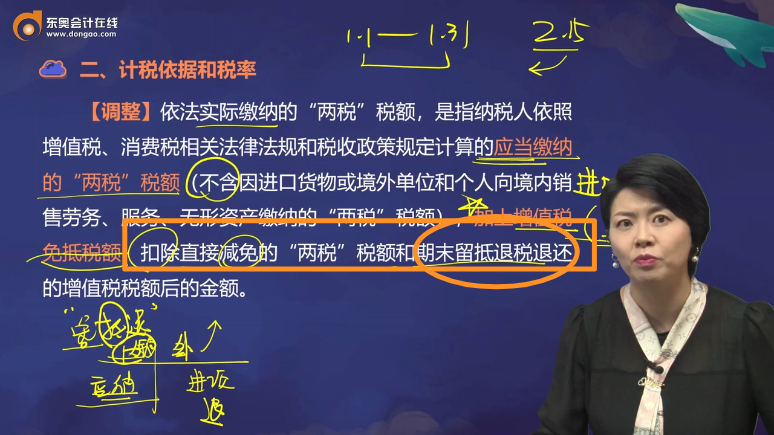

【調(diào)整】依法實際繳納的“兩稅”稅額,,是指納稅人依照增值稅,、消費稅相關(guān)法律法規(guī)和稅收政策規(guī)定計算的應(yīng)當繳納的“兩稅”稅額(不含因進口貨物或境外單位和個人向境內(nèi)銷售勞務(wù)、服務(wù),、無形資產(chǎn)繳納的“兩稅”稅額),,加上增值稅免抵稅額,扣除直接減免的“兩稅”稅額和期末留抵退稅退還的增值稅稅額后的金額,。

直接減免的“兩稅”稅額,,是指依照增值稅、消費稅相關(guān)法律法規(guī)和稅收政策規(guī)定,,直接減征或免征的“兩稅”稅額,,不包括實行先征后返,、先征后退、即征即退辦法退還的“兩稅”稅額,。

對于增值稅小規(guī)模納稅人更正,、查補此前按照一般計稅方法確定的城市維護建設(shè)稅計稅依據(jù),允許扣除尚未扣除完的留抵退稅額,。

另外,,城市維護建設(shè)稅計稅依據(jù)不包括加收的滯納金和罰款。

(2)納稅人違反增值稅,、消費稅有關(guān)規(guī)定,,在被查補增值稅、消費稅和被處以罰款時,,也要對其偷漏的城市維護建設(shè)稅進行補稅,、征收滯納金和罰款。

(3)對實行增值稅期末留抵退稅的納稅人,,允許其從城市維護建設(shè)稅,、教育費附加和地方教育附加的計稅(征)依據(jù)中扣除退還的增值稅稅額。

(4)生產(chǎn)企業(yè)出口貨物實行免,、抵,、退稅辦法后,經(jīng)稅務(wù)局正式審核批準的當期免抵的增值稅稅額應(yīng)納入城市維護建設(shè)稅和教育費附加的計征范圍,。

馬老師

2022-10-16 14:11:36 4404人瀏覽

對于計算出的期末留抵稅額,不需要作為城建稅的計稅依據(jù),,而是在計稅依據(jù)中進行剔除,。留抵退稅,退的是企業(yè)沒有抵扣完的進項稅額,。國家為了減少納稅人資金的占用,,對于符合規(guī)定條件的,稅務(wù)機關(guān)會把留抵的增值稅退給納稅人,。這些進項稅,,假設(shè)沒有享受退稅,在以后的日子里,,也會在銷項稅額中慢慢抵扣掉,,成為城建稅計稅依據(jù)的減項;既然享受退稅了,,以后不會再作為進項稅抵扣,,那么享受退稅時,就要作為城建稅計稅依據(jù)的減項。

【舉例說明】某市甲公司2019年7月產(chǎn)生增值稅銷項稅額80萬元,,當期取得進項稅額10萬元,,上月賬面期末留抵稅額40萬元,假設(shè)不符合退還留抵稅額的相關(guān)規(guī)定,。該公司7月份應(yīng)申報繳納增值稅=80-10-40=30(萬元),。同時7月應(yīng)納城市維護建設(shè)稅:30×7%=2.1(萬元)。如果上月的留抵稅額40萬元符合適用退還增值稅留抵稅額的政策,,已在7月申請退還,,則7月應(yīng)納增值稅稅額=80-10=70(萬元),由于該公司繳納了7月份的增值稅70萬元,,還應(yīng)申報繳納城市建設(shè)維護稅,。根據(jù)“對實行增值稅期末留抵退稅的納稅人,允許其從城市維護建設(shè)稅,、教育費附加和地方教育附加的計稅(征)依據(jù)中扣除退還的增值稅稅額”的政策規(guī)定,,允許該公司將退還的增值稅留抵稅額40萬元從當期城市維護建設(shè)稅及附加的計稅(征)依據(jù)中扣除,所以當月應(yīng)納城建稅=(70-40)×7%=2.1(萬元),。

相關(guān)答疑

-

2023-11-15

-

2023-11-11

-

2023-10-21

-

2020-09-25

-

2020-08-29

您可能感興趣的稅務(wù)師試題

稅務(wù)師相關(guān)知識專題

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號