甲公司目前有債務資金2000萬元(年利息200萬元),,普通股股數(shù)3000萬股。該公司由于有一個較好的新投資項目,,需要追加籌資1500萬元,,有兩種籌資方案: A方案:增發(fā)普通股300萬股,每股發(fā)行價5元,。

B方案:向銀行取得長期借款1500萬元,,利息率10%,。

根據(jù)財務人員測算,追加籌資后銷售額可望達到6000萬元,,變動成本率60%,,固定成本為1000萬元,企業(yè)所得稅稅率25%,,不考慮籌資費用因素,。

要求:

(1)計算長期債務和普通股籌資方式的每股收益無差別點;

(2)計算企業(yè)追加籌資后預期的EBIT,,并確定甲公司應該選擇的方案,;

(3)其他條件不變,若追加投資后預期銷售額為9000萬元,,分析企業(yè)應該選擇哪種方案,。

【答案】

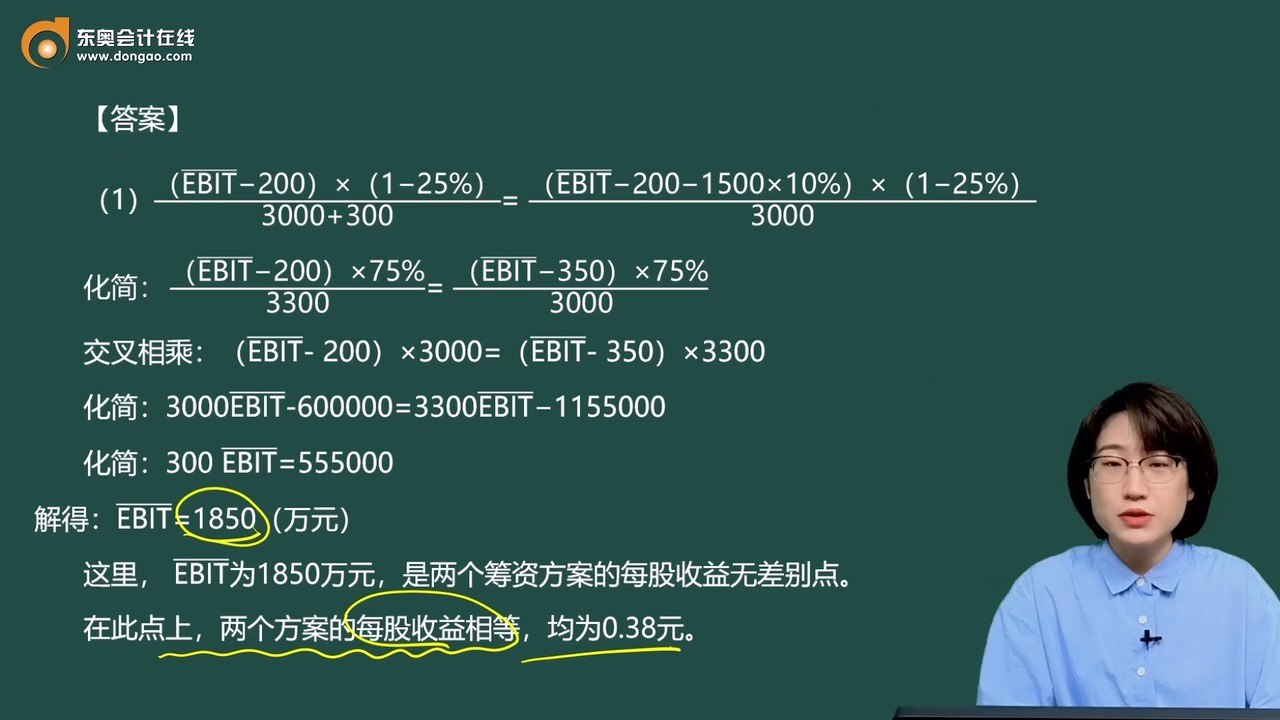

(1)(EBIT-200)×(1-25%)3000+300= (EBIT-200-1500×10%)×(1-25%)3000

化簡:(EBIT-200)×75%3300= (EBIT-350)×75%3000

交叉相乘:(EBIT- 200)×3000=(EBIT- 350)×3300

化簡:3000EBIT-600000=3300EBIT-1155000

化簡:300 EBIT=555000

解得:EBIT=1850(萬元)

這里, EBIT為1850萬元,,是兩個籌資方案的每股收益無差別點,。

在此點上,兩個方案的每股收益相等,,均為0.38元,。

(2)企業(yè)追加籌資后預期的EBIT=6000×(1-60%)-1000=1400(萬元)

低于無差別點1850萬元,因此,,企業(yè)應該選擇A方案,。

(3)若追加投資后甲公司預期銷售額為9000萬元,這種情況下的EBIT為:

9000×(1-60%)-1000=2600(萬元),,大于每股收益無差別點1850萬元,,因此,企業(yè)應該選擇B方案,。

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號