資產(chǎn)減值損失未確認過不是要調(diào)整嗎,?會影響利潤總額,?

資產(chǎn)減值損失未確認過不是要調(diào)整嗎,?那不是會影響利潤總額,?為什么不用調(diào)整利潤總額計算可稅前扣除的捐贈限額,?

問題來源:

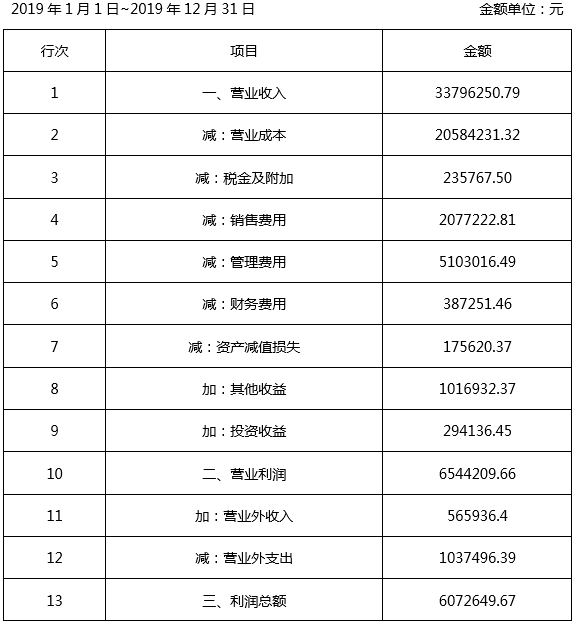

甲公司2016年8月設(shè)立,,位于A市城區(qū),,主營建材制造,,2017年7月登記為增值稅一般納稅人。甲公司會計核算遵循企業(yè)會計準則,,2019年度利潤總額計算過程如下表所示:

某稅務(wù)師事務(wù)所為甲公司提供2019年度企業(yè)所得稅納稅申報代理服務(wù),,在資料準備和審核過程中發(fā)現(xiàn)如下信息資料,請分別回答有關(guān)問題(涉及金額的,,單位為元,,保留小數(shù)點后兩位)。

(根據(jù)2022年教材本資料涉及知識點已變更,,本題按照教材進行了改編)資料一:

甲公司用工業(yè)廢渣生產(chǎn)的磚瓦,、砌塊屬于資源綜合利用產(chǎn)品增值稅優(yōu)惠目錄和資源綜合利用企業(yè)所得稅優(yōu)惠目錄范疇,可分別享受增值稅即征即退70%的政策和企業(yè)所得稅減計收入的優(yōu)惠政策,。已知2019年度該部分收入總計29055210.61元,,即征即退增值稅1016932.37元,已全部計入“其他收益”,。

資料二:

2019年末甲公司對一批存貨提取“存貨跌價準備金”,,對一臺設(shè)備計提減值準備,會計處理如下:

借:資產(chǎn)減值損失 175620.37

貸:存貨跌價準備——××存貨 80620.37

固定資產(chǎn)減值準備——××設(shè)備

95000.00

已知該批存貨和設(shè)備均尚未處置,,亦未進行損失核銷的會計處理,。

資料三:

2019年11月與乙公司簽訂房屋租賃合同,將一棟自有房產(chǎn)(2017年購入)出租給乙公司,,合同約定租期一年,,起租日為2019年12月1日,租金120000元(含稅)于2019年12月1日一次性支付,,甲公司如約收到租金并開具增值稅專用發(fā)票,,甲公司會計處理如下:

借:銀行存款 120000

貸:預(yù)收賬款 110091.74

應(yīng)交稅費——應(yīng)交增值稅(銷項稅額)

9908.26

借:預(yù)收賬款 9174.31

貸:其他業(yè)務(wù)收入——××房屋租金收入

9174.31

資料四:

2019年12月向某基金會捐贈600000元用于資助養(yǎng)老機構(gòu)。企業(yè)會計處理如下:

借:營業(yè)外支出——公益性捐贈 600000

貸:銀行存款 600000

附有基金會開具的由省級財政部門印制的公益性捐贈票據(jù),。

資料五:

甲公司2019年度內(nèi)各季初,、季末從業(yè)人數(shù)未發(fā)生變化,甲公司建立勞動關(guān)系的職工人數(shù)267人,,接受勞務(wù)派遣的人數(shù)為58人,。另外各季初、季末甲公司資產(chǎn)總額金額如下表所示(金額單位:萬元),。

|

|

第一季度 |

第二季度 |

第三季度 |

第四季度 |

|

季初資產(chǎn)總額 |

5010 |

5030 |

4980 |

4990 |

|

季末資產(chǎn)總額 |

5030 |

4980 |

4990 |

4998 |

|

季度平均 |

5020 |

5005 |

4985 |

4994 |

要求:

理由:未經(jīng)核定的準備金支出,不得在企業(yè)所得稅稅前扣除,,所以應(yīng)納稅調(diào)增,。

應(yīng)調(diào)增應(yīng)納稅所得額175620.37元。

②企業(yè)所得稅處理正確,,無須調(diào)整,。

如果交易合同或協(xié)議中規(guī)定租賃期限跨年度,且租金提前一次性支付的,,根據(jù)收入與費用配比原則,,出租人可對上述已確認的收入,在租賃期內(nèi),,分期均勻計入相關(guān)年度收入,。所以2019年確認的租金收入=120000÷(1+9%)÷12=9174.31(元)。

已知甲公司2018年度有超過公益性捐贈扣除標準而結(jié)轉(zhuǎn)的待扣除金額200000元,,2019年度甲公司公益性捐贈項目扣除應(yīng)如何進行納稅調(diào)整?結(jié)轉(zhuǎn)以后年度扣除的公益性捐贈金額是多少,?請列出算式和計算結(jié)果,。

2018年度結(jié)轉(zhuǎn)的公益性捐贈支出金額為200000元,,可以在2019年稅前扣除,,納稅調(diào)減200000元。

2019年公益性捐贈支出稅前扣除限額的剩余額度=728717.96-200000=528717.96(元)<2019年度實際發(fā)生的公益性捐贈支出600000元,所以2019年發(fā)生的公益性捐贈支出可以稅前扣除528717.96元,,需納稅調(diào)增=600000-528717.96=71282.04(元),。

2019年公益性捐贈支出共計納稅調(diào)減=200000-71282.04=128717.96(元)。

應(yīng)結(jié)轉(zhuǎn)以后年度扣除的公益性捐贈支出金額為71282.04元,。

理由:

小型微利企業(yè)是指從事國家非限制和禁止行業(yè),,且同時符合年度應(yīng)納稅所得額不超過300萬元、從業(yè)人數(shù)不超過300人,、資產(chǎn)總額不超過5000萬元等三個條件的企業(yè),。

從業(yè)人數(shù),包括與企業(yè)建立勞動關(guān)系的職工人數(shù)和企業(yè)接受的勞務(wù)派遣用工人數(shù),。從業(yè)人數(shù)和資產(chǎn)總額指標,,應(yīng)按企業(yè)全年的季度平均值確定。

從業(yè)人數(shù)=267+58=325(人)>300人

資產(chǎn)總額=(5020+5005+4985+4994)/4=5001(萬元)>5000萬元

所以甲公司不符合小型微利企業(yè)標準,。

②可以免征企業(yè)所得稅,。符合條件的居民企業(yè)之間的股息,、紅利等權(quán)益性投資收益,屬于企業(yè)的免稅收入,,免征企業(yè)所得稅,。

理由:企業(yè)在2018年1月1日至2023年12月31日期間新購進的設(shè)備,、器具,,單位價值不超過500萬元的,允許一次性計入當(dāng)期成本費用在計算應(yīng)納稅所得額時扣除,,不再分年度計算折舊。

應(yīng)調(diào)減應(yīng)納稅所得額=2160000-180000=1980000(元),。

孔老師

2022-11-04 15:24:57 2329人瀏覽

是需要納稅調(diào)增的哦,。如第2題答案所列示的,。

這里會計上的處理是沒有錯的,不涉及調(diào)整利潤總額的問題,,即會計準則規(guī)定會計上可以扣除,,只是當(dāng)期稅法上不允許扣除,屬于稅會差異,,所以要調(diào)整的是應(yīng)納稅所得額,。

公益性捐贈扣除限額是用會計口徑的利潤總額計算的,即是納稅調(diào)整前的金額,。

您再理解一下~如您后續(xù)有其他問題,,歡迎繼續(xù)交流~~

相關(guān)答疑

-

2023-11-18

-

2023-11-15

-

2023-11-09

-

2023-11-07

-

2022-08-11

您可能感興趣的稅務(wù)師試題

稅務(wù)師相關(guān)知識專題

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號