2017《稅法二》易錯(cuò)易混知識(shí)點(diǎn)考前匯總

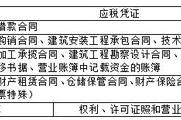

4.特許權(quán)費(fèi)和特許權(quán)使用費(fèi)的辨析

特許權(quán)使用費(fèi)收入,,是指企業(yè)提供專利權(quán),、非專利技術(shù)、商標(biāo)權(quán)、著作權(quán)以及其他特許權(quán)的使用權(quán)取得的收入,。特許權(quán)使用費(fèi)收入,,按照合同約定的特許權(quán)使用人應(yīng)付特許權(quán)使用費(fèi)的日期確認(rèn)收入的實(shí)現(xiàn)。

特許權(quán)費(fèi),,可以理解為特許經(jīng)營(yíng)某種商品或服務(wù)收取的費(fèi)用,,例如奧運(yùn)特許商品,收取特許權(quán)費(fèi),,特許經(jīng)營(yíng)商按照銷售額的一定比例向奧組委支付特許權(quán)費(fèi),。特許權(quán)費(fèi)的比例一般為商品零售價(jià)的5-15%。屬于提供設(shè)備和其他有形資產(chǎn)的特許權(quán)費(fèi),,在交付資產(chǎn)或轉(zhuǎn)移資產(chǎn)所有權(quán)時(shí)確認(rèn)收入;屬于提供初始及后續(xù)服務(wù)的特許權(quán)費(fèi),,在提供服務(wù)時(shí)確認(rèn)收入。

5.買一贈(zèng)一,,企業(yè)所得稅和增值稅的處理的辨析

企業(yè)所得稅中,,買一贈(zèng)一等方式組合銷售本企業(yè)商品,不屬于捐贈(zèng),,應(yīng)將總的銷售金額按各項(xiàng)商品的公允價(jià)值的比例來(lái)分?jǐn)偞_認(rèn)各項(xiàng)的銷售收入;

增值稅中,,買一贈(zèng)一,贈(zèng)送的商品要視同銷售,,按贈(zèng)送商品的市場(chǎng)價(jià)計(jì)算繳納增值稅,。

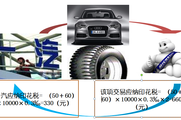

舉例:企業(yè)推出促銷措施:買一件2000元(不含稅價(jià))的西裝,贈(zèng)送一件價(jià)值400元(不含稅價(jià))的襯衣,。西裝和襯衣的成本分別是1200元和200元,。

在增值稅上分別繳納增值稅,西裝增值稅=2000×17%=340(元),,襯衣增值稅=400×17%=68(元),。

企業(yè)所得稅上:應(yīng)將總的銷售金額按各項(xiàng)商品的公允價(jià)值的比例來(lái)分?jǐn)偞_認(rèn)各項(xiàng)的銷售收入。將2000元的銷售收入按照西裝和襯衣的公允價(jià)值分?jǐn)偂?/p>

即:西裝分?jǐn)?2000/(2000+400)×2000=1666.67(元)

襯衣分?jǐn)?400/(2000+400)×2000=333.33(元)

6.企業(yè)的實(shí)際稅負(fù)不高于境內(nèi)關(guān)聯(lián)方的,,實(shí)際支付的利息支出可以扣除如何理解

舉例:A企業(yè)適用的企業(yè)所得稅稅率是15%,,本年應(yīng)納稅所得額為1000萬(wàn)元,所以應(yīng)該繳納的企業(yè)所得稅=1000×15%=150(萬(wàn)元);B企業(yè)適用的企業(yè)所得稅稅率是25%,,本年應(yīng)納稅所得額為1000萬(wàn)元,,所以應(yīng)該繳納的企業(yè)所得稅=1000×25%=250(萬(wàn)元);A和B是關(guān)聯(lián)企業(yè),看得出來(lái),,A企業(yè)是低稅負(fù)的企業(yè),,也就是A企業(yè)的實(shí)際稅負(fù)不高于關(guān)聯(lián)方B的稅負(fù),其他因素都不考慮,。

這時(shí)候我們加一個(gè)條件,,假設(shè)A向B借款,,產(chǎn)生利息支出360萬(wàn)元,那么A應(yīng)該繳納的企業(yè)所得稅=(1000-360)×15%=96(萬(wàn)元);B獲得利息收入360萬(wàn)元,,那么B應(yīng)該繳納的企業(yè)所得稅=(1000+360)×25%=340(萬(wàn)元),。

很明顯,不存在借貸時(shí),,兩個(gè)企業(yè)共繳納企業(yè)所得稅=250+150=400(萬(wàn)元),,有借貸時(shí),兩個(gè)企業(yè)共繳納企業(yè)所得稅=96+340=436(萬(wàn)元),,交的企業(yè)所得稅更多了,,沒(méi)有避稅的可能,所以也就不設(shè)置債資比的限制了,。

相反,,如果A是高稅負(fù)企業(yè),B是低稅負(fù)企業(yè),,A向B借款,,發(fā)生大額利息支出,就有避稅的可能,,所以要設(shè)置債資比例和不能超過(guò)金融機(jī)構(gòu)同期同類貸款利率的限制,。

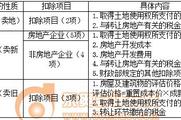

7.作為業(yè)務(wù)招待費(fèi)、廣告費(fèi)及業(yè)務(wù)宣傳費(fèi)限額基數(shù)的銷售(營(yíng)業(yè))收入包括什么

計(jì)算廣告費(fèi)和業(yè)務(wù)宣傳費(fèi),、業(yè)務(wù)招待費(fèi)扣除限額的計(jì)算基數(shù)為銷售(營(yíng)業(yè))收入合計(jì)=主營(yíng)業(yè)務(wù)收入+其他業(yè)務(wù)收入+視同銷售收入,。

包括:

(1)會(huì)計(jì)上確認(rèn)的主營(yíng)業(yè)務(wù)收入,是企業(yè)正常生產(chǎn)經(jīng)營(yíng)活動(dòng)中進(jìn)行的銷售商品收入,、提供勞務(wù)收入等;

(2)會(huì)計(jì)上確認(rèn)的其他業(yè)務(wù)收入,,是企業(yè)從事除主營(yíng)業(yè)務(wù)以外的其他業(yè)務(wù)活動(dòng)所取得的收入,具有不經(jīng)常發(fā)生,,每筆業(yè)務(wù)金額一般較小,,占收入的比重較低等特點(diǎn);

(3)稅法上確認(rèn)的視同銷售收入,。

以上三種收入具體包括:銷售貨物收入,、提供勞務(wù)收入、讓渡資產(chǎn)使用權(quán)收入,、無(wú)形資產(chǎn)使用權(quán)實(shí)施許可,、材料銷售收入、代購(gòu)代銷手續(xù)費(fèi)收入,、出租包裝物租金收入,、固定資產(chǎn)出租、廢舊物資出售收入等,。

不包括:

(1)會(huì)計(jì)上確認(rèn)的營(yíng)業(yè)外收入,,指企業(yè)確認(rèn)與企業(yè)生產(chǎn)經(jīng)營(yíng)活動(dòng)沒(méi)有直接關(guān)系的各種收入,,它并不是由企業(yè)經(jīng)營(yíng)資金耗費(fèi)所產(chǎn)生的,不需要企業(yè)付出代價(jià),,實(shí)際上是一種純收入,,不需要與有關(guān)費(fèi)用進(jìn)行配比;

(2)投資收益。

8.公益性捐贈(zèng)在企業(yè)所得稅中如何納稅調(diào)整

非貨幣性的公益性捐贈(zèng),,在確認(rèn)公益性支出的時(shí)候,,這個(gè)支出等于視同銷售貨物的成本加上視同銷售貨物所產(chǎn)生的銷項(xiàng)稅額。這個(gè)數(shù)額是要根據(jù)會(huì)計(jì)利潤(rùn)的12%的這個(gè)限額來(lái)計(jì)算調(diào)整的,。

借:營(yíng)業(yè)外支出

貸:庫(kù)存商品

應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng))

對(duì)于公益性捐贈(zèng),,稅法上的處理方法分為兩步:

第一步:確認(rèn)視同銷售收入及視同銷售成本,用視同銷售所得調(diào)增應(yīng)納稅所得額【這樣處理是因?yàn)榫栀?zèng)在會(huì)計(jì)上不視同銷售,,而稅法上視同銷售,,形成了稅會(huì)差異】;

第二步:用會(huì)計(jì)利潤(rùn)的12%計(jì)算捐贈(zèng)限額,與捐贈(zèng)成本(視同銷售成本+視同銷售的銷項(xiàng)稅)進(jìn)行比較,,捐贈(zèng)成本若高于捐贈(zèng)限額,,調(diào)增應(yīng)納稅所得額。

舉例:某企業(yè)2016年會(huì)計(jì)利潤(rùn)800萬(wàn)元,,發(fā)生一筆公益性捐贈(zèng)業(yè)務(wù),,捐贈(zèng)貨物的賬面成本為80萬(wàn)元,市場(chǎng)價(jià)100萬(wàn)元,。第一步,,該企業(yè)視同銷售收入100萬(wàn),視同銷售成本80萬(wàn),,調(diào)增應(yīng)納稅所得額20(100-80)萬(wàn);第二步,,計(jì)算捐贈(zèng)限額=800×12%=96(萬(wàn)元),捐贈(zèng)成本=80+100×17%=97(萬(wàn)元),,調(diào)增應(yīng)納稅所得額1(97-96)萬(wàn)元,。

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)