技術(shù)轉(zhuǎn)讓所得如何計(jì)算,,有哪些優(yōu)惠政策

(10)小問(wèn)中,,不理解(25%-15)是什么意思?也不懂(60-500)*50% 是什么原理?請(qǐng)老師在講一下

問(wèn)題來(lái)源:

(1)全年取得銷售電子產(chǎn)品的不含稅收入7000萬(wàn)元,提供技術(shù)咨詢服務(wù)取得不含稅收入200萬(wàn)元,。

(2)全年購(gòu)進(jìn)與生產(chǎn)電子產(chǎn)品相關(guān)的原材料取得增值稅專用發(fā)票,,原材料進(jìn)項(xiàng)稅額合計(jì)328.4萬(wàn)元并進(jìn)行了抵扣;8月購(gòu)進(jìn)并使用安全生產(chǎn)專用設(shè)備(屬于企業(yè)所得稅優(yōu)惠目錄規(guī)定的范圍)取得增值稅專用發(fā)票,,注明價(jià)款50萬(wàn)元,、進(jìn)項(xiàng)稅額6.5萬(wàn)元,并進(jìn)行了進(jìn)項(xiàng)稅額抵扣,,當(dāng)年對(duì)該設(shè)備計(jì)提折舊5萬(wàn)元,。

(3)全年與銷售電子產(chǎn)品相關(guān)的銷售成本4150萬(wàn)元;全年發(fā)生銷售費(fèi)用1400萬(wàn)元,,其中含廣告費(fèi)1100萬(wàn)元,;全年發(fā)生管理費(fèi)用600萬(wàn)元,其中含新技術(shù)研究開(kāi)發(fā)費(fèi)240萬(wàn)元,、與生產(chǎn)經(jīng)營(yíng)有關(guān)的業(yè)務(wù)招待費(fèi)75萬(wàn)元,。

(4)計(jì)入成本、費(fèi)用中的實(shí)發(fā)工資400萬(wàn)元,、實(shí)際撥繳工會(huì)經(jīng)費(fèi)9萬(wàn)元并取得專用票據(jù),,發(fā)生職工福利費(fèi)支出70萬(wàn)元、職工教育經(jīng)費(fèi)支出13萬(wàn)元,。

(5)單獨(dú)核算的技術(shù)所有權(quán)轉(zhuǎn)讓收入700萬(wàn)元,,與之配比的技術(shù)轉(zhuǎn)讓成本費(fèi)用100萬(wàn)元。

(6)全年發(fā)生營(yíng)業(yè)外支出300萬(wàn)元,,其中支付合同違約金6萬(wàn)元,。

(7)該企業(yè)在2022年11月購(gòu)置一臺(tái)檢測(cè)設(shè)備,取得增值稅專用發(fā)票,,注明價(jià)款120萬(wàn)元,、進(jìn)項(xiàng)稅額15.6萬(wàn)元。會(huì)計(jì)計(jì)提折舊11萬(wàn)元,,已體現(xiàn)在生產(chǎn)成本中,,未作其他稅務(wù)調(diào)整。

(其他相關(guān)資料:假設(shè)不考慮其他稅費(fèi)且企業(yè)選擇最優(yōu)惠的方式計(jì)稅,;除非特別說(shuō)明,,各扣除項(xiàng)目均已取得有效憑證)

要求:根據(jù)上述資料,按順序回答下列問(wèn)題,,每問(wèn)需計(jì)算出合計(jì)數(shù),。

業(yè)務(wù)(1)的技術(shù)咨詢服務(wù)收入按照6%的稅率計(jì)算繳納增值稅。業(yè)務(wù)(5)納稅人提供技術(shù)轉(zhuǎn)讓,、技術(shù)開(kāi)發(fā)和與之相關(guān)的技術(shù)咨詢,、技術(shù)服務(wù),免征增值稅,。

稅前允許扣除的工會(huì)經(jīng)費(fèi)限額=400×2%=8(萬(wàn)元)<實(shí)際發(fā)生額9萬(wàn)元,,應(yīng)調(diào)增應(yīng)納稅所得額=9-8=1(萬(wàn)元)。

稅前允許扣除的職工教育經(jīng)費(fèi)限額=400×8%=32(萬(wàn)元)>實(shí)際發(fā)生額13萬(wàn)元,,無(wú)須納稅調(diào)整,。

職工福利費(fèi)、工會(huì)經(jīng)費(fèi),、職工教育經(jīng)費(fèi)共計(jì)應(yīng)調(diào)增應(yīng)納稅所得額=14+1=15(萬(wàn)元),。

合計(jì)調(diào)增應(yīng)納稅所得額=20+39=59(萬(wàn)元),。

應(yīng)調(diào)減的應(yīng)納稅所得額=500+(600-500)×50%=550(萬(wàn)元),。

設(shè)備一次性扣除調(diào)減應(yīng)納稅所得額=120-11=109(萬(wàn)元)

加計(jì)扣除=120×100%=120(萬(wàn)元)

合計(jì)調(diào)減應(yīng)納稅所得額=109+120=229(萬(wàn)元)。

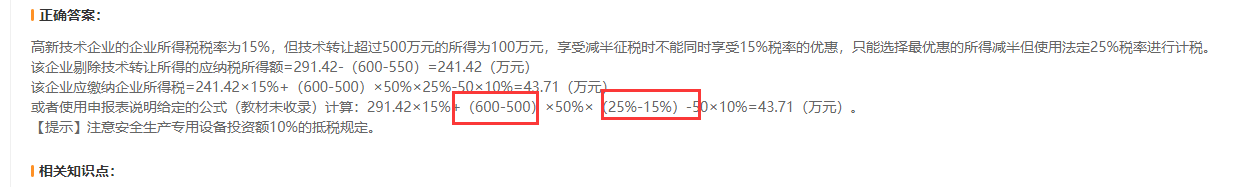

該企業(yè)剔除技術(shù)轉(zhuǎn)讓所得的應(yīng)納稅所得額=291.42-(600-550)=241.42(萬(wàn)元)

該企業(yè)應(yīng)繳納企業(yè)所得稅=241.42×15%+(600-500)×50%×25%-50×10%=43.71(萬(wàn)元)

或者使用申報(bào)表說(shuō)明給定的公式(教材未收錄)計(jì)算:291.42×15%+(600-500)×50%×(25%-15%)-50×10%=43.71(萬(wàn)元),。

孫老師

2023-08-12 13:26:32 4731人瀏覽

這里考查的是企業(yè)所得稅多項(xiàng)優(yōu)惠政策存在交叉的,,有些優(yōu)惠不疊加享受,由企業(yè)選擇一項(xiàng)最優(yōu)惠政策執(zhí)行,。

就本題而言,,技術(shù)轉(zhuǎn)讓超過(guò)500萬(wàn)元的所得為100萬(wàn)元,,享受減半征稅時(shí)不能同時(shí)享受15%稅率的優(yōu)惠,只能選擇最優(yōu)惠的所得減半但使用法定25%稅率進(jìn)行計(jì)稅

該企業(yè)應(yīng)繳納企業(yè)所得稅=241.42×15%+(600-500)×50%×25%-50×10%=43.71(萬(wàn)元)

或者使用申報(bào)表說(shuō)明給定的公式(教材未收錄)計(jì)算:291.42×15%+(600-500)×50%×(25%-15%)-50×10%=43.71(萬(wàn)元),。

這兩個(gè)公式結(jié)果是一樣的,,您能理解哪個(gè)就用哪個(gè)。

291.42是全部的應(yīng)納稅所得額,,它按照15%計(jì)算企業(yè)所得稅,。但是技術(shù)轉(zhuǎn)讓超過(guò)500萬(wàn)元的所得“(600-500)×50%”不能按照15%交稅,應(yīng)該按照25%交稅,,相當(dāng)于少交了10%(25%-15%),,所以得加回來(lái),即(600-500)×50%×(25%-15%),。

【(600-500)×50%】指的是技術(shù)轉(zhuǎn)讓所得超過(guò)500萬(wàn)元的部分,,減半征稅的基數(shù)

【(25%-15%)】指的是,10%的稅率部分不能享受優(yōu)惠

給您一個(gè)愛(ài)的鼓勵(lì),,加油~相關(guān)答疑

-

2024-07-26

-

轉(zhuǎn)讓5年以上非獨(dú)占許可使用權(quán)稅收優(yōu)惠如何計(jì)算

居民企業(yè)應(yīng)納稅額的計(jì)算企業(yè)所得稅扣除項(xiàng)目及其標(biāo)準(zhǔn)

2022-08-06

-

技術(shù)轉(zhuǎn)讓所得所得稅如何計(jì)算與納稅調(diào)整理解

居民企業(yè)應(yīng)納稅額的計(jì)算企業(yè)所得稅扣除項(xiàng)目及其標(biāo)準(zhǔn)

2022-04-02

-

2020-09-01

-

轉(zhuǎn)讓專利技術(shù)應(yīng)調(diào)減應(yīng)納稅所得額的計(jì)算理解

居民企業(yè)應(yīng)納稅額的計(jì)算企業(yè)所得稅扣除項(xiàng)目及其標(biāo)準(zhǔn)

2020-08-04

您可能感興趣的CPA試題

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)