69-40.同《好題大通關(guān)》P181(十二)位于市區(qū)的某制藥公司由外商持股75%且為增值稅一般納稅人,該公司2023年主營業(yè)務(wù)收入5500萬元,、其他業(yè)務(wù)收入400萬元,、營業(yè)外收入300萬元,,主營業(yè)務(wù)成本2800萬元,、其他業(yè)務(wù)成本300萬元、營業(yè)外支出210萬元,、稅金及附加420萬元,、管理費用550萬元、銷售費用900萬元,、財務(wù)費用180萬元,、投資收益120萬元。當(dāng)年發(fā)生的部分具體業(yè)務(wù)如下:

(1)向境外股東企業(yè)支付全年含稅技術(shù)咨詢指導(dǎo)費120萬元,。境外股東企業(yè)常年派遣指導(dǎo)專員駐本公司并對其工作成果承擔(dān)全部責(zé)任和風(fēng)險,,對其業(yè)績進行考核評估。

(2)實際發(fā)放職工工資1200萬元(其中殘疾人員工資40萬元),,發(fā)生職工福利費支出180萬元,,撥繳工會經(jīng)費25萬元并取得專用收據(jù),發(fā)生職工教育經(jīng)費支出20萬元,,以前年度累計結(jié)轉(zhuǎn)至本年的職工教育經(jīng)費未扣除額為5萬元,。另為投資者支付商業(yè)保險費10萬元。

(3)發(fā)生廣告費支出800萬元,,非廣告性質(zhì)的贊助支出50萬元,。發(fā)生業(yè)務(wù)招待費支出60萬元。

(4)從事研究開發(fā)活動,,對研發(fā)費用實行專賬管理,,發(fā)生研發(fā)費用支出75萬元且未形成無形資產(chǎn)。

(5)對外捐贈貨幣資金130萬元(通過縣級政府向受災(zāi)地區(qū)捐贈110萬元,,直接向某學(xué)校捐贈20萬元),。

(6)為治理污水排放,當(dāng)年從一般納稅人處購置污水處理設(shè)備并投入使用,,設(shè)備購置價為300萬元(含增值稅且已作進項稅額抵扣),。處理公共污水,當(dāng)年取得收入20萬元,,相應(yīng)的成本費用支出為12萬元,。

(7)撤回對境內(nèi)某非上市公司的股權(quán)投資取得100萬元,其中含原投資成本60萬元,,相當(dāng)于被投資公司累計未分配利潤和累計盈余公積按減少實收資本比例計算的部分10萬元,。

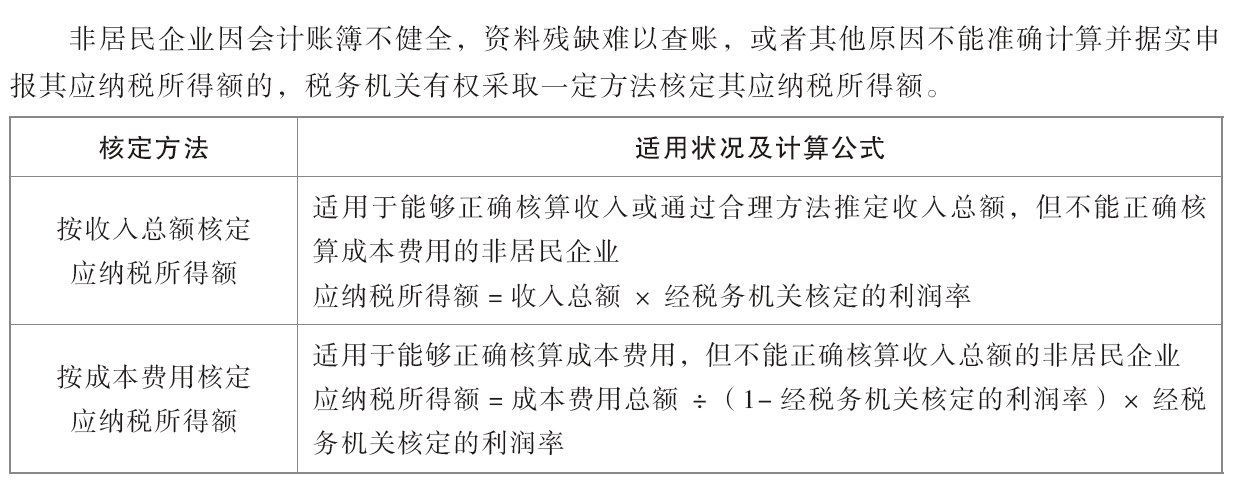

(其他相關(guān)資料:除非特別說明,,各扣除項目均已取得有效憑證,相關(guān)優(yōu)惠已辦理必要手續(xù),;因境外股東企業(yè)在中國境內(nèi)會計賬簿不健全,,主管稅務(wù)機關(guān)核定技術(shù)咨詢指導(dǎo)勞務(wù)的利潤率為20%且指定該制藥公司為其稅款扣繳義務(wù)人;購進的污水處理設(shè)備為《環(huán)境保護專用設(shè)備企業(yè)所得稅優(yōu)惠目錄》所列設(shè)備且未選擇享受一次性稅前扣除政策)

要求:根據(jù)上述資料,,按照下列順序計算回答問題,。

(1)分別計算在業(yè)務(wù)(1)中該制藥公司應(yīng)當(dāng)扣繳的企業(yè)所得稅、增值稅金額,。

(2)分別計算業(yè)務(wù)(2)中各業(yè)務(wù)應(yīng)調(diào)整的應(yīng)納稅所得額,。

(3)分別計算業(yè)務(wù)(3)中各業(yè)務(wù)應(yīng)調(diào)整的應(yīng)納稅所得額。

(4)計算業(yè)務(wù)(4)應(yīng)調(diào)整的應(yīng)納稅所得額,。

(5)分別計算業(yè)務(wù)(5)中各業(yè)務(wù)應(yīng)調(diào)整的應(yīng)納稅所得額,。

(6)分別計算業(yè)務(wù)(6)應(yīng)調(diào)整的應(yīng)納稅所得額和可以抵免的應(yīng)納稅額。

(7)計算業(yè)務(wù)(7)應(yīng)調(diào)整的應(yīng)納稅所得額,。

(8)計算該制藥公司2023年應(yīng)納企業(yè)所得稅稅額,。(2014年考題改編)

【答案及解析】

(1)該制藥公司應(yīng)當(dāng)扣繳企業(yè)所得稅=120÷(1+6%)×20%×25%=5.66(萬元)

應(yīng)當(dāng)扣繳增值稅=120÷(1+6%)×6%=6.79(萬元)

(2)殘疾人員工資40萬元應(yīng)按100%加計扣除,應(yīng)調(diào)減應(yīng)納稅所得額40萬元,。

可以扣除的職工福利費限額=1200×14%=168(萬元)<實際發(fā)生額180萬元,,應(yīng)調(diào)增應(yīng)納稅所得額=180-168=12(萬元)

可以扣除的工會經(jīng)費限額=1200×2%=24(萬元)<實際發(fā)生額25萬元,應(yīng)調(diào)增應(yīng)納稅所得額=25-24=1(萬元)

可以扣除的教育經(jīng)費限額=1200×8%=96(萬元)>待扣金額25萬元(20+5),,本年職工教育經(jīng)費支出可全額扣除,,并可扣除上年結(jié)轉(zhuǎn)的未扣除額5萬元,應(yīng)調(diào)減應(yīng)納稅所得額5萬元,。

為投資者支付的商業(yè)保險費不能稅前扣除,,應(yīng)調(diào)增應(yīng)納稅所得額10萬元。

(3)計算廣告費和業(yè)務(wù)招待費扣除限額的基數(shù)=5500+400=5900(萬元)

可以扣除的廣告費限額=5900×30%=1770(萬元),,當(dāng)年發(fā)生的800萬元廣告費無須作納稅調(diào)整,,但非廣告性質(zhì)的贊助支出不能在稅前扣除,應(yīng)調(diào)增應(yīng)納稅所得額50萬元,。

業(yè)務(wù)招待費限額1=5900×5‰=29.5(萬元)<業(yè)務(wù)招待費限額2=60×60%=36(萬元),,可以扣除29.5萬元。

應(yīng)調(diào)增應(yīng)納稅所得額=60-29.5=30.5(萬元)

(4)研發(fā)費用另按100%加計扣除,。

應(yīng)調(diào)減應(yīng)納稅所得額=75×100%=75(萬元)

(5)會計利潤=5500+400+300-2800-300-210-420-550-900-180+120=960(萬元)

通過縣級政府向受災(zāi)地區(qū)捐贈110萬元<捐贈限額115.2萬元(960×12%),,可以全額扣除,不需要作納稅調(diào)整,。

直接向某學(xué)校捐贈20萬元不能稅前扣除,,應(yīng)調(diào)增應(yīng)納稅所得額20萬元。

(6)①可以免稅的所得額=20-12=8(萬元)

應(yīng)調(diào)減應(yīng)納稅所得額8萬元,。

②可以抵免的應(yīng)納所得稅額=300÷1.13×10%=26.55(萬元)

(7)應(yīng)調(diào)減應(yīng)納稅所得額10萬元,。

(8)應(yīng)納稅所得額=960-40+12+1-5+10+50+30.5-75+20-8-10=945.5(萬元)

應(yīng)納所得稅額=945.5×25%-26.55=209.83(萬元),。

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號