怎么判斷是永久性差異還是暫時性差異,?

怎么判斷是永久性差異,還是暫時性差異,,這里稅法一次性扣完了,,以后期間也不能轉(zhuǎn)回,應(yīng)該是永久性差異啊,。

問題來源:

甲公司系增值稅一般納稅人,,主營業(yè)務(wù)是設(shè)備制造與銷售,某稅務(wù)師事務(wù)所接受委托為甲公司提供2021年企業(yè)所得稅年度納稅申報代理服務(wù),。在資料準(zhǔn)備和審核過程中發(fā)現(xiàn)如下信息資料:

1.甲公司將自產(chǎn)產(chǎn)品移送至境外分支機構(gòu)用于銷售,,該批產(chǎn)品成本為100萬元,市場不含稅公允價值為200萬元,,甲公司財務(wù)人員的賬務(wù)處理為:

借:發(fā)出商品 1000000

貸:庫存商品 1000000

2.2021年取得下列收入:銷售設(shè)備收入4000萬元,;讓渡無形資產(chǎn)使用權(quán)收入700萬元;銷售原材料收入100萬元,;資產(chǎn)處置收益為50萬元,;接受捐贈收入11.3萬元;債務(wù)重組收益10萬元,。

3.2021年2月1日甲公司與乙中介公司(一般納稅人,,具有合法資質(zhì))簽訂了《委托代理銷售合同》,合同中約定銷售總金額為1000萬元(不含稅),。甲公司通過銀行轉(zhuǎn)賬方式支付銷售傭金100萬元(不含稅),,取得增值稅專用發(fā)票,甲公司已在增值稅發(fā)票綜合服務(wù)平臺進行用途確認(rèn),。

4.2020年12月30日購買一臺不需要安裝的機器設(shè)備,,當(dāng)日投入使用,取得的增值稅專用發(fā)票上注明不含稅價款為300萬元,,進項稅額為39萬元,,會計核算時預(yù)計該設(shè)備的使用年限為10年,按照直線法計提折舊,,預(yù)計凈殘值為0,,稅法處理時甲公司選擇在2021年一次性稅前扣除,。

5.丙公司是甲公司的關(guān)聯(lián)方,根據(jù)分?jǐn)倕f(xié)議,,甲公司將發(fā)生的廣告費和業(yè)務(wù)宣傳費支出的80%歸集至丙公司扣除,。甲公司當(dāng)年實際發(fā)生的廣告費和業(yè)務(wù)宣傳費為800萬元。

要求:根據(jù)以上資料,,回答下列問題,。

(1)根據(jù)資料1,該筆業(yè)務(wù)是否需要視同銷售繳納增值稅和企業(yè)所得稅,?在確定應(yīng)納稅所得額時該筆業(yè)務(wù)應(yīng)如何進行納稅調(diào)整,?

①該筆業(yè)務(wù)需要視同銷售繳納增值稅和企業(yè)所得稅。

②在確定應(yīng)納稅所得額時:

A.按照該批產(chǎn)品市場不含稅公允價值確認(rèn)收入,,故在利潤總額的基礎(chǔ)上納稅調(diào)增200萬元,;

B.按照該批產(chǎn)品成本確認(rèn)成本,故在利潤總額的基礎(chǔ)上納稅調(diào)減100萬元,;

C.合計納稅調(diào)增100萬元,。

(2)根據(jù)資料1和資料2,計算業(yè)務(wù)招待費稅法扣除限額時的“基數(shù)”銷售(營業(yè))收入金額,。

當(dāng)年稅法口徑的銷售(營業(yè))收入=銷售設(shè)備收入+讓渡無形資產(chǎn)使用權(quán)收入+銷售原材料收入+視同銷售收入=4000+700+100+200=5000(萬元),。

(3)根據(jù)資料3,作出甲公司支付銷售傭金的會計分錄,;支付的銷售傭金是否需要作納稅調(diào)整,?請說明理由。

①會計分錄:

借:銷售費用 1000000

應(yīng)交稅費——應(yīng)交增值稅(進項稅額) 60000

貸:銀行存款 1060000

②支付的銷售傭金需要作納稅調(diào)整,。

③理由:

A.會計扣除金額=100(萬元),;

B.稅法扣除限額=合同金額×5%=1000×5%=50(萬元);

C.因為會計扣除金額>稅法扣除限額,,所以應(yīng)納稅調(diào)增50萬元,。

(4)根據(jù)資料4,甲公司選擇將該機器設(shè)備一次性稅前扣除的做法是否正確,?請說明理由,;如果正確,進一步說明2021年應(yīng)如何進行納稅調(diào)整,?

①甲公司選擇將該機器設(shè)備一次性稅前扣除的做法是正確的。

②理由:企業(yè)在2018年1月1日至2023年12月31日期間新購進的設(shè)備,、器具,,單位價值不超過500萬元的,允許一次性計入當(dāng)期成本費用在計算應(yīng)納稅所得額時扣除,,不再分年度計算折舊,。

③納稅調(diào)整:

A.會計當(dāng)年扣除金額=300/10=30(萬元),;

B.稅法準(zhǔn)予扣除金額=300(萬元);

因此,,需要在會計利潤總額的基礎(chǔ)上納稅調(diào)減270萬元,。

(5)根據(jù)資料4,2021年年末機器設(shè)備賬面價值和計稅基礎(chǔ)分別為多少萬元,?二者之間的差異屬于什么類型,?二者之間的差異是否需要確認(rèn)遞延所得稅?如果需要,,請作出相關(guān)會計分錄,。

①2021年年末機器設(shè)備賬面價值=300-300/10=270(萬元);

②2021年年末機器設(shè)備計稅基礎(chǔ)=0(萬元),;

③二者差異:屬于應(yīng)納稅暫時性差異,;

④需要確認(rèn)遞延所得稅負債=270×25%=67.5(萬元);

⑤會計分錄:

借:所得稅費用 675000

貸:遞延所得稅負債 675000

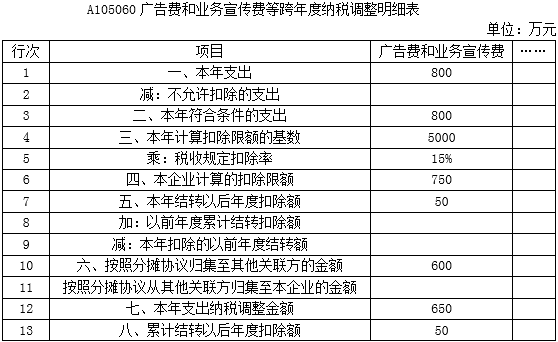

(6)根據(jù)資料1,、資料2和資料5,,分別計算出甲公司2021年可稅前扣除的廣宣費、可結(jié)轉(zhuǎn)以后年度扣除的廣宣費和應(yīng)納稅調(diào)整金額,。根據(jù)資料填報“A105060廣告費和業(yè)務(wù)宣傳費等跨年度納稅調(diào)整明細表”,。

①甲公司2021年可稅前扣除的廣告費和業(yè)務(wù)宣傳費:

A.會計扣除金額=800(萬元);

B.稅法扣除限額=5000×15%=750(萬元),;

C.因為會計扣除金額>稅法扣除限額,,因此稅法準(zhǔn)予扣除的金額=稅法扣除限額750萬元;

D.甲公司2021年可稅前扣除廣告費和業(yè)務(wù)宣傳費=750-750×80%=150(萬元),。

②甲公司2021年可結(jié)轉(zhuǎn)以后年度扣除的廣告費和業(yè)務(wù)宣傳費=會計扣除金額-稅法扣除限額=800-750=50(萬元),。

③甲公司2021年納稅調(diào)增金額=50+750×80%=650(萬元)。

王老師

2022-11-01 10:15:22 6685人瀏覽

暫時性差異:是指資產(chǎn)、負債的賬面價值與其計稅基礎(chǔ)不同產(chǎn)生的差額,,而這一差異會隨著時間而最終消失,。而永久性差異,是指差異是不可能通過時間來消除的,。

如本題,,購置的機器設(shè)備的金額在稅前一次性扣除了,計稅基礎(chǔ)是0,,而會計上是按年度計提折舊扣除的,,第一年扣除折舊30萬元,賬面價值270萬元,。隨著會計上計提折舊,,這270萬元的差異會在第10年的時候消失,。

而永久性差異,比如稅收滯納金,,不能在稅前扣除,,而會計利潤時候扣除了,就存在了差異,,這個金額永遠都不能從企業(yè)所得稅前扣除,,所以這是永久性差異。

每個努力學(xué)習(xí)的小天使都會有收獲的,,加油,!相關(guān)答疑

-

2025-05-24

-

2025-03-31

-

2023-11-18

-

2023-11-09

-

2023-11-07

您可能感興趣的稅務(wù)師試題

稅務(wù)師相關(guān)知識專題

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號