三,、計算問答題

(本題型共4小題24分,。其中一道小題可以選用中文或英文解答,,請仔細(xì)閱讀答題要求。如使用英文解答,,須全部使用英文,,答題正確的,,增加5分。本題型最高得分為29分,。涉及計算的,,要求列出計算步驟。)

1.(本小題6分,。)某啤酒屋2014年6月世界杯期間發(fā)生業(yè)務(wù)如下:

(1)店堂點(diǎn)餐消費(fèi)收入400000元,,含銷售瓶裝啤酒2噸收入50000元、用自有設(shè)備現(xiàn)釀啤酒0.5噸收入20000元,。

(2)KTV包房取得收入150000元,,含觀看通宵球賽包房收入80000元、零食收入40000元,、瓶裝啤酒1噸收入30000元,。

(3)打包外賣餐飲收入100000元,含銷售聽裝啤酒0.2噸收入6000元,。

(4)當(dāng)月外購食材200000元,,其中部分取得增值稅專用發(fā)票,注明價款80000元,、稅額13600元,,無法區(qū)分食材的具體用途。

(其他相關(guān)資料:啤酒的消費(fèi)稅稅率為250元/噸,,娛樂業(yè)營業(yè)稅稅率20%,,啤酒屋按增值稅小規(guī)模納稅人繳納相關(guān)增值稅。)

要求:根據(jù)上述資料,,按照下列序號計算回答問題,,每問需計算出合計數(shù),。

(1)啤酒屋應(yīng)繳納的服務(wù)業(yè)營業(yè)稅,。

(2)啤酒屋應(yīng)繳納的娛樂業(yè)營業(yè)稅。

(3)啤酒屋應(yīng)繳納的消費(fèi)稅,。

(4)啤酒屋應(yīng)繳納的增值稅,。

【答案及東奧會計在線獨(dú)家解析】

(1)啤酒屋應(yīng)繳納的服務(wù)業(yè)營業(yè)稅=400000×5%=20000(元)

(2)啤酒屋應(yīng)繳納的娛樂業(yè)營業(yè)稅=150000×20%=30000(元)

(3)啤酒屋應(yīng)繳納的消費(fèi)稅=250×0.5=125(元)

(4)啤酒屋應(yīng)繳納增值稅=100000÷(1+3%)×3%=2912.62(元)。

2.(本小題6分,,可以選用中文或英文解答,,如使用英文解答,須全部使用英文,,答題正確的,,增加5分,最高得分為11分,。)

某市一民營客運(yùn)公司組織優(yōu)秀員工50人赴深港五日游,,公司用自有客車將他們送至深圳某口岸,,然后委托可從事跨境業(yè)務(wù)的深圳甲旅游公司承接后面的行程,按每人8000元共支付給甲旅游公司旅游費(fèi)40萬元,。甲公司發(fā)生的支出如下:

(1)向深圳乙車行租賃了兩輛擁有深港兩地運(yùn)營牌照的大巴用于在香港的運(yùn)輸,,均由乙車行配備司機(jī),共支付10萬元,。

(2)支付給香港旅游公司在香港接團(tuán)費(fèi)用9萬元,。

(3)支付深圳門票費(fèi)4萬元、食宿費(fèi)5萬元,、購買旅游保險2萬元,、導(dǎo)游工資2萬元。

(其他相關(guān)資料:客運(yùn)公司同期所出售的由其所在地至深圳某口岸的客票票價為每人200元,,所有經(jīng)營主體非小規(guī)模納稅人,,當(dāng)月無可抵扣進(jìn)項稅額。)

要求:根據(jù)上述資料,,按照下列序號計算回答問題,,每問需計算出合計數(shù)。

(1)計算甲旅游公司取得旅游收入應(yīng)繳納的營業(yè)稅,,并請說明其計稅依據(jù)確定的理由,。

(2)乙車行取得的租車收入是否需要繳納增值稅或營業(yè)稅?請說明理由。如需要,,請計算其應(yīng)納稅額,。

(3)該民營客運(yùn)公司用自有客車將員工運(yùn)送至深圳口岸是否需要繳納增值稅或營業(yè)稅?請說明理由。如需要,,請計算其應(yīng)納稅額,。

(4)甲旅游公司在計算繳納營業(yè)稅時就其境外支付的可扣除部分,應(yīng)向主管稅務(wù)機(jī)關(guān)提交何種材料?若稅務(wù)機(jī)關(guān)有疑義,,還應(yīng)補(bǔ)充提交何種材料?

【答案及東奧會計在線獨(dú)家解析】

(1)甲旅游公司應(yīng)繳納的營業(yè)稅=(400000-100000-40000-50000-90000)×5%=120000×5%=6000(元);可以扣除的費(fèi)用僅包括替旅游者支付給其他單位或個人的門票費(fèi),、交通費(fèi)、餐費(fèi),、住宿費(fèi)和接團(tuán)費(fèi),,除此以外的保險費(fèi)等其他費(fèi)用均不得扣除。

(2)乙車行不需繳納稅款,。因為其取得的跨境運(yùn)輸收入適用增值稅零稅率,。

(3)民營客運(yùn)公司不需要繳納稅款。向本單位員工提供勞務(wù)為非營業(yè)活動,,不征增值稅,。

(4)甲旅游公司應(yīng)提交境外收款單位的簽收單據(jù)等合法有效憑證,如果稅務(wù)機(jī)關(guān)有疑義,應(yīng)提供境外公證機(jī)構(gòu)的確認(rèn)證明,。

3.(本小題6分,。)位于縣城的某石油企業(yè)為增值稅一般納稅人,2014年3月發(fā)生以下業(yè)務(wù):

(1)進(jìn)口原油5000噸,,支付買價2000萬元,、運(yùn)抵我國境內(nèi)輸入地點(diǎn)起卸前的運(yùn)輸費(fèi)用60萬元,保險費(fèi)無法確定,。

(2)開采原油9000噸,,其中當(dāng)月銷售6000噸,取得不含稅銷售收入2700萬元,,同時還向購買方收取延期付款利息3.51萬元;取得運(yùn)輸業(yè)增值稅專用發(fā)票注明的運(yùn)費(fèi)9萬元,、稅額0.99萬元。

(其他相關(guān)資料:假定原油的資源稅稅率為10%,、進(jìn)口關(guān)稅稅率為1%,相關(guān)票據(jù)已通過主管稅務(wù)機(jī)關(guān)比對認(rèn)證,。

要求:根據(jù)上述資料,按照下列序號計算回答問題,,每問需計算出合計數(shù),。

(1)計算當(dāng)月進(jìn)口原油應(yīng)繳納的關(guān)稅。

(2)計算當(dāng)月進(jìn)口原油應(yīng)繳納的增值稅,。

(3)計算當(dāng)月銷售原油的增值稅銷項稅額,。

(4)計算當(dāng)月向稅務(wù)機(jī)關(guān)繳納的增值稅。

(5)計算當(dāng)月應(yīng)繳納的城市維護(hù)建設(shè)稅,、教育費(fèi)附加和地方教育附加,。

(6)計算當(dāng)月應(yīng)繳納的資源稅。

【答案及東奧會計在線獨(dú)家解析】

(1)進(jìn)口原油應(yīng)繳納的關(guān)稅=(2000+60)×(1+3‰)×1%=20.66(萬元)

(2)進(jìn)口原油應(yīng)繳納的增值稅=[(2000+60)×(1+3‰)+20.66]×17%=354.76(萬元)

(3)銷售原油的增值稅銷項稅額=[2700+3.51/(1+17%)]×17%=459.51(萬元)

(4)應(yīng)向稅務(wù)機(jī)關(guān)繳納的增值稅=459.51-354.76-0.99=103.76(萬元)

(5)應(yīng)繳納的城市維護(hù)建設(shè)稅,、教育費(fèi)附加和地方教育附加=103.76×(5%+3%+2%)=10.38(萬元)

(6)應(yīng)繳納的資源稅=﹝2700+3.51/(1+17%)﹞×10%=270.3(萬元),。

4.(本小題6分。)某高校趙教授2014年取得部分收入項目如下:

(1)1月從學(xué)校取得的收入包括基本工資3200元,、教授津貼6000元,,因公出差取得差旅費(fèi)津貼420元,按照所在省人民政府規(guī)定的比例提取并繳付的“五險一金”1455元,。

(2)5月10日因擔(dān)任另一高校的博士論文答辯取得答辯費(fèi)5000元,,同日晚上為該校作一場學(xué)術(shù)報告取得收入3000元。

(3)自1月1日起將自有的面積為120平方米的住房按市場價格出租給李某居住,,每月租金5500元,租期為一年,,全年租金收入66000元,。其中,7月份因墻面開裂發(fā)生維修費(fèi)用3200元,取得裝修公司出具的正式發(fā)票,。

(4)7月取得國債利息收入1850元,、一年期定期儲蓄存款利息收入375元、某上市公司發(fā)行的企業(yè)債利息收入1000元,。

(5)8月份因持有兩年前購買的某上市公司股票13000股,,取得該公司年中股票分紅所得2600元。

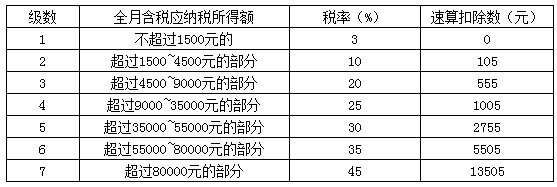

附:工資,、薪金所得個人所得稅稅率表

要求:根據(jù)以上資料,,按照下列序號計算回答問題,每問需計算出合計數(shù),。

(1)計算趙教授1月從學(xué)校取得的收入應(yīng)繳納的個人所得稅,。

(2)計算趙教授5月10日取得的答辯費(fèi)和作學(xué)術(shù)報告取得收入應(yīng)繳納的個人所得稅。

(3)計算趙教授7月取得的租金收入應(yīng)繳納的個人所得稅(不考慮租金收入應(yīng)繳納的其它稅收及附加),。

(4)計算趙教授7月取得的利息收入應(yīng)繳納的個人所得稅,。

(5)計算趙教授8月份取得的上市公司股票分紅收入應(yīng)繳納的個人所得稅。

【答案及東奧會計在線獨(dú)家解析】

(1)趙教授1月從學(xué)校取得的收入應(yīng)繳納的個人所得稅

1月應(yīng)納稅所得額=3200+6000-1455-3500=4245(元)

1月應(yīng)納個人所得稅額=4245×10%-105=319.5(元)

(2)趙教授5月10日取得的答辯費(fèi)和作學(xué)術(shù)報告收入應(yīng)繳納的個人所得稅

答辯費(fèi)收入應(yīng)納個人所得稅額=5 000×(1-20%)×20%=800(元)

學(xué)術(shù)報告收入應(yīng)納個人所得稅額=(3000-800)×20%=440(元)

合計應(yīng)納個人所得稅=800+440=1240(元)

(3)7月取得的租金收入,,應(yīng)繳納的個人所得稅

應(yīng)納稅所得額=(5500-800)×(1-20%)=3760(元)

應(yīng)納個人所得稅=3760×10%=376(元)

(4)7月取得的利息收入應(yīng)繳納的個人所得稅=1 000×20%=200(元)

(5)8月取得的上市公司股票分紅收入應(yīng)繳納的個人所得稅=2600×25%×20%=130(元),。

責(zé)任編輯:龍貓的樹洞

- 上一篇文章: 2010注會《財務(wù)成本管理》試題及答案解析(完整修訂版)

- 下一篇文章: 2014注會《稅法》試題及答案解析(完整修訂版第二套)

東奧首頁

東奧首頁

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號