簡易計稅方法的計算公式及基本運用_24年注會稅法劃重點

注會考試中很多人會選擇一年報考多門科目,因此在備考時一定要關(guān)注時間分配問題,,來保證在一年內(nèi)通過盡可能多的報考科目,!以下為注會《稅法》科目的知識點簡易計稅方法的計算公式及基本運用的相關(guān)內(nèi)容,東奧整理各科重要知識點,,希望幫助考生一目了然抓住備考重點,,節(jié)約備考時間,話不多說,,趕快來學習吧,!

推薦閱讀:2024年注會稅法備考劃重點匯總>>

【所屬章節(jié)】

第二章:增值稅法

第四節(jié):簡易計稅方法

【知 識 點】

簡易計稅方法的計算公式及基本運用

簡易計稅方法的應(yīng)納稅額,,是指按照銷售額和增值稅征收率計算的增值稅稅額,不得抵扣進項稅額,,應(yīng)納稅額計算公式:

應(yīng)納稅額=銷售額×征收率

簡易計稅方法的銷售額不包括其應(yīng)納稅額,,納稅人采用銷售額和應(yīng)納稅額合并定價方法的,按照下列公式計算銷售額:

銷售額=含稅銷售額÷(1+征收率)

法定征收率為3%,?!盃I改增”后增加了5%的征收率。

為了平衡一般計稅方法和簡易計稅方法的稅負,,對簡易計稅方法規(guī)定了較低的征收率,,因此簡易計稅方法在計算應(yīng)納稅額時不得抵扣進項稅額。

提示1:

簡易計稅方法的適用對象,,既包括小規(guī)模納稅人銷售貨物,、提供應(yīng)稅勞務(wù)或應(yīng)稅行為,也包括一般納稅人發(fā)生的特定應(yīng)稅銷售行為,。

提示2:

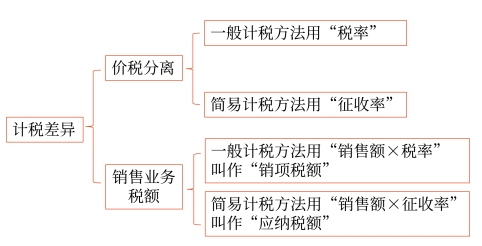

這里銷售額的含義與一般計稅方法中銷售額的含義一樣,,均是不含增值稅的銷售額。簡易計稅方法與一般計稅方法的基本計稅差異:

歸納:

對一般納稅人和小規(guī)模納稅人發(fā)生相同的應(yīng)稅銷售行為進行辨析:

應(yīng)稅銷售行為 | 一般納稅人 | 小規(guī)模納稅人 | |

銷售自己使用過的物品 | 固定資產(chǎn) (有形動產(chǎn)) | ①按規(guī)定允許抵扣進項稅額的固定資產(chǎn)再轉(zhuǎn)讓 銷項稅額=含稅銷售額÷(1+稅率)×稅率 稅率一般為13% 低稅率范圍的農(nóng)機等為9% ②按規(guī)定不得抵扣且未抵扣過進項稅額的固定資產(chǎn)再轉(zhuǎn)讓 應(yīng)納稅額=含稅銷售額÷(1+3%)×2% | 應(yīng)納稅額=含稅銷售額÷(1+1%)×1% (2023年1月1日至2027年12月31日期間適用,,下同) |

其他物品 | 銷項稅額=含稅銷售額÷(1+稅率)×稅率 稅率為13%或9% | ||

銷售自己沒有使用過的物品 | 貨物(有形動產(chǎn)) | 銷項稅額=含稅銷售額÷(1+稅率)×稅率 稅率為13%或9% 特殊情況下,,按簡易辦法計稅: 應(yīng)納稅額=含稅銷售額÷(1+3%)×3% | 應(yīng)納稅額=含稅銷售額÷(1+1%)×1% |

經(jīng)營舊貨(含舊汽車、摩托車,、游艇) (買舊再賣,,自己沒用過。) | 應(yīng)納稅額=含稅銷售額÷(1+3%)×2% | ||

自2020年5月1日至2027年12月31日,,從事二手車經(jīng)銷業(yè)務(wù)的納稅人銷售其收購的二手車,,減按0.5%征收率征收增值稅: 應(yīng)納稅額=含稅銷售額÷(1+0.5%)×0.5% | |||

提供應(yīng)稅勞務(wù) | 銷項稅額=含稅銷售額÷(1+13%)×13% | 應(yīng)納稅額=含稅銷售額÷(1+1%)×1% | |

銷售服務(wù)、無形資產(chǎn)或不動產(chǎn) | 一般 規(guī)定 | 銷項稅額=含稅銷售額÷(1+稅率)×稅率,,稅率為13%,、9%、6% | 應(yīng)納稅額=含稅銷售額÷(1+1%)×1% 應(yīng)納稅額=含稅銷售額÷(1+5%)×5%或1.5% |

特殊 情況 | 一些列舉的特定行為可選擇簡易征收辦法: 應(yīng)納稅額=含稅銷售額÷(1+3%)×3% 應(yīng)納稅額=含稅銷售額÷(1+5%)×5% 應(yīng)納稅額=含稅銷售額÷(1+5%)×1.5% | ||

上文注會考試知識點內(nèi)容根據(jù)劉穎老師《輕一基礎(chǔ)精講班》講義整理,,劉穎老師主講的C雙名師輕松過關(guān)?班課程正在更新,!點擊了解課程詳情>>

(本文為東奧會計在線原創(chuàng)文章,僅供考生學習使用,,禁止任何形式的轉(zhuǎn)載)

注冊會計師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導(dǎo)課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號