優(yōu)先股發(fā)放為什么不會(huì)增加股數(shù)呢,?

③=方案1和方案3的每股收益無(wú)差別點(diǎn)的={400×[500+850×12%/(1-25%)]-300×500}/(400-300)=1044(萬(wàn)元)?方案3每股 收益分母應(yīng)該是除(300+850)?。?/p>

問(wèn)題來(lái)源:

資料一:甲企業(yè)歷史上現(xiàn)金占用與營(yíng)業(yè)收入之間的關(guān)系如下表所示,。

|

現(xiàn)金占用與營(yíng)業(yè)收入變化情況表 |

||

|

單位:萬(wàn)元 |

||

|

年度 |

營(yíng)業(yè)收入 |

現(xiàn)金占用 |

|

2017年 |

10200 |

680 |

|

2018年 |

10000 |

700 |

|

2019年 |

10800 |

690 |

|

2020年 |

11100 |

710 |

|

2021年 |

11500 |

730 |

|

2022年 |

12000 |

750 |

該企業(yè)2023年的相關(guān)預(yù)測(cè)數(shù)據(jù):營(yíng)業(yè)收入為20000萬(wàn)元,新增留存收益為100萬(wàn)元,;不變現(xiàn)金總額為1000萬(wàn)元,,每元營(yíng)業(yè)收入占用變動(dòng)現(xiàn)金為0.05,其他項(xiàng)目與營(yíng)業(yè)收入變化有關(guān)的資產(chǎn)負(fù)債表項(xiàng)目預(yù)測(cè)數(shù)據(jù)如下表所示,。

資料三:丙企業(yè)2022年年末總股數(shù)為300萬(wàn)股(股票面值1元),,該年利息費(fèi)用為500萬(wàn)元,假定該部分利息費(fèi)用在2023年保持不變,預(yù)計(jì)2023年?duì)I業(yè)收入為15000萬(wàn)元,,預(yù)計(jì)息稅前利潤(rùn)與營(yíng)業(yè)收入的比率為12%,。該企業(yè)決定于2023年年初從外部籌集資金850萬(wàn)元。具體籌資方案有三個(gè),。

方案1:發(fā)行普通股股票100萬(wàn)股,,發(fā)行價(jià)每股8.5元。2022年每股股利(D0)為0.5元,,預(yù)計(jì)股利增長(zhǎng)率為5%,。

方案2:平價(jià)發(fā)行債券850萬(wàn)元,債券年利率10%,。

方案3:平價(jià)發(fā)行優(yōu)先股850萬(wàn)元,,優(yōu)先股年股息率12%。

假定上述三個(gè)方案的籌資費(fèi)用均忽略不計(jì),,該公司適用的企業(yè)所得稅稅率為25%,。

要求:

①每元營(yíng)業(yè)收入占用變動(dòng)現(xiàn)金(保留3位小數(shù)),。

②營(yíng)業(yè)收入占用不變現(xiàn)金總額,。

①每元營(yíng)業(yè)收入占用變動(dòng)現(xiàn)金=(750-700)/(12000-10000)=0.025

②營(yíng)業(yè)收入占用不變現(xiàn)金總額=750-0.025×12000=450(萬(wàn)元)

或:=700-0.025×10000=450(萬(wàn)元)

①按步驟建立總資金需求模型。

②測(cè)算2023年資金需求總量,。

③測(cè)算2023年外部籌資量,。

每元營(yíng)業(yè)收入占用變動(dòng)資金b=0.05+0.14+0.25-0.1-0.03=0.31

因此總資金需求模型為:Y=6880+0.31X

②2023年資金需求總量=6880+0.31×20000=13080(萬(wàn)元)

③2022年資金需求總量=資產(chǎn)-經(jīng)營(yíng)負(fù)債=12000-1500-750=9750(萬(wàn)元)

或:2022年資金需求總量=股東權(quán)益+非經(jīng)營(yíng)負(fù)債=2750+2500+3000+1500=9750(萬(wàn)元)

2023年需要增加的資金數(shù)額=13080-9750=3330(萬(wàn)元)

2023年外部籌資量=需要增加的資金數(shù)額-預(yù)計(jì)留存收益的增加=3330-100=3230(萬(wàn)元)

①計(jì)算2023年預(yù)計(jì)息稅前利潤(rùn)。

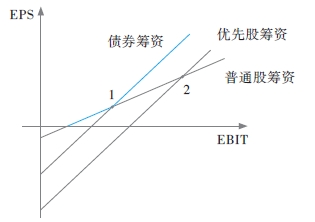

②計(jì)算方案1和方案2的每股收益無(wú)差別點(diǎn)的息稅前利潤(rùn),。

③計(jì)算方案1和方案3的每股收益無(wú)差別點(diǎn)的息稅前利潤(rùn),。

④運(yùn)用每股收益分析法作出最優(yōu)籌資方案決策,并說(shuō)明理由。

⑤計(jì)算三個(gè)籌資方案的資本成本(一般模式),。

①2023年預(yù)計(jì)息稅前利潤(rùn)=15000×12%=1800(萬(wàn)元)

②增發(fā)普通股方式下的股數(shù)=300+100=400(萬(wàn)股)

增發(fā)普通股方式下的利息=500萬(wàn)元

增發(fā)債券方式下的股數(shù)=300萬(wàn)股

增發(fā)債券方式下的利息=500+850×10%=585(萬(wàn)元)

![]() =

=![]()

方案1和方案2的每股收益無(wú)差別點(diǎn)的![]() =(400×585-300×500)/(400-300)=840(萬(wàn)元)

=(400×585-300×500)/(400-300)=840(萬(wàn)元)

③![]() =

=![]()

方案1和方案3的每股收益無(wú)差別點(diǎn)的![]() ={400×[500+850×12%/(1-25%)]-300×500}/(400-300)=1044(萬(wàn)元)

={400×[500+850×12%/(1-25%)]-300×500}/(400-300)=1044(萬(wàn)元)

④決策結(jié)論:應(yīng)選擇方案2(或應(yīng)選擇負(fù)債籌資或發(fā)行債券),。

理由:由于優(yōu)先股新增的股息為102(850×12%)萬(wàn)元,債券籌資新增稅后利息63.75[850×10%×(1-25%)]萬(wàn)元,,固定性資本成本增加會(huì)使歸屬于普通股股東的凈利潤(rùn)下降,,進(jìn)而導(dǎo)致每股收益下降,所以從每股收益來(lái)看,,利用債券籌資的每股收益高于利用優(yōu)先股籌資的每股收益,。又由于2023年息稅前利潤(rùn)1800萬(wàn)元大于每股收益無(wú)差別點(diǎn)的息稅前利潤(rùn)840萬(wàn)元,因此債券籌資比普通股籌資的每股收益高,。綜上所述,,應(yīng)選擇方案2。

⑤增發(fā)普通股的資本成本=0.5×(1+5%)/8.5+5%=11.18%

發(fā)行債券的資本成本=10%×(1-25%)=7.5%

發(fā)行優(yōu)先股的資本成本=12%,。

崔老師

2023-08-24 11:53:20 1991人瀏覽

方案一:原股數(shù)300+新發(fā)股數(shù)100=400

方案三:原股數(shù)300

這里計(jì)算的每股收益都是“歸屬于普通股股東的”,,所以股數(shù)都是普通股股數(shù),,不包含優(yōu)先股股數(shù),大股數(shù)-小股數(shù)=400-300,。

您看這樣清晰些嗎,?如果有問(wèn)題我們?cè)贉贤ā?相關(guān)答疑

-

2021-07-19

-

2021-07-04

-

2021-07-01

-

2021-04-24

-

2019-08-07

您可能感興趣的中級(jí)會(huì)計(jì)試題

中級(jí)會(huì)計(jì)相關(guān)知識(shí)專(zhuān)題

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)