一級公路,、二級公路及高速公路進項稅額如何計算抵扣,?

老師您好。

這里提到了橋,、閘通行費是5%的計算抵扣率,,那么高速公路,、一級公路、二級公路的通行費是多少的抵扣率呢?

問題來源:

第一部分 實體稅種

【知識點四】應納稅額計算

一,、增值稅

(一)一般納稅人——一般計稅方法(抵扣方法)

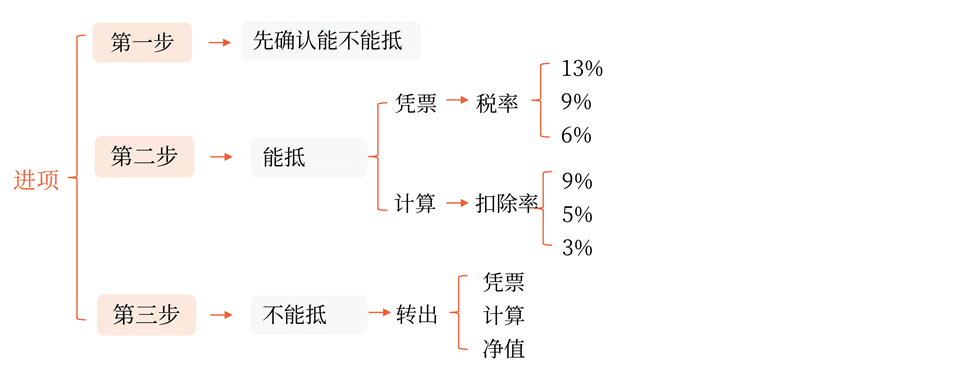

2.進項稅額的抵扣

![]() 手寫板

手寫板

![]()

|

可以抵扣 |

憑票抵扣 |

①銷售方開具的增值稅專用發(fā)票→國內(nèi)購買 |

|

|

②海關(guān)開具的增值稅專用繳款書→進口貨物 |

|||

|

③機動車銷售統(tǒng)一發(fā)票→國內(nèi)購買汽車 |

|||

|

④稅務局開具的解繳稅款的完稅憑證→自境外單位或個人購進勞務、服務,、無形資產(chǎn),、境內(nèi)的不動產(chǎn) |

|||

|

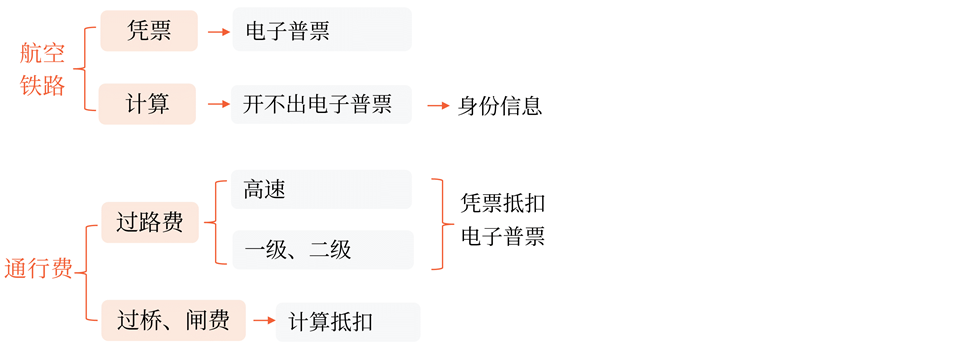

⑤特定的增值稅電子普票→高速公路、一級,、二級公路的通行費,、購買國內(nèi)旅客運輸服務(飛機、鐵路,、公路等) |

|||

|

計算抵扣 |

①一般農(nóng)產(chǎn)品: 連續(xù)生產(chǎn)或委托加工13%稅率的貨物→扣除率10% 其他情況→扣除率9% 進項稅額=買價×9%(10%) 【提示1】從批發(fā),、零售環(huán)節(jié)購進免稅的蔬菜、部分鮮活肉蛋的,,無論有無發(fā)票,,均不得計算抵扣進項稅額 【提示2】從依照3%征收率計算繳納增值稅的小規(guī)模納稅人取得增值稅專用發(fā)票的,進項稅額=專票注明的金額×9%(10%) |

||

|

②煙葉產(chǎn)品: 準予抵扣的進項稅額=(收購煙葉實際支付的價款總額+煙葉稅應納稅額)×扣除率 【提示】 計算煙葉稅時→實際支付的價款總額=收購價款×(1+10%) 計算進項稅抵扣時→實際支付的價款總額=收購價款+實際支付給煙農(nóng)的價外補貼 |

|||

|

③國內(nèi)旅客運輸服務 |

航空→(票價+燃油附加費)÷(1+9%)×9% 鐵路→票面金額÷(1+9%)×9% 公路,、水路等→票面金額÷(1+3%)×3% |

||

|

④橋,、閘通行費 |

通行費發(fā)票上注明的金額÷(1+5%)×5% |

||

![]() 手寫板

手寫板

![]()

|

可以抵扣 |

核定 扣除 |

①購進農(nóng)產(chǎn)品無論是否用于生產(chǎn)液體乳及乳制品、酒和酒精,、植物油,,進項稅額核定時按照投入產(chǎn)出法、成本法,、參照法 ②購進農(nóng)產(chǎn)品用于生產(chǎn)經(jīng)營且不構(gòu)成貨物實體的: 當期允許抵扣農(nóng)產(chǎn)品增值稅進項稅額=當期耗用農(nóng)產(chǎn)品數(shù)量×農(nóng)產(chǎn)品平均購買單價×扣除率/(1+扣除率) ③購進農(nóng)產(chǎn)品直接銷售: 當期允許抵扣農(nóng)產(chǎn)品增值稅進項稅額=當期銷售農(nóng)產(chǎn)品數(shù)量/(1-損耗率)×農(nóng)產(chǎn)品平均購買單價×9%/(1+9%) |

|

|

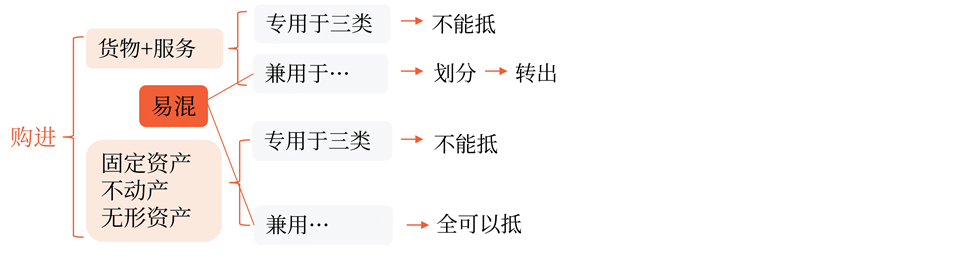

不可 以抵扣 |

特定用途 |

①簡易計稅項目 ②免稅項目 ③集體福利或者個人消費 |

注意一:固定資產(chǎn)、無形資產(chǎn)(不包括其他權(quán)益性無形資產(chǎn)),、不動產(chǎn): 專用于①②③的→不可以抵扣 兼用于①②③的→準予全部抵扣 注意二:其他權(quán)益性無形資產(chǎn)無論是專用,、還是兼用于①②③項目,均可以抵扣 注意三:固定資產(chǎn),、無形資產(chǎn),、不動產(chǎn)以外的貨物或服務:兼營簡易計稅項目、免稅項目而無法劃分不得抵扣的進項稅額: 不得抵扣的進項稅額=當期無法劃分的全部進項稅額×(簡易計稅項目銷售額+免稅項目銷售額)/全部銷售額 |

![]() 手寫板

手寫板

![]()

|

不可 以抵扣 |

非正常損失 |

①購進貨物及相關(guān)的勞務和交通運輸服務 |

|

②在產(chǎn)品,、產(chǎn)成品所耗用的購進貨物(不包括固定資產(chǎn)),、勞務和交通運輸服務 |

||

|

③不動產(chǎn),以及不動產(chǎn)所耗用的購進貨物,、設計服務和建筑服務 |

||

|

④不動產(chǎn)在建工程所耗用的購進貨物,、設計服務和建筑服務 |

||

|

【提示】非正常損失,是指因管理不善造成貨物被盜,、丟失,、霉爛變質(zhì)以及因違反法律法規(guī)造成貨物或者不動產(chǎn)被依法沒收、銷毀、拆除的情形 |

||

|

特殊服務 |

①接受的貸款服務(利息支出)以及與該筆貸款直接相關(guān)的投融資顧問費,、手續(xù)費,、咨詢費等費用 |

|

|

②餐飲服務、居民日常服務和娛樂服務 |

||

|

③保險服務:提供保險服務的納稅人以現(xiàn)金賠付方式承擔機動車輛保險責任的,,將應付給被保險人的賠償金直接支付給車輛修理勞務提供方,,不屬于保險公司購進車輛修理勞務,其進項稅額不得抵扣 |

|

進項稅轉(zhuǎn)出 |

①憑票抵扣:轉(zhuǎn)出額=實際賬面成本×稅率 |

|

②計算抵扣:轉(zhuǎn)出額=賬面成本/(1-扣除率)×扣除率(適用于從農(nóng)業(yè)生產(chǎn)者購進免稅農(nóng)產(chǎn)品對應的進項稅額轉(zhuǎn)出的計算) |

|

|

③凈值折算:轉(zhuǎn)出額=已抵扣進項稅額×不動產(chǎn)凈值率 不動產(chǎn)凈值率=(不動產(chǎn)凈值÷不動產(chǎn)原值)×100% (適用于已抵扣不動產(chǎn)的進項稅額轉(zhuǎn)出) |

|

|

④平銷返利:轉(zhuǎn)出額=當期取得的返還資金÷(1+所購貨物適用增值稅稅率)×所購貨物適用增值稅稅率 |

![]() 提示

提示

![]()

不得抵扣的進項稅額,,在計算題中有兩種情況:

(1)購入當期發(fā)生的不予抵扣的情形,,不得抵扣。

(2)前期購入的已經(jīng)抵扣進項稅額的,,之后發(fā)生不該抵扣情形的,,應作進項稅額轉(zhuǎn)出。

3.銷項稅額不足抵扣進項稅額的處理

(1)結(jié)轉(zhuǎn)抵扣

(2)增量留抵退稅

①增量留抵退稅要滿足的主要條件(其他條件相同)

A,、所有行業(yè):

自2019年4月稅款所屬期起,,連續(xù)6個月(按季納稅的,連續(xù)兩個季度)增量留抵稅額均大于零,,且第6個月增量留抵稅額不低于50萬元,。

B、部分先進制造業(yè):

增量留抵稅額大于零,。

②增量留抵稅額的計算

A,、所有行業(yè):

當期允許退還的增量留抵稅額=增量留抵稅額×進項構(gòu)成比例×60%

B、部分先進制造業(yè):

當期允許退還的增量留抵稅額=增量留抵稅額×進項構(gòu)成比例

進項構(gòu)成比例=憑專票類抵扣的稅額÷(憑專票類抵扣的稅額+計算抵扣的稅額)×100%

![]() 提示

提示

![]()

憑專票類抵扣的稅額,,包括增值稅專用發(fā)票(含稅控機動車銷售統(tǒng)一發(fā)票),、海關(guān)進口增值稅專用繳款書、解繳稅款完稅憑證注明的增值稅額,。

汪老師

2022-08-16 03:48:52 3681人瀏覽

哈嘍,!努力學習的小天使:

在2016年5月1日至7月31日期間:

高速公路通行費可抵扣進項稅額=高速公路通行費發(fā)票上注明的金額÷(1+3%)×3%

一級公路、二級公路,、橋,、閘通行費可抵扣進項稅額=一級公路、二級公路,、橋,、閘通行費發(fā)票上注明的金額÷(1+5%)×5%

但現(xiàn)在咱們都不用自己算道路相關(guān)的進項了,而是一律憑票抵扣:按照收費公路通行費增值稅電子普通發(fā)票上注明的增值稅額抵扣進項稅額,。

也就是說,,現(xiàn)在應對考試掌握下列政策即可:

通行費種類 | 進項稅的抵扣 | 政策要點把握 |

道路通行費 | 按照收費公路通行費增值稅電子普通發(fā)票上注明的增值稅額抵扣進項稅額 | 憑票抵扣進項稅 |

橋、閘通行費 | 可抵扣進項稅額=橋,、閘通行費發(fā)票(不含財政票據(jù))上注明的金額÷(1+5%)×5% | 計算抵扣進項稅 |

希望可以幫助到您,,如果您對此還有疑問的話,,歡迎繼續(xù)交流~

每個努力學習的小天使都會有收獲的,加油,!

相關(guān)答疑

-

2024-01-06

-

2023-11-11

-

2023-08-01

-

2020-09-01

-

2020-06-14

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號