2017年稅務師《稅法二》重要知識點:企業(yè)所得稅稅前扣除原則和范圍

>>>量身定制 穩(wěn)步提升—選擇高端私教班 無分數(shù)限制不過退費!<<<

>>>東奧品質—2017稅務師考試精品保障班火熱招生中!<<<

每天做題可以保持良好的學習狀態(tài),,在2017年稅務師考試預習備考期里,,東奧小編為您提供2017《稅法二》知識點,TA考生成為東奧學員后可以查看全部知識點內容,。

企業(yè)所得稅稅前扣除原則和范圍

(一)稅前扣除項目的原則

(二)企業(yè)稅前扣除的范圍

1.成本

成本,是指企業(yè)在生產(chǎn)經(jīng)營活動中發(fā)生的銷售成本,、銷貨成本,、業(yè)務支出以及其他耗費。

視同銷售成本要計入,,和視同銷售收入對應,。(綜合題目)

2.費用

費用項目 | 應重點關注問題 |

銷售費用 | 廣告費和業(yè)務宣傳費是否超支(必考) |

管理費用 | (1)三項經(jīng)費是否超支(必考) (2)業(yè)務招待費是否超支(必考) (3)保險費是否符合標準 |

財務費用 | (1)利息費用是否超過標準(金融機構同類同期)(必考) (2)借款費用資本化與費用化的區(qū)分(必考) |

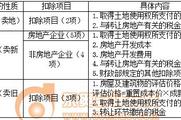

3.稅金

準予扣除的稅金的方式 | 可扣除稅金舉例 | |

當期扣除 | 計入銷售稅金及附加在當期扣除 | 消費稅、營業(yè)稅,、城市維護建設稅,、關稅(出口關稅)、資源稅,、土地增值稅(結合),、教育費附加等 (六稅一費) |

計入管理費用當期扣除 | 房產(chǎn)稅、車船稅,、城鎮(zhèn)土地使用稅,、印花稅等(四小稅) (有房,、有車、占地,、戴花) | |

分攤扣除 | 在發(fā)生當期計入相關資產(chǎn)的成本 | 車輛購置稅,、契稅、耕地占用稅,、不得抵扣的增值稅等 |

不得稅前扣除的稅金 | 企業(yè)所得稅,、可以抵扣的增值稅 | |

4.損失

(1)損失的范圍——指企業(yè)在生產(chǎn)經(jīng)營活動中發(fā)生的固定資產(chǎn)和存貨的盤虧、毀損,、報廢損失,,轉讓財產(chǎn)損失,呆賬損失,,壞賬損失,,自然災害等不可抗力因素造成的損失以及其他損失。

(2)按損失凈額扣除——企業(yè)發(fā)生的損失,,減除責任人賠償和保險賠款后的余額扣除,。

(3)企業(yè)已經(jīng)作為損失處理的資產(chǎn),在以后納稅年度又全部收回或者部分收回時,,應當計入當期收入,。

稅前扣除的損失=存貨成本+不能抵增值稅-保險賠償-責任賠償

5.其他支出

其他支出,是指除成本,、費用,、稅金、損失外,,企業(yè)經(jīng)營活動中發(fā)生的有關的,、合理的支出,以及符合國務院財政,、稅務主管部門規(guī)定的其他支出,。

(三)具體的稅前扣除項目及標準【非常重要】

1.工資、薪金支出

【解釋1】工資薪金總額,,是指企業(yè)按照有關規(guī)定實際發(fā)放的工資薪金總額,不包括企業(yè)三項經(jīng)費和五險一金,。(三項經(jīng)費的計提基數(shù))

【解釋2】“合理的工資薪金”,,確定合理性原則。

【解釋3】企業(yè)稅前扣除項目的工資薪金支出,,應該是企業(yè)已經(jīng)實際支付給其職工的金額,,不是應該支付的職工薪酬。

【解釋4】如何判定工資薪金的“合理性”

【解釋5】企業(yè)因雇用季節(jié)工,、臨時工,、實習生,、返聘離退休人員以及接受外部勞務派遣用工所實際發(fā)生的費用,應區(qū)分為工資薪金支出和職工福利費支出,,并按《企業(yè)所得稅法》規(guī)定在企業(yè)所得稅稅前扣除,。其中屬于工資薪金支出的,準予計入企業(yè)工資薪金總額的基數(shù),,作為計算其他各項相關費用扣除的依據(jù)(和三項經(jīng)費的結合),。

【新增】企業(yè)接受外部勞務派遣用工所實際發(fā)生的費用,應分兩種情況按規(guī)定在稅前扣除;按照協(xié)議(合同)約定直接支付給勞務派遣公司的費用,,應作為勞務費支出;直接支付給員工個人的費用,,應作為工資薪金支出和職工福利費支出。

其中屬于工資薪金支出的費用,,準予計入企業(yè)工資薪金總額的基數(shù),,作為計算其他各項相關費用扣除的依據(jù)。

2.職工福利費,、工會經(jīng)費,、職工教育經(jīng)費

項目 | 準予扣除的限度 | 超過部分處理 |

職工福利費 | 不超過工資薪金總額14% | 不得扣除 |

工會經(jīng)費 | 不超過工資薪金總額2% | 不得扣除 |

職工教育經(jīng)費 | 不超過工資薪金總額2.5% | 準予結轉扣除 |

【解釋1】企業(yè)職工福利費的范圍:

1.為職工衛(wèi)生保健、生活等發(fā)放或支付的各項現(xiàn)金補貼和非貨幣性福利

2.企業(yè)尚未分離的內設集體福利部門所發(fā)生的設備,、設施和人員費用(臨時工屬于職工福利費的)

3.職工困難補助,,幫扶基金

4.離退休人員統(tǒng)籌外費用

5.按規(guī)定發(fā)生的其他職工福利費

【解釋2】企業(yè)發(fā)生的職工福利費,應單獨設置賬冊進行核算,,沒有單獨設置的,,稅務機關責令企業(yè)在規(guī)定期限內改正。逾期仍未改的,,可對其進行核定,。

【解釋3】自2010年1月1日起,在委托稅務機關代收工會經(jīng)費的地區(qū),,企業(yè)撥繳的工會經(jīng)費,,也可憑合法、有效的工會經(jīng)費代收憑據(jù)依法在稅前扣除,。

【解釋4】軟件生產(chǎn)企業(yè)發(fā)生的職工教育經(jīng)費中的職工培訓費(不是全部的職工教育經(jīng)費),,全額扣除;其余部分按2.5%比例扣除。

3.社會保險費

(1)按照政府規(guī)定的范圍和標準繳納“五險一金”,,準予扣除,。

(2)企業(yè)為投資者或者職工支付的補充養(yǎng)老保險費、補充醫(yī)療保險費,,分別不超過職工工資總額的5%比例內,,在計算應納稅所得額時準予扣除;超過的部分,不予扣除,。

(3)企業(yè)參加財產(chǎn)保險,,按照規(guī)定繳納的保險費,,準予扣除;企業(yè)為投資者或者職工支付的商業(yè)保險費,不得扣除,。

企業(yè)依照國家有關規(guī)定為特殊工種職工支付的人身安全保險費和符合國務院財政,、稅務主管部門規(guī)定可以扣除的商業(yè)保險費準予扣除。

4.利息費用

(1)非金融企業(yè)向金融企業(yè)借款的利息支出,、金融企業(yè)的各項存款利息支出和同業(yè)拆借利息支出,、企業(yè)經(jīng)批準發(fā)行債券的利息支出,準予扣除,。

(2)非金融企業(yè)向非金融企業(yè)借款的利息支出,,不超過按照金融企業(yè)同期同類貸款利率計算的數(shù)額的部分,準予扣除,。

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號