2017稅務(wù)師《稅法二》考點:個體工商戶和合伙企業(yè)生產(chǎn)經(jīng)營所得的計稅方法

>>>量身定制 穩(wěn)步提升—選擇高端督導(dǎo)班 無分數(shù)限制不過退費!<<<

>>>東奧品質(zhì)—2017稅務(wù)師考試精品保障班火熱招生中!<<<

>>>進入東奧會計在線稅務(wù)師頻道--開始學(xué)習(xí)!<<<

2017稅務(wù)師《稅法二》知識點:個體工商戶,、個人獨資企業(yè)和合伙企業(yè)生產(chǎn)經(jīng)營所得的計稅方法

【東奧小編】現(xiàn)階段進入2017年稅務(wù)師考試備考預(yù)習(xí)期,是梳理稅務(wù)師考試考點的寶貴時期,,我們一起來學(xué)習(xí)2017《稅法二》知識點:個體工商戶,、個人獨資企業(yè)和合伙企業(yè)生產(chǎn)經(jīng)營所得的計稅方法,。

(一)有關(guān)個體工商業(yè)戶的生產(chǎn)經(jīng)營所得的征稅規(guī)定匯集如下:

應(yīng)納稅所得額=收入總額-(成本+費用+損失+準(zhǔn)予扣除的稅金)-規(guī)定的費用扣除

1.個體工商戶實際支付給從業(yè)人員的,、合理的工資薪金支出,,準(zhǔn)予扣除;個體工商戶業(yè)主的工資在稅前不允許扣除,,業(yè)主費用扣除標(biāo)準(zhǔn)統(tǒng)一為3500/月,,全年42000元/年,。

2.分別核算生產(chǎn)經(jīng)營費用、個人家庭費用,。難以分清的,40%視為生產(chǎn)經(jīng)營費用準(zhǔn)予扣除,。

3.補充養(yǎng)老保險,、補充醫(yī)療保險

(1)為從業(yè)人員繳納,分別在不超過從業(yè)人員工資總額5%標(biāo)準(zhǔn)內(nèi)的部分據(jù)實扣除;超過部分,,不得扣除,。

(2)個體工商戶業(yè)主本人繳納的,,以當(dāng)?shù)?地級市)上年度社會平均工資的3倍為計算基數(shù),分別在不超過該計算基數(shù)5%標(biāo)準(zhǔn)內(nèi)的部分據(jù)實扣除;超過部分,,不得扣除,。

4.個體工商戶業(yè)主本人向當(dāng)?shù)毓M織繳納的工會經(jīng)費、實際發(fā)生的職工福利費支出,、職工教育經(jīng)費支出,,以當(dāng)?shù)?地級市)上年度社會平均工資的3倍為計算基數(shù),在2%,、14%,、2.5%的比例內(nèi)據(jù)實扣除;

從業(yè)人員的三項經(jīng)費支出的計算基數(shù),同企業(yè)所得稅的規(guī)定,。

5.個體工商戶代其從業(yè)人員或者他人負擔(dān)的稅款,,不得稅前扣除。

6.個體工商戶的公益性捐贈,,不超過其應(yīng)納稅所得額30%的部分可以據(jù)實扣除,。(與企業(yè)所得稅不同)財政部、國家稅務(wù)總局規(guī)定可以全額在稅前扣除的捐贈支出項目,,按有關(guān)規(guī)定執(zhí)行,。個體工商戶直接對受益人的捐贈不得扣除。

7.研發(fā)費用,,以及研發(fā)而購置單臺價值在10萬元以下的測試儀器,、實驗性裝置的購置費可直接扣除。單臺價值在10萬元以上(含10萬元)的測試儀器和試驗性裝置,,按固定資產(chǎn)管理,,不得在當(dāng)期直接扣除。

其他關(guān)于租賃費,、匯兌損益,、廣告及業(yè)務(wù)宣傳費、業(yè)務(wù)招待費,、虧損彌補等規(guī)定,,均與企業(yè)所得稅一致。

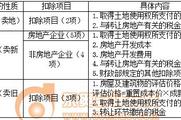

8.不得扣除項目:

(1)個人所得稅稅款;

(2)稅收滯納金;

(3)罰金,、罰款和被沒收財物的損失;

(4)不符合扣除規(guī)定的捐贈支出;

(5)贊助支出;

(6)用于個人和家庭的支出;

(7)其它(與經(jīng)營無關(guān)的,、總局規(guī)定的)。

(二)個人獨資企業(yè)和合伙企業(yè)生產(chǎn)經(jīng)營所得

有兩種計算辦法:查賬征稅,、核定征稅

第一種:查賬征稅

1.個人獨資企業(yè)和合伙企業(yè)投資者本人費用扣除標(biāo)準(zhǔn)統(tǒng)一確定為3500元/月,。投資者工資不得在稅前扣除。

2.投資者及其家庭發(fā)生的生活費用不允許稅前扣除,。

3.企業(yè)在生產(chǎn)經(jīng)營投資者及其家庭生活共用的固定資產(chǎn),,難以劃分的,,由主管稅務(wù)機關(guān)根據(jù)企業(yè)的生產(chǎn)經(jīng)營類型、規(guī)模等具體情況,,核定準(zhǔn)予在稅前扣除的折舊費用的數(shù)額或比例,。(注意和個體工商戶的差異)

4.企業(yè)向其從業(yè)人員實際支付的合理的工資、薪金支出,,允許在稅前扣除,。

5.企業(yè)撥繳的工會經(jīng)費、發(fā)生的職工福利費,、職工教育經(jīng)費支出分別在工資薪金總額2%,、14%、2.5%的標(biāo)準(zhǔn)內(nèi)據(jù)實扣除,。

6.企業(yè)每一納稅年度發(fā)生的廣告費和業(yè)務(wù)宣傳費用不超過當(dāng)年銷售(營業(yè))收入15%的部分,,可據(jù)實扣除;超過部分,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除,。

7.企業(yè)每一納稅年度發(fā)生的與其生產(chǎn)經(jīng)營業(yè)務(wù)直接相關(guān)的業(yè)務(wù)招待費支出,,按照發(fā)生額的60%扣除,但最高不得超過當(dāng)年銷售(營業(yè))收入的5‰,。

8.企業(yè)計提的各種準(zhǔn)備金不得扣除,。(與企業(yè)所得稅的區(qū)別)

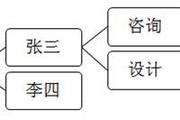

9.投資者興辦兩個或兩個以上企業(yè),并且企業(yè)性質(zhì)全部是獨資的,,年度終了后,,匯算清繳時,應(yīng)納稅款的計算按以下方法進行(先合再稅后分)

(1)應(yīng)納稅所得額=Σ各個企業(yè)的經(jīng)營所得

(2)應(yīng)納稅額=應(yīng)稅所得額×稅率-速算扣除數(shù)

(3)本企業(yè)應(yīng)納稅額=應(yīng)納稅額×本企業(yè)的經(jīng)營所得÷Σ各企業(yè)的經(jīng)營所得

(4)本企業(yè)應(yīng)補繳的稅額=本企業(yè)應(yīng)納稅額-本企業(yè)預(yù)繳的稅額

第二種:核定征收

應(yīng)納稅額=應(yīng)納稅所得額×適用稅率-速算扣除數(shù)

應(yīng)納所得額=收入總額×應(yīng)稅所得率

=成本費用支出÷(1-應(yīng)稅所得率)×應(yīng)稅所得率

1.實行核定征稅的投資者,,不能享受個人所得稅的優(yōu)惠政策,。

2.實行查賬征稅方式的個人獨資企業(yè)和合伙企業(yè)改為核定征稅方式后,在查賬征稅方式下認定的年度經(jīng)營虧損未彌補完的部分,,不得再繼續(xù)彌補,。

(三)個體工商戶、個人獨資企業(yè)和合伙企業(yè)因在納稅年度中間開業(yè),、合并,、注銷及其他原因,導(dǎo)致該納稅年度的實際經(jīng)營期不足1年的,,對個體工商戶業(yè)主,、個人獨資企業(yè)投資者和合伙企業(yè)自然人合伙人的生產(chǎn)經(jīng)營所得計算個人所得稅時,以其實際經(jīng)營期為1個納稅年度,。投資者本人的費用扣除標(biāo)準(zhǔn),,應(yīng)按照其實際經(jīng)營月份數(shù),以每月3500元的減除標(biāo)準(zhǔn)確定。

計算公式如下:

應(yīng)納稅所得額=該年度收入總額-成本,、費用及損失-當(dāng)年投資者本人的費用扣除額

當(dāng)年投資者本人的費用扣除額=月減除費用(3500元/月)×當(dāng)年實際經(jīng)營月份數(shù)

應(yīng)納稅額=應(yīng)納稅所得額×稅率-速算扣除數(shù)

【經(jīng)典母題】下列關(guān)于個體工商戶的生產(chǎn)、經(jīng)營所得的計稅方法,,正確的是( ),。

A.為業(yè)主繳納的補充養(yǎng)老保險、補充醫(yī)療保險,,分別在不超過其工資總額 5%標(biāo)準(zhǔn)內(nèi)的部分據(jù)實扣除

B.生產(chǎn)經(jīng)營費用,、個人家庭費用難以分清的,60%視為生產(chǎn)經(jīng)營費用準(zhǔn)予扣除

C.公益性捐贈,,不超過其應(yīng)納稅所得額12%的部分可以據(jù)實扣除

D.個體工商戶代其從業(yè)人員或者他人負擔(dān)的稅款,,不得稅前扣除

【答案】D

【解析】選項A:個體工商戶業(yè)主本人繳納的補充養(yǎng)老保險、補充醫(yī)療保險,,以當(dāng)?shù)?地級市)上年度社會平均工資的3倍為計算基數(shù),,分別在不超過該計算基數(shù)5%標(biāo)準(zhǔn)內(nèi)的部分據(jù)實扣除;超過部分,不得扣除,。選項B:個體工商戶生產(chǎn)經(jīng)營活動中,,應(yīng)當(dāng)分別核算生產(chǎn)經(jīng)營費用、個人家庭費用,。難以分清的費用,,40%視為生產(chǎn)經(jīng)營費用準(zhǔn)予扣除。選項C:個體工商戶的公益性捐贈,,捐贈額不超過其應(yīng)納稅所得額30%的部分可以據(jù)實扣除,。選項D:個體工商戶代其從業(yè)人員或者他人負擔(dān)的稅款,不得稅前扣除,。

【題目變形】張某為熟食加工個體戶,,2015年3月1日領(lǐng)取營業(yè)執(zhí)照和稅務(wù)登記證,當(dāng)年取得生產(chǎn)經(jīng)營收入20萬元,,生產(chǎn)經(jīng)營成本為13萬元(含子女的教育學(xué)費支出8萬元),,另有從業(yè)人員工資5萬元;另取得個人文物拍賣收入30萬元,不能提供原值憑證,,該文物經(jīng)文物部門認定為海外回流文物,。下列關(guān)于張某2015年個人所得稅納稅事項的表述中,正確的是( ),。

A.子女的教育學(xué)費支出可以在稅前扣除

B.生產(chǎn)經(jīng)營所得應(yīng)納個人所得稅的計稅依據(jù)為5.8萬元

C.文物拍賣所得按拍賣收入額的2%繳納個人所得稅

D.文物拍賣所得應(yīng)并入生產(chǎn)經(jīng)營所得一并繳納個人所得稅

【答案】C

【解析】選項A:非經(jīng)營用學(xué)費支出不得在稅前扣除;選項B:應(yīng)納稅所得額=20-(13+5-8)-3.5=6.5(萬元);選項C:按轉(zhuǎn)讓收入額的2%計算繳納個人所得稅;選項D:拍賣物品屬于財產(chǎn)轉(zhuǎn)讓所得,,不屬于個體工商戶的生產(chǎn)經(jīng)營所得,不能一并征收個人所得稅,。

相關(guān)推薦:

預(yù)祝考生們2017年稅務(wù)師考試輕松過關(guān)!

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號