三,、提供不動產(chǎn)經(jīng)營租賃服務(wù)的增值稅征收管理

解釋1

解釋1

納稅人以經(jīng)營租賃方式出租其取得的不動產(chǎn)(以下簡稱出租不動產(chǎn)),適用本辦法,。

解釋2

解釋2

取得的不動產(chǎn),,包括以直接購買、接受捐贈,、接受投資入股,、自建以及抵債等各種形式取得的不動產(chǎn)。

提示

提示

納稅人提供道路通行服務(wù)不適用本辦法,。

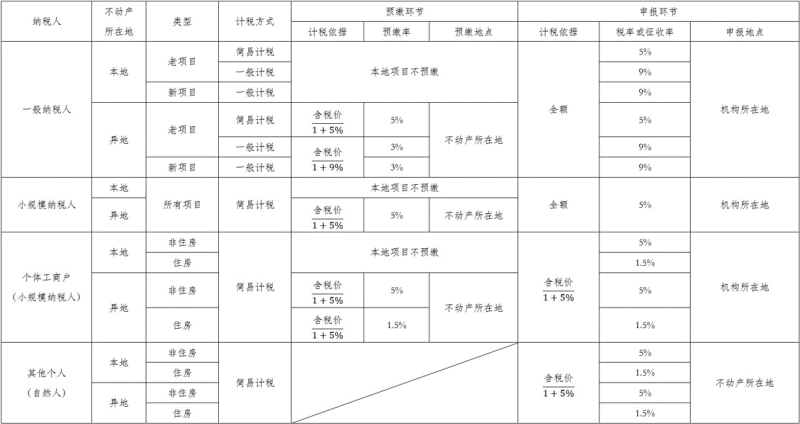

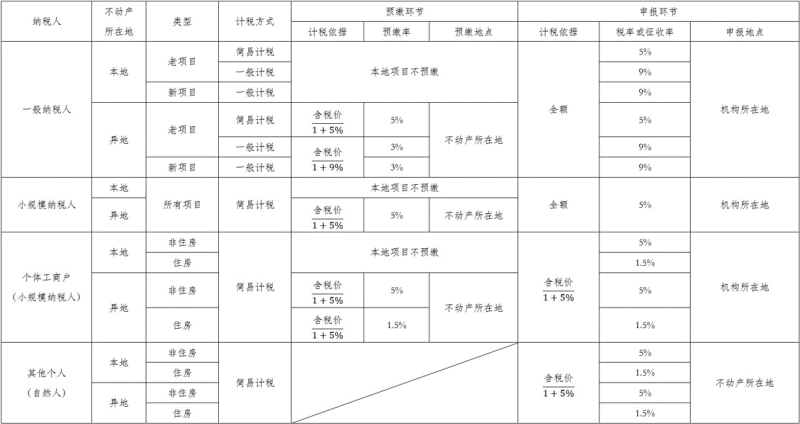

(一)一般納稅人出租不動產(chǎn)

1.一般納稅人出租其2016年4月30日前取得的不動產(chǎn),,可以選擇適用簡易計稅方法,按照5%的征收率計算應(yīng)納稅額,。

不動產(chǎn)所在地與機構(gòu)所在地不在同一縣(市,、區(qū))的,納稅人應(yīng)按照上述計稅方法向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款,,向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅,。

不動產(chǎn)所在地與機構(gòu)所在地在同一縣(市、區(qū))的,,納稅人向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅,。

2.一般納稅人出租其2016年5月1日后取得的不動產(chǎn),適用一般計稅方法計稅,。

不動產(chǎn)所在地與機構(gòu)所在地不在同一縣(市,、區(qū))的,納稅人應(yīng)按照3%的預(yù)征率向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款,,向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅,。

不動產(chǎn)所在地與機構(gòu)所在地在同一縣(市、區(qū))的,納稅人應(yīng)向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅,。

一般納稅人出租其2016年4月30日前取得的不動產(chǎn)適用一般計稅方法計稅的,,按照上述規(guī)定執(zhí)行。

(二)小規(guī)模納稅人出租不動產(chǎn)

1.單位和個體工商戶出租不動產(chǎn)(不含個體工商戶出租住房),,按照5%的征收率計算應(yīng)納稅額,。個體工商戶出租住房,按照5%的征收率減按1.5%計算應(yīng)納稅額,。

不動產(chǎn)所在地與機構(gòu)所在地不在同一縣(市,、區(qū))的,納稅人應(yīng)按照上述計稅方法向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款,,向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅,。

不動產(chǎn)所在地與機構(gòu)所在地在同一縣(市、區(qū))的,,納稅人應(yīng)向機構(gòu)所在地主管稅務(wù)機關(guān)申報納稅。

2.其他個人出租不動產(chǎn)(不含住房),,按照5%的征收率計算應(yīng)納稅額,,向不動產(chǎn)所在地主管稅務(wù)機關(guān)申報納稅。其他個人出租住房,,按照5%的征收率減按1.5%計算應(yīng)納稅額,,向不動產(chǎn)所在地主管稅務(wù)機關(guān)申報納稅。

手寫板

手寫板

(三)預(yù)繳與申報

1.納稅人出租的不動產(chǎn)所在地與其機構(gòu)所在地在同一直轄市或計劃單列市但不在同一縣(市,、區(qū))的,,由直轄市或計劃單列市稅務(wù)局決定是否在不動產(chǎn)所在地預(yù)繳稅款。

2.納稅人出租不動產(chǎn),,按照規(guī)定需要預(yù)繳稅款的,,應(yīng)在取得租金的次月納稅申報期或不動產(chǎn)所在地主管稅務(wù)機關(guān)核定的納稅期限預(yù)繳稅款。

3.預(yù)繳稅款的計算

(1)納稅人出租不動產(chǎn)適用一般計稅方法計稅的,,按照以下公式計算應(yīng)預(yù)繳稅款:

應(yīng)預(yù)繳稅款=含稅價1+9%×3%

(2)納稅人出租不動產(chǎn)適用簡易計稅方法計稅的,,除個人出租住房外,按照以下公式計算應(yīng)預(yù)繳稅款:

應(yīng)預(yù)繳稅款=含稅價1+5%×5%

(3)個體工商戶出租住房,,按照以下公式計算應(yīng)預(yù)繳稅款:

應(yīng)預(yù)繳稅款=含稅價1+5%×1.5%

(4)其他個人出租不動產(chǎn),,按照以下公式計算應(yīng)納稅款:

出租住房:應(yīng)納稅款=含稅價1+5%×1.5%

出租非住房:應(yīng)納稅款=含稅價1+5%×5%

(四)征收管理

1.單位和個體工商戶出租不動產(chǎn),按照規(guī)定向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款時,,應(yīng)填寫《增值稅預(yù)繳稅款表》,。

2.單位和個體工商戶出租不動產(chǎn),向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳的增值稅款,,可以在當期增值稅應(yīng)納稅額中抵減,,抵減不完的,結(jié)轉(zhuǎn)下期繼續(xù)抵減。納稅人以預(yù)繳稅款抵減應(yīng)納稅額,,應(yīng)以完稅憑證作為合法有效憑證,。

3.小規(guī)模納稅人中的單位和個體工商戶出租不動產(chǎn),不能自行開具增值稅發(fā)票的,,可向不動產(chǎn)所在地主管稅務(wù)機關(guān)申請代開增值稅發(fā)票,。

4.其他個人出租不動產(chǎn),可向不動產(chǎn)所在地主管稅務(wù)機關(guān)申請代開增值稅發(fā)票,。

5.納稅人向其他個人出租不動產(chǎn),,不得開具或申請代開增值稅專用發(fā)票。

6.納稅人出租不動產(chǎn),,按照規(guī)定應(yīng)向不動產(chǎn)所在地主管稅務(wù)機關(guān)預(yù)繳稅款而自應(yīng)當預(yù)繳之月起超過6個月沒有預(yù)繳稅款的,,由機構(gòu)所在地主管稅務(wù)機關(guān)按照《中華人民共和國稅收征收管理法》及相關(guān)規(guī)定進行處理。