債券—2025年cma考試p2基礎知識點

健康身體是基礎,良好學風是條件,,勤奮刻苦是前提,,學習方法是關鍵,心理素質是保證,。cma是美國注冊管理會計師,,cma考試科目包括《財務規(guī)劃、績效與分析》和《戰(zhàn)略財務管理》,。今天為大家整理了25年cma考試P2知識點,,大家一起來看看吧。

【所屬章節(jié)】

第二章 公司財務

【知識點】

債券

債券 Bond

債券:?期限在一年以上的債務融資工具,,代表發(fā)行人取得的一項借款,。

債券契約:界定了債券發(fā)行細節(jié),包括保護性條款,。

債券管理:受托管理人,。

債券基礎概念

面值(Par Value):債券到期時償還給債券持有者的金額,即債務本金,。

票面利率(Coupon rate):債券上標明的利率稱為息票率,。

到期日(Maturity):債權債務到期支付、義務了結的最后日期,。

到期收益率(YTM):投資者所能實現的預期收益率,,與到期日正相關;到期收益率就是未來現金流量的現值等于市價的貼現率,,反映投資者的機會成本,。

債券估值

計算思路:未來現金流貼現求和,即求現值

主要討論債券類型:

永久債券

有到期日非零息債券

有到期日零息債券

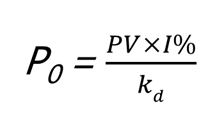

永久債券估值

永久債券:沒有到期日的債券,;永久性地定期獲得票面利息,,而不會贖回本金。(永續(xù)年金)

永久債券定價公式:

P0 = 債券的價格,;PV = 債券的面值,;I% = 債券的票面利率

Kd = 債券持有人預期的投資回報率

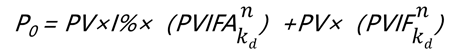

有到期日非零息債券估值

有到期日的非零息債券:投資者會在到日期之前每期獲得固定的票面利息,然后在到期日拿到最后一期的利息和債券面值,。

有到期日的非零息債券定價公式:

P0 = 債券的價格,;PV = 債券的面值;I% = 債券的票面利率,;

Kd = 債券持有人預期的投資回報率,;PVIFA:年金現值系數;

PVIF:復利現值系數,。

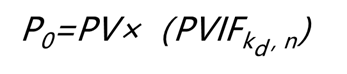

有到期日零息債券估值

定義:過程中不支付利息,,到期日直接贖回本金,。

有到期日零息債券定價:

P0 = 債券的價格;PV = 債券的面值,;I% = 債券的票面利率

Kd = 債券持有人預期的投資回報率,;PVIF:復利現值系數

債券折價與溢價

票面利率 = 到期收益率,平價發(fā)行,。

票面利率 > 到期收益率,,溢價發(fā)行。

票面利率 < 到期收益率,,折價發(fā)行,。

到期收益率計算

到期收益率:就是一項債券的內部收益率。

計算方法:插值法,。

到期收益率計算(插值法)

案例:某債券面值$100,,息票率8%,市場價格$76.1,,12年到期?,F求該債券到期收益率。

設到期收益率 X%,,債券的價格 ,。

P = $8×PVIFA( X%,12)+ $100×PVIF(X%,12) = $76.1。

插值法計算

選擇兩個貼現率端點,,位于價格$76.1的兩邊,。

由于是折價發(fā)行,可以判斷到期收益率 > 息票率,。

端點1:10%,。

P1 = $8×PVIFA( 10%,12)+$100×PVIF(10%,12)=$86.41。

端點2:14%,。

P2 = $8×PVIFA( 14%,12)+$100×PVIF(14%,12)=$66.08,。

畫圖列方程:

(X%-10%)/(14%-10%) = ($86.41- $76.1)/($86.41- $66.08)。

X% =12.03%,。

利率期限結構 Term structure of interest rates

描述到期日與收益率之間的關系,。

長期債券收益高于短期債券,因為到期日長,,風險大,。

利率風險 Interest-rate risk

描述市場利率變化引起債券價格變化的波動。

到期收益率基于市場利率,,市場利率(貼現率)與債券價格成反向波動關系,。

到期日越長,價格波動幅度越大,。

票面利率越低,,價格波動幅度越大,。

久期 Duration

久期:?大致衡量債券價格對到期收益率的敏感系數,反映利率風險,。

凸度(Convexity):債券價格變動和利率變動之間的關系曲線。

久期應用

企業(yè)可以通過久期套期保值(Duration hedging)來降低利率風險,。

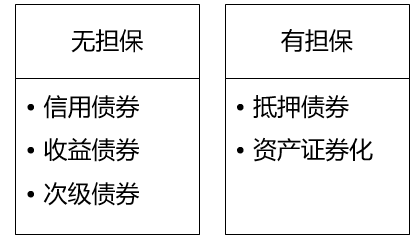

債券類型

信用債券 Debenture

信用債券:無實物擔保的長期債券,,以未來盈利能力、信譽等作為信用基礎,。

消極保護條款:阻止企業(yè)抵押其資產給其他債權人,。

收益?zhèn)?Income bond

收益?zhèn)喊l(fā)行方以當期盈利為付息條件。通常在公司重組時,,會發(fā)行收益?zhèn)?/p>

目的:降低財務杠桿,;未償付利息會累計,通常不能超過3年,。

清償順序:僅排在次級債券之前

次級債券 Subordinated debenture

次級債券:也是一種無擔保長期債券,;風險最大,收益最高,。

清償順序:低于其他債權人,,僅排在優(yōu)先股和普通股股東之前

以次級可轉換債券的方式,降低風險,,減少投資者期望回報率,,以此降低融資成本

抵押債券 Mortgage bond

抵押債券:企業(yè)提供財產擔保的債券

如果公司違反限制性條款,受托管理人可以接管并出售資產,,所得用于償債,。

如果同一資產多次抵押,則要區(qū)分第一債權人和第二債權人,,前者清償順序高于后者

資產證券化 Asset securitization

資產證券化:把能夠產生穩(wěn)定現金流的資產,,以證券形式出售的融資行為。

本金與利息取決于資產的現金流情況,,所以該證券的評級,,取決于資產自身質量,與企業(yè)無關,。

與企業(yè)自身相比,,資產支持證券能夠獲得較高的信用評級和較低的融資成本

債券評級

主要評估債務人償債能力的可靠性,或違約概率

評估對象是“信用風險”,,不包括利率風險等其他風險

債券評級考量因素

發(fā)行人財務狀況

發(fā)行人財務前景

抵押情況,、限制性條款和清償順序

發(fā)行人的政治關系

地區(qū)的政治和經濟風險

債券評級

穆迪評級 | 標準普爾 | 評定 |

Aaa Aa A Baa | AAA AA A BBB | 高質量 |

Ba B | BB B | 缺乏高質量 |

Caa | CCC | 質量較差 |

Ca C - | CC C D | 垃圾債券 |

債券的贖回

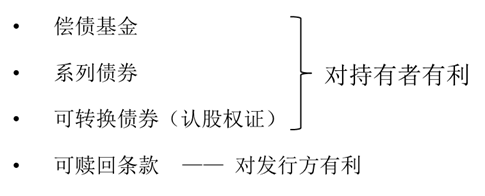

償債基金:公司定期向受托管理人支付償債基金,以確保每期收回特定數量的債券,。違約風險較小,,有利于債券持有者,,收益率相對較低。

系列債券:具有不同到期日的債券,,投資者可以選擇適合自己的到期日,;相比而言更能吸引投資者,收益率也會低一些,。

可轉換債券:介于債務融資和權益融資之間,,投資者持有債券伴隨一項期權,可以在未來某個時間,,根據主觀意愿轉換成一定數量的普通股,。

認股權證:允許持有人在規(guī)定時間內,按指定價格購買普通股,;持有者除了持有債券外,,同時獲得這份購入期權。

可贖回條款:公司可以提前贖回債券,;對持有者不利,,所以收益率相對上升。

可轉換債券計算

轉換率:一份債券可以轉換幾股股票

轉換率CR = 面值PV / 轉換價格CP

轉換價值:一份債券轉換股票后的市場價值

轉換價值CV = 轉換率CR×轉換時股票市價SP

轉換溢價:一份債券轉換帶來的溢價額

轉換溢價PC= 轉換價格CP/發(fā)行時股票市價SP0 -1=(CP–SP0)/SP0

注:以上內容來自東奧周默老師基礎班講義

以上就是整理好的cma考試預習知識點,,東奧會計在線整理發(fā)布,,僅供學習使用,禁止任何形式的轉載,。想要隨時了解更多關于cma考試等相關信息,,請關注東奧會計在線CMA頻道!

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學習使用,,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號