2017《涉稅服務(wù)實(shí)務(wù)》易錯(cuò)易混知識(shí)點(diǎn)考前匯總

8.工資、薪金所得和稿酬所得的區(qū)分

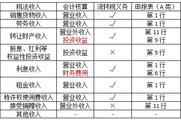

任職,、受雇于報(bào)紙、雜志等單位的記者,、編輯等專業(yè)人員,,因在本單位的報(bào)紙,、雜志上發(fā)表作品而取得的所得,屬于因任職,、受雇而取得的所得,,應(yīng)與其當(dāng)月工資收入合并,按“工資,、薪金所得”項(xiàng)目征收個(gè)人所得稅,。

除上述專業(yè)人員以外,其他人員在本單位的報(bào)紙,、雜志上發(fā)表作品取得的所得,,應(yīng)按“稿酬所得”項(xiàng)目征收個(gè)人所得稅。

出版社的專業(yè)作者撰寫,、編寫或翻譯的作品,,由本社以圖書形式出版而取得的稿費(fèi)收入,應(yīng)按“稿酬所得”稅目征收個(gè)人所得稅,。因?yàn)槌霭嫔绲膶I(yè)作者并不屬于出版社的員工,,不具有雇傭關(guān)系,兩者只是簽約關(guān)系,,所以不屬于工資薪金所得,。

9.工資、薪金所得和個(gè)體工商戶的生產(chǎn)經(jīng)營所得的區(qū)分

主要看出租車是否歸個(gè)人所有,,如果出租車歸個(gè)人所有,,則為個(gè)體戶生產(chǎn)經(jīng)營所得;如果出租車不歸個(gè)人所有,則為工資薪金所得,。

出租汽車經(jīng)營單位對(duì)出租車駕駛員采取單車承包或承租方式運(yùn)營,,出租車駕駛員從事客貨運(yùn)營取得的收入,按工資,、薪金所得項(xiàng)目征稅,。

從事個(gè)體出租車運(yùn)營的出租車駕駛員取得的收入,按個(gè)體工商戶的生產(chǎn),、經(jīng)營所得項(xiàng)目繳納個(gè)人所得稅,。

出租車屬于個(gè)人所有,但掛靠出租汽車經(jīng)營單位或企事業(yè)單位,,駕駛員向掛靠單位繳納管理費(fèi)的,,或出租汽車經(jīng)營單位將出租車所有權(quán)轉(zhuǎn)移給駕駛員的,出租車駕駛員從事客貨運(yùn)營取得的收入,,比照個(gè)體工商戶的生產(chǎn),、經(jīng)營所得項(xiàng)目征稅,。

10.個(gè)體工商戶的生產(chǎn)經(jīng)營所得和利息、股息,、紅利所得的區(qū)分

個(gè)人獨(dú)資企業(yè),、合伙企業(yè)以企業(yè)資金為本人、家庭成員及其相關(guān)人員支付與企業(yè)生產(chǎn)經(jīng)營無關(guān)的消費(fèi)性支出及購買汽車,、住房等財(cái)產(chǎn)性支出,視為企業(yè)對(duì)個(gè)人投資者利潤分配,,并入投資者個(gè)人的生產(chǎn)經(jīng)營所得,,依照“個(gè)體工商戶的生產(chǎn)、經(jīng)營所得”項(xiàng)目計(jì)征個(gè)人所得稅;

其他企業(yè)(不包括個(gè)人獨(dú)資企業(yè)和合伙企業(yè))的投資者,,以企業(yè)資金為股東支付與企業(yè)生產(chǎn)經(jīng)營無關(guān)的消費(fèi)性支出及購買汽車,、住房等財(cái)產(chǎn)性支出,視為企業(yè)對(duì)個(gè)人投資者的紅利分配,,按照“利息,、股息、紅利所得”項(xiàng)目征收個(gè)人所得稅,。

納稅年度內(nèi)個(gè)人投資者從其投資企業(yè)(個(gè)人獨(dú)資企業(yè),、合伙企業(yè)除外)借款,在該納稅年度終了后既不歸還又未用于企業(yè)生產(chǎn)經(jīng)營的,,其未歸還的借款可視為企業(yè)對(duì)個(gè)人投資者的紅利分配,,依照“利息、股息,、紅利所得”項(xiàng)目征收個(gè)人所得稅,。

個(gè)人獨(dú)資企業(yè)、合伙企業(yè)及其他企業(yè)以企業(yè)資金為普通員工支付與企業(yè)生產(chǎn)經(jīng)營無關(guān)的消費(fèi)性支出及購買汽車,、住房等財(cái)產(chǎn)性支出,,依照“工資、薪金所得”項(xiàng)目計(jì)征個(gè)人所得稅,。

11.個(gè)人轉(zhuǎn)讓住房和非住房涉及的稅收優(yōu)惠

1.個(gè)人轉(zhuǎn)讓住房

(1)增值稅:個(gè)人將購買不足2年的住房對(duì)外銷售的,,按照5%的征收率全額繳納增值稅;個(gè)人將購買2年以上(含2年)的住房對(duì)外銷售的,免征增值稅,。上述政策適用于北京市,、上海市、廣州市和深圳市之外的地區(qū),。

個(gè)人將購買不足2年的住房對(duì)外銷售的,,按照5%的征收率全額繳納增值稅;個(gè)人將購買2年以上(含2年)的非普通住房對(duì)外銷售的,以銷售收入減去購買住房價(jià)款后的差額按照5%的征收率繳納增值稅;個(gè)人將購買2年以上(含2年)的普通住房對(duì)外銷售的,,免征增值稅,。上述政策僅適用于北京市,、上海市、廣州市和深圳市,。

個(gè)人銷售自建自用住房,,免征增值稅;

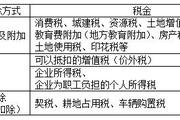

(2)城市維護(hù)建設(shè)稅、教育費(fèi)附加,、地方教育附加:隨著增值稅的減免而減免;

(3)土地增值稅:暫免征收;

(4)印花稅:暫免征收;

(5)對(duì)個(gè)人轉(zhuǎn)讓自用5年以上,,并且是家庭惟一生活用房取得的所得,免征個(gè)人所得稅;

(6)契稅:由承受方以不動(dòng)產(chǎn)的價(jià)格為依據(jù)計(jì)算繳納,。

【提示】①對(duì)個(gè)人購買家庭唯一住房(家庭成員范圍包括購房人,、配偶以及未成年子女,下同),,面積為90平方米及以下的,,減按1%的稅率征收契稅;面積為90平方米以上的,減按1.5%的稅率征收契稅,。

?、趯?duì)個(gè)人購買家庭第二套改善性住房,面積為90平方米及以下的,,減按1%的稅率征收契稅;面積為90平方米以上的,,減按2%的稅率征收契稅。

?、奂彝サ诙赘纳菩宰》渴侵敢褤碛幸惶鬃》康募彝?,購買的家庭第二套住房。

2.個(gè)人轉(zhuǎn)讓非住房

(1)增值稅:個(gè)人銷售其取得(不含自建)的不動(dòng)產(chǎn)(不含其購買的住房),,應(yīng)以取得的全部價(jià)款和價(jià)外費(fèi)用減去該項(xiàng)不動(dòng)產(chǎn)購置原價(jià)或者取得不動(dòng)產(chǎn)時(shí)的作價(jià)后的余額為銷售額,,按照5%的征收率計(jì)算應(yīng)納稅額;

(2)城市維護(hù)建設(shè)稅、教育費(fèi)附加,、地方教育附加:以增值稅以依據(jù),,按照各自適用稅率計(jì)算繳納;

(3)土地增值稅:應(yīng)照章繳納;

(4)印花稅:產(chǎn)權(quán)轉(zhuǎn)移書據(jù)5‰,房屋產(chǎn)權(quán)證按件貼花五元;

(5)個(gè)人所得稅:按照“財(cái)產(chǎn)轉(zhuǎn)讓所得”20%繳納,,以財(cái)產(chǎn)轉(zhuǎn)讓收入減除房屋原值,、轉(zhuǎn)讓住房過程中繳納的稅金及有關(guān)合理費(fèi)用后的余額為應(yīng)納稅所得額;

(6)契稅:由承受方以不動(dòng)產(chǎn)的價(jià)格為依據(jù)計(jì)算繳納。

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)