2017稅務(wù)師《稅法二》重要知識(shí)點(diǎn):稅收優(yōu)惠

早春三月,,正是學(xué)習(xí)好時(shí)節(jié),!東奧小編每天為您提供2017稅務(wù)師考試《稅法二》重要知識(shí)點(diǎn),,讓您保持良好學(xué)習(xí)狀態(tài),,TA考生成為東奧學(xué)員后可以查看全部知識(shí)點(diǎn)內(nèi)容,。

稅收優(yōu)惠

企業(yè)所得稅法的稅收優(yōu)惠方式包括免稅,、減稅、加計(jì)扣除,、加速折舊,、減計(jì)收入、稅額抵免等,。(重點(diǎn)掌握有比例,、有限額的)

一,、免稅收入

二,、免征與減征優(yōu)惠

1.從事農(nóng),、林、牧,、漁業(yè)項(xiàng)目的所得(交叉出題)

(1)企業(yè)從事下列項(xiàng)目的所得,,免征企業(yè)所得稅:

③中藥材的種植;

?、噙h(yuǎn)洋捕撈,。

企業(yè)根據(jù)委托合同,受托對符合規(guī)定的農(nóng)產(chǎn)品進(jìn)行初加工服務(wù),,其所收取的加工費(fèi),,可以按照農(nóng)產(chǎn)品初加工的免稅項(xiàng)目處理。

(2)企業(yè)從事下列項(xiàng)目的所得,,減半征收企業(yè)所得稅(交叉出題):

?、倩ɑ堋⒉枰约捌渌嬃献魑锖拖懔献魑锏姆N植;

?、诤KB(yǎng)殖,、內(nèi)陸?zhàn)B殖。

企業(yè)購買農(nóng)產(chǎn)品后直接進(jìn)行銷售的貿(mào)易活動(dòng)產(chǎn)生的所得,,不能享受農(nóng),、林、牧,、漁業(yè)項(xiàng)目的稅收優(yōu)惠政策,。

2.從事國家重點(diǎn)扶持的公共基礎(chǔ)設(shè)施項(xiàng)目投資經(jīng)營的所得

自項(xiàng)目取得第一筆生產(chǎn)經(jīng)營收入所屬納稅年度起,第1-3年免征企業(yè)所得稅,,第4-6年減半征收企業(yè)所得稅,。“三免三減半”

3.從事符合條件的環(huán)境保護(hù),、節(jié)能節(jié)水項(xiàng)目的所得

自項(xiàng)目取得第一筆生產(chǎn)經(jīng)營收入所屬納稅年度起,,第1-3年免征企業(yè)所得稅,第4-6年減半征收企業(yè)所得稅,?!叭馊郎p半”

4.符合條件的技術(shù)轉(zhuǎn)讓所得

符合條件的技術(shù)轉(zhuǎn)讓所得在一個(gè)納稅年度內(nèi),居民企業(yè)技術(shù)轉(zhuǎn)讓所得不超過500萬元的部分,,免征企業(yè)所得稅;超過500萬元的部分,,減半征收企業(yè)所得稅。

【解釋】自2015年10月1日起,,全國范圍內(nèi)的居民企業(yè)轉(zhuǎn)讓5年(含,,下同)以上非獨(dú)占許可使用權(quán)取得的技術(shù)轉(zhuǎn)讓所得,也納入上述享受企業(yè)所得稅優(yōu)惠的技術(shù)轉(zhuǎn)讓所得范圍,。(新增)

其中技術(shù)轉(zhuǎn)讓收入是指當(dāng)事人履行技術(shù)轉(zhuǎn)讓合同后獲得的價(jià)款,,不包括銷售或轉(zhuǎn)讓設(shè)備,、儀器、零部件,、原材料等非技術(shù)性收入,。

【解釋1】享受技術(shù)轉(zhuǎn)讓所得減免企業(yè)所得稅優(yōu)惠的企業(yè),應(yīng)單獨(dú)計(jì)算技術(shù)轉(zhuǎn)讓所得,,并合理分?jǐn)偲髽I(yè)的期間費(fèi)用;沒有單獨(dú)計(jì)算的,,不得享受技術(shù)轉(zhuǎn)讓所得企業(yè)所得稅優(yōu)惠。

【解釋2】技術(shù)轉(zhuǎn)讓應(yīng)簽訂技術(shù)轉(zhuǎn)讓合同,。其中,,境內(nèi)的技術(shù)轉(zhuǎn)讓須經(jīng)省級以上(含省級)科技部門認(rèn)定登記,跨境的技術(shù)轉(zhuǎn)讓須經(jīng)省級以上(含省級)商務(wù)部門認(rèn)定登記,,涉及財(cái)政經(jīng)費(fèi)支持產(chǎn)生技術(shù)的轉(zhuǎn)讓,,須省級以上(含省級)科技部門審批。

【解釋3】居民企業(yè)取得禁止出口和限制出口技術(shù)轉(zhuǎn)讓所得,,不享受技術(shù)轉(zhuǎn)讓減免企業(yè)所得稅優(yōu)惠政策,。

【解釋4】居民企業(yè)從直接或間接持有股權(quán)之和達(dá)到100%的關(guān)聯(lián)方取得的技術(shù)轉(zhuǎn)讓所得,不享受技術(shù)轉(zhuǎn)讓減免企業(yè)所得稅優(yōu)惠政策,。

【解釋5】可以計(jì)入技術(shù)轉(zhuǎn)讓收入的技術(shù)咨詢、技術(shù)服務(wù),、技術(shù)培訓(xùn)收入,,是指轉(zhuǎn)讓方為使受讓方掌握所轉(zhuǎn)讓的技術(shù)投入使用、實(shí)現(xiàn)產(chǎn)業(yè)化而提供的必要的技術(shù)咨詢,、技術(shù)服務(wù),、技術(shù)培訓(xùn)所產(chǎn)生的收入,并應(yīng)同時(shí)符合以下條件:

(1)在技術(shù)轉(zhuǎn)讓合同中約定的與該技術(shù)轉(zhuǎn)讓相關(guān)的技術(shù)咨詢,、技術(shù)服務(wù),、技術(shù)培訓(xùn);

(2)技術(shù)咨詢、技術(shù)服務(wù),、技術(shù)培訓(xùn)收入與該技術(shù)轉(zhuǎn)讓項(xiàng)目收入一并收取價(jià)款,。

三、高新技術(shù)企業(yè)優(yōu)惠

(一)國家需要重點(diǎn)扶持的高新技術(shù)企業(yè)減按15%的稅率征收企業(yè)所得稅

認(rèn)定的高新技術(shù)企業(yè),,對其來源于境外所得可以按照15%的優(yōu)惠稅率繳納企業(yè)所得稅,,在計(jì)算境外抵免限額時(shí),可按照15%的優(yōu)惠稅率計(jì)算境內(nèi)外應(yīng)納稅總額,。

四,、小型微利企業(yè)優(yōu)惠

必備條件 | 要求 |

企業(yè)性質(zhì) | 不能是非居民企業(yè) |

核算條件 | 具備建賬核算自身應(yīng)納稅所得額條件 |

盈利水平 | 年度應(yīng)納稅所得額不超過30萬元(不是利潤) |

從業(yè)人數(shù) | 工業(yè):不超過100人; 商業(yè):不超過80人,。 |

資產(chǎn)總額 | 工業(yè):不超過3000萬元,; 商業(yè):不超過1000萬元,。 |

自2015年10月1日至2017年12月31日,對年應(yīng)納稅所得額在20萬元到30萬元(含30萬元)之間的小型微利企業(yè),,其所得減按50%計(jì)入應(yīng)納稅所得額,,按20%的稅率繳納企業(yè)所得稅。(新增)

【解釋】1.符合規(guī)定條件的小型微利企業(yè),,無論采取查賬征收和核定征收方式均可按照規(guī)定享受小型微利企業(yè)所得稅優(yōu)惠政策,。

2.符合規(guī)定條件的小型微利企業(yè),在季度,、月份預(yù)繳企業(yè)所得稅時(shí),,可以自行享受小型微利企業(yè)所得稅優(yōu)惠政策,無須稅務(wù)機(jī)關(guān)審核批準(zhǔn),。

五,、加計(jì)扣除優(yōu)惠(重點(diǎn))

1.開發(fā)新技術(shù)、新產(chǎn)品,、新工藝發(fā)生的研究開發(fā)費(fèi)用

對企業(yè)共同合作開發(fā)的項(xiàng)目,,符合規(guī)定條件的,由合作各方就自身承擔(dān)的研發(fā)費(fèi)用分別按照規(guī)定計(jì)算加計(jì)扣除,。

對企業(yè)委托給外單位進(jìn)行開發(fā)的研發(fā)費(fèi)用,,凡符合規(guī)定條件的,由委托方按規(guī)定計(jì)算加計(jì)扣除;受托方不得再進(jìn)行加計(jì)扣除,。

2.安置殘疾人員所支付的工資

企業(yè)支付給殘疾職工的工資,,在進(jìn)行企業(yè)所得稅預(yù)繳申報(bào)時(shí),允許據(jù)實(shí)計(jì)算扣除;在年度終了進(jìn)行企業(yè)所得稅年度申報(bào)和匯算清繳時(shí),,再按照支付給殘疾職工工資的100%加計(jì)扣除,。(納稅調(diào)減,不影響會(huì)計(jì)利潤,,不影響計(jì)算三項(xiàng)經(jīng)費(fèi)的工資總額)

六,、創(chuàng)投企業(yè)優(yōu)惠(重點(diǎn))

創(chuàng)業(yè)投資企業(yè)采取股權(quán)投資方式投資于未上市的中小高新技術(shù)企業(yè)2年以上的,可以按照其投資額的70%在股權(quán)持有滿2年的當(dāng)年抵扣該創(chuàng)業(yè)投資企業(yè)的應(yīng)納稅所得額;當(dāng)年不足抵扣的,,可以在以后納稅年度結(jié)轉(zhuǎn)抵扣,。

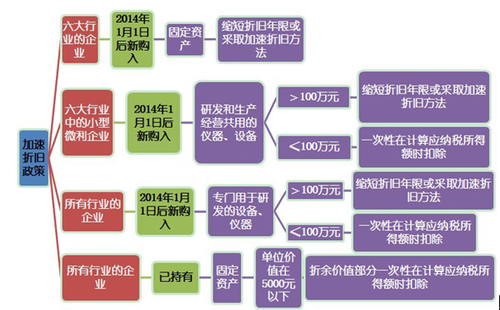

七、加速折舊優(yōu)惠

1.一般性加速折舊

可以采取縮短折舊年限或者采取加速折舊方法的固定資產(chǎn):

(1)由于技術(shù)進(jìn)步,,產(chǎn)品更新?lián)Q代較快固定資產(chǎn);

(2)常年處于強(qiáng)震動(dòng),、高腐蝕狀態(tài)的固定資產(chǎn)。

采取縮短折舊年限方法的,,最低折舊年限不得低于法定折舊年限的60%;采取加速折舊方法的,,可以采取雙倍余額遞減法或者年數(shù)總和法。

2.特殊性加速折舊的特殊規(guī)定

3.四個(gè)領(lǐng)域重點(diǎn)行業(yè)加速折舊(新增)

對輕工、紡織,、機(jī)械,、汽車等四個(gè)領(lǐng)域重點(diǎn)行業(yè)(以下簡稱四個(gè)領(lǐng)域重點(diǎn)行業(yè))企5業(yè)2015年1月1日后新購進(jìn)的固定資產(chǎn)(包括自行建造,下同),,允許縮短折舊年限或采取加速折舊方法,。

四個(gè)領(lǐng)域重點(diǎn)行業(yè)企業(yè)是指以上述行業(yè)業(yè)務(wù)為主營業(yè)務(wù),其固定資產(chǎn)投入使用當(dāng)年的主營業(yè)務(wù)收入占企業(yè)收入總額50%(不含)以上的企業(yè),。

八,、減計(jì)收入優(yōu)惠(重點(diǎn))

1.減計(jì)收入,是指企業(yè)以《資源綜合利用企業(yè)所得稅優(yōu)惠目錄》規(guī)定的資源作為主要原材料,,生產(chǎn)國家非限制和禁止并符合國家和行業(yè)相關(guān)標(biāo)準(zhǔn)的產(chǎn)品取得的收入,,減按90%計(jì)入收入總額。

2.農(nóng)村金融減計(jì)收入,。自2014年1月1日至2016年12月31日,,對金融機(jī)構(gòu)農(nóng)戶小額貸款的利息收入,保險(xiǎn)公司為種植業(yè),、養(yǎng)殖業(yè)提供保險(xiǎn)業(yè)務(wù)的保費(fèi)收入,,在計(jì)算應(yīng)納稅所得額時(shí),按90%比例減計(jì)收入,。

九,、環(huán)保設(shè)備抵免應(yīng)納稅額(重點(diǎn))

企業(yè)“購置并實(shí)際使用”《環(huán)境保護(hù)專用設(shè)備企業(yè)所得稅優(yōu)惠目錄》《節(jié)能節(jié)水專用設(shè)備企業(yè)所得稅優(yōu)惠目錄》和《安全生產(chǎn)專用設(shè)備企業(yè)所得稅優(yōu)惠目錄》規(guī)定的“環(huán)境保護(hù)、節(jié)能節(jié)水,、安全生產(chǎn)”等專用設(shè)備的,,該專用設(shè)備的投資額的10%可以從企業(yè)當(dāng)年的應(yīng)納稅額中抵免;當(dāng)年不足抵免的,可以在以后5個(gè)納稅年度結(jié)轉(zhuǎn)抵免,。

【解釋1】稅額抵免是直接抵應(yīng)納所得稅額,而不是抵免應(yīng)納稅所得額,。這是該條優(yōu)惠最特殊的地方,。

【解釋2】享受上述規(guī)定的企業(yè)所得稅優(yōu)惠的企業(yè),應(yīng)當(dāng)實(shí)際購置并自身實(shí)際投入使用上述規(guī)定的專用設(shè)備,。

【解釋3】企業(yè)購置上述專用設(shè)備在5年內(nèi)轉(zhuǎn)讓,、出租的,應(yīng)當(dāng)停止享受企業(yè)所得稅優(yōu)惠,、并補(bǔ)繳已經(jīng)抵免的企業(yè)所得稅稅款,。

【解釋4】進(jìn)行稅額抵免時(shí),如增值稅進(jìn)項(xiàng)稅額允許抵扣,,其專用設(shè)備投資額不再包括增值稅進(jìn)項(xiàng)稅額;如增值稅進(jìn)項(xiàng)稅額不允許抵扣,,其專用設(shè)備投資額應(yīng)為增值稅專用發(fā)票上注明的價(jià)稅合計(jì)金額。企業(yè)購買專用設(shè)備取得普通發(fā)票的,其專用設(shè)備投資額為普通發(fā)票上注明的金額,。

十,、民族自治地方的減免稅

1.民族自治地方的自治機(jī)關(guān)對本民族自治地方的企業(yè)應(yīng)繳納的企業(yè)所得稅中屬于地方分享的部分,可以決定減征或者免征,。自治洲,、自治縣決定減征或者免征的,須報(bào)省,、自治區(qū),、直轄市人民政府批準(zhǔn)。

2.對民族自治地方內(nèi)國家限制和禁止行業(yè)的企業(yè),,不得減征或者免征企業(yè)所得稅,。

十一、非居民企業(yè)稅收優(yōu)惠

優(yōu)惠種類 | 具體規(guī)定 |

低稅率 | 非居民企業(yè)減按10%的稅率征收企業(yè)所得稅 |

免征企業(yè)所得稅 | 非居民企業(yè)的下列所得免征企業(yè)所得稅: 1.外國政府向中國政府提供貸款取得的利息所得,; 2.國際金融組織向中國政府和居民企業(yè)提供優(yōu)惠貸款取得的利息所得,; 3.經(jīng)國務(wù)院批準(zhǔn)的其他所得。 |

十二,、促進(jìn)節(jié)能服務(wù)產(chǎn)業(yè)發(fā)展的優(yōu)惠

(三免三減半)

十三,、其他有關(guān)行業(yè)的優(yōu)惠(選擇題)

十四、其他優(yōu)惠

相關(guān)推薦:

上班族考生應(yīng)該如何備考2017稅務(wù)師,?

考點(diǎn):企業(yè)重組的特殊性稅務(wù)處理(一)

預(yù)??忌鷤?017年稅務(wù)師考試輕松過關(guān)!

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號