金融期權(quán)價(jià)值的評(píng)估方法_2025年注會(huì)財(cái)管學(xué)習(xí)要點(diǎn)

在注會(huì)財(cái)管考試中,“金融期權(quán)價(jià)值的評(píng)估方法”是構(gòu)建現(xiàn)代金融工具定價(jià)能力的核心模塊,,也是考試中高頻出現(xiàn)的綜合型考點(diǎn),。作為衍生品定價(jià)的底層邏輯,期權(quán)估值不僅要求考生掌握二叉樹(shù)模型,、Black-Scholes公式等經(jīng)典方法,,還需深入理解其背后的假設(shè)條件與局限性(如市場(chǎng)無(wú)摩擦、波動(dòng)率恒定等),。掌握這一知識(shí)點(diǎn),,不僅能助力考生在計(jì)算題中精準(zhǔn)得分,更能為未來(lái)參與金融工具創(chuàng)新,、投資組合管理等高端財(cái)務(wù)工作提供扎實(shí)的理論支撐,。

![]() 《財(cái)管》各章學(xué)習(xí)要點(diǎn)匯總> | 備考資料注冊(cè)免費(fèi)領(lǐng)取>

《財(cái)管》各章學(xué)習(xí)要點(diǎn)匯總> | 備考資料注冊(cè)免費(fèi)領(lǐng)取>

【所屬章節(jié)】

第六章:期權(quán)價(jià)值評(píng)估

第三節(jié):金融期權(quán)價(jià)值評(píng)估

【知 識(shí) 點(diǎn)】

金融期權(quán)價(jià)值的評(píng)估方法

(一)期權(quán)估值原理

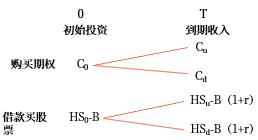

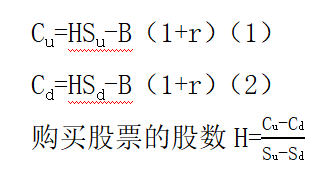

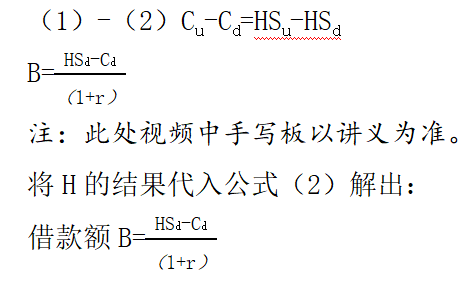

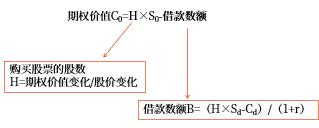

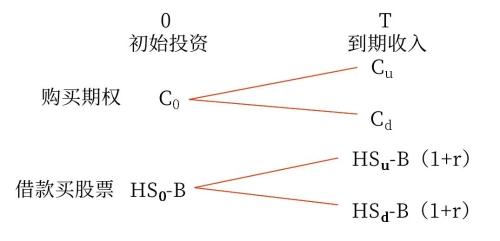

1.復(fù)制原理(構(gòu)造借款買(mǎi)股票的投資組合,作為期權(quán)等價(jià)物)

(1)基本思想

構(gòu)造一個(gè)股票和借款的適當(dāng)組合,,使得無(wú)論股價(jià)如何變動(dòng),,投資組合的損益都與期權(quán)相同,那么,,創(chuàng)建該投資組合的成本就是期權(quán)的價(jià)值,。

令到期收入相等

手寫(xiě)板

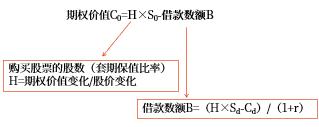

(2)期權(quán)計(jì)算公式

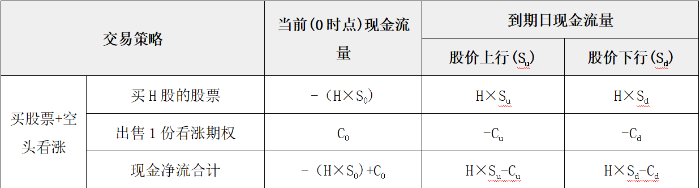

2.套期保值原理

(1)基本原理

只要股票數(shù)量和期權(quán)份數(shù)比例配置(即套期保值比率)適當(dāng),就可以使風(fēng)險(xiǎn)完全對(duì)沖,。

購(gòu)入股票的同時(shí)出售該股票的看漲期權(quán),,無(wú)論到期日的股票價(jià)格上升還是下降,在到期日形成的投資組合現(xiàn)金凈流量相同,。

即:股價(jià)上行時(shí)的到期組合現(xiàn)金凈流量=股價(jià)下行時(shí)的到期組合現(xiàn)金凈流量

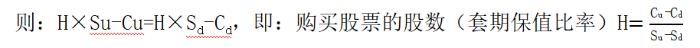

令股價(jià)上行與下行時(shí)到期收入相等:

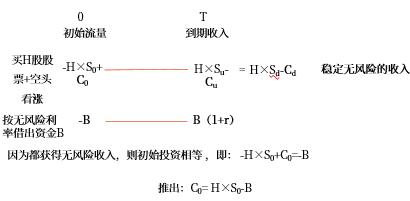

也就是說(shuō),,購(gòu)入H股股票并賣(mài)空1股看漲期權(quán)的投資組合與借款B元(進(jìn)行無(wú)風(fēng)險(xiǎn)投資B元)的投資效果相同,即無(wú)論股票未來(lái)價(jià)格上漲還是下跌,,該投資組合均獲得無(wú)風(fēng)險(xiǎn)利率,,達(dá)到了套期保值的效果。

(2)期權(quán)計(jì)算公式

總結(jié)

復(fù)制原理與套期保值原理在經(jīng)濟(jì)上是等效的

復(fù)制原理中,,投資組合成本=購(gòu)買(mǎi)股票支出-借款=期權(quán)價(jià)值,;

套期保值原理中,,投資組合成本=購(gòu)買(mǎi)股票支出-期權(quán)價(jià)值=借款,。

(2)期權(quán)計(jì)算公式

3.風(fēng)險(xiǎn)中性原理

注:此處序號(hào)以講義為準(zhǔn)。

(1)基本思想

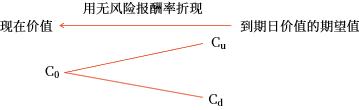

假設(shè)投資者對(duì)待風(fēng)險(xiǎn)的態(tài)度是中性的,,所有證券的期望報(bào)酬率都應(yīng)當(dāng)是無(wú)風(fēng)險(xiǎn)利率,。

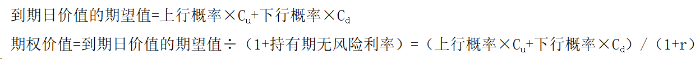

(2)計(jì)算思路

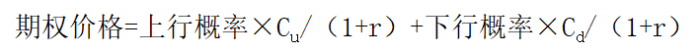

(3)基本公式

(4)上行概率的計(jì)算

期望報(bào)酬率(無(wú)風(fēng)險(xiǎn)利率)=上行概率×上行時(shí)報(bào)酬率+下行概率×下行時(shí)報(bào)酬率

假設(shè)股票不派發(fā)紅利,股票價(jià)格的上升百分比就是股票投資的報(bào)酬率,。

期望報(bào)酬率(無(wú)風(fēng)險(xiǎn)利率)=上行概率×股價(jià)上升百分比+下行概率×(-股價(jià)下降百分比)

(二)二叉樹(shù)期權(quán)定價(jià)模型

1.單期二叉樹(shù)定價(jià)模型

u:上行乘數(shù)=1+上升百分比

d:下行乘數(shù)=1-下降百分比

r:無(wú)風(fēng)險(xiǎn)的期利率

【理解】風(fēng)險(xiǎn)中性原理的應(yīng)用

上行概率=(1+r-d)/(u-d)

下行概率=(u-1-r)/(u-d)

【理解】復(fù)制原理的應(yīng)用

結(jié)論

二叉樹(shù)定價(jià)模型的公式的推導(dǎo)可以利用復(fù)制原理來(lái)推導(dǎo),,也可利用風(fēng)險(xiǎn)中性原理來(lái)推導(dǎo)。

2.兩期二叉樹(shù)模型

(1)基本原理:由單期模型向兩期模型的擴(kuò)展,,不過(guò)是單期模型的兩次應(yīng)用,。

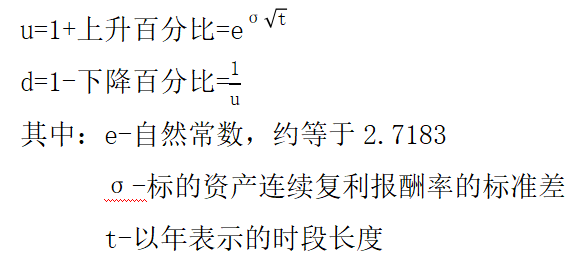

3.多期二叉樹(shù)模型

(1)原理:從原理上看,與兩期模型一樣,,從后向前逐級(jí)推進(jìn),,只不過(guò)多了一個(gè)層次。

(2)股價(jià)上升與下降的百分比的確定:

期數(shù)增加以后帶來(lái)的主要問(wèn)題是股價(jià)上升與下降的百分比如何確定問(wèn)題,。期數(shù)增加以后,,要調(diào)整價(jià)格變化的升降幅度,以保證年報(bào)酬率的標(biāo)準(zhǔn)差不變,。

把年報(bào)酬率標(biāo)準(zhǔn)差和升降百分比聯(lián)系起來(lái)的公式是:

總結(jié)

利用復(fù)制原理,、套期保值原理,、風(fēng)險(xiǎn)中性原理及二叉樹(shù)模型計(jì)算期權(quán)價(jià)格的結(jié)果是一致的。

(三)布萊克-斯科爾斯期權(quán)定價(jià)模型(BS模型)

1.假設(shè)

(1)在期權(quán)壽命期內(nèi),,期權(quán)標(biāo)的股票不發(fā)放股利,,也不做其他分配;

(2)股票或期權(quán)的買(mǎi)賣(mài)沒(méi)有交易成本,;

(3)短期的無(wú)風(fēng)險(xiǎn)利率是已知的,,并且在期權(quán)壽命期內(nèi)保持不變;

(4)任何證券購(gòu)買(mǎi)者都能以短期的無(wú)風(fēng)險(xiǎn)利率借得任何數(shù)量的資金,;

(5)允許賣(mài)空,,賣(mài)空者將立即得到所賣(mài)空股票當(dāng)天價(jià)格的資金;

(6)看漲期權(quán)只能在到期日?qǐng)?zhí)行,;

(7)所有證券交易都是連續(xù)發(fā)生的,,股票價(jià)格隨機(jī)游走。

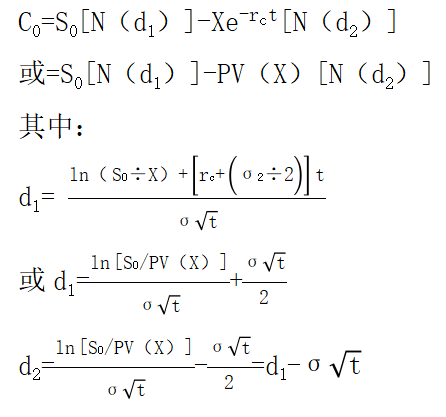

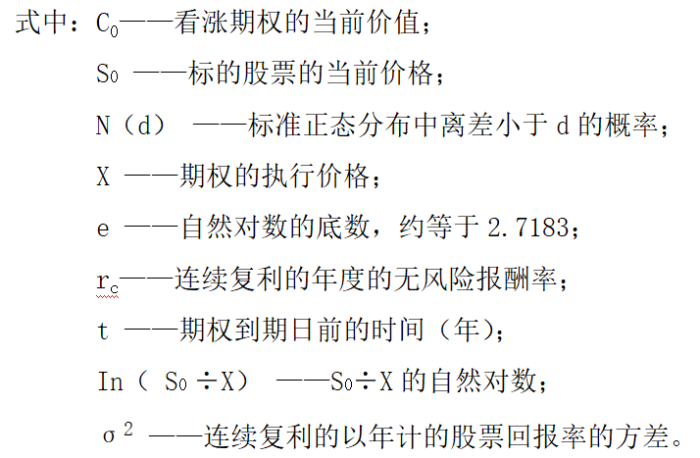

2.公式

3.參數(shù)估計(jì)

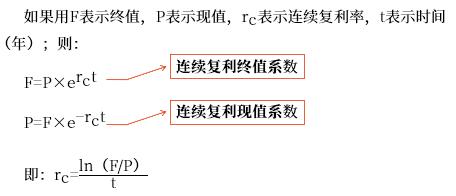

(1)無(wú)風(fēng)險(xiǎn)利率的估計(jì)

①期限要求:無(wú)風(fēng)險(xiǎn)利率應(yīng)選擇與期權(quán)到期日相同的政府債券利率,。如果沒(méi)有相同時(shí)間的,,應(yīng)選擇時(shí)間最接近的政府債券利率。

②這里所說(shuō)的政府債券利率是指其市場(chǎng)利率(根據(jù)市場(chǎng)價(jià)格計(jì)算的到期收益率),,而不是票面利率,。

③模型中的無(wú)風(fēng)險(xiǎn)利率是按連續(xù)復(fù)利計(jì)算的利率,而不是常見(jiàn)的年復(fù)利,。

連續(xù)復(fù)利假定利息是連續(xù)支付的,,利息支付的頻率比每秒1次還要頻繁。

(2)標(biāo)準(zhǔn)差的估計(jì)

連續(xù)復(fù)利的以年計(jì)的股票回報(bào)率的標(biāo)準(zhǔn)差

(3)公式運(yùn)用

4.看漲期權(quán)-看跌期權(quán)平價(jià)定理

對(duì)于歐式期權(quán),,假定看漲期權(quán)和看跌期權(quán)有相同的執(zhí)行價(jià)格和到期日,,則下述等式成立:

看漲期權(quán)價(jià)格-看跌期權(quán)價(jià)格=標(biāo)的資產(chǎn)的價(jià)格-執(zhí)行價(jià)格的現(xiàn)值

這種關(guān)系,被稱(chēng)為看漲期權(quán)-看跌期權(quán)平價(jià)定理,,利用該等式中的4個(gè)數(shù)據(jù)中的3個(gè),,就可以求出另外1個(gè)。

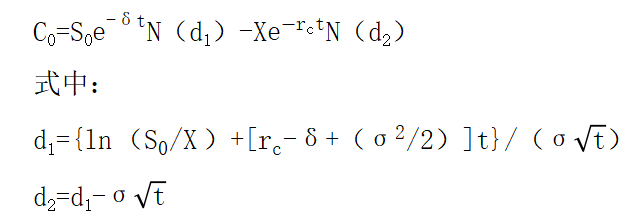

5.派發(fā)股利的期權(quán)定價(jià)

考慮派發(fā)股利的期權(quán)定價(jià)公式如下:

在期權(quán)估值時(shí)要從股價(jià)中扣除期權(quán)到期日前所派發(fā)的全部股利的現(xiàn)值,。

δ:標(biāo)的股票的年股利報(bào)酬率

6.美式期權(quán)估值

美式期權(quán)在到期前的任意時(shí)間都可以執(zhí)行,,除享有歐式期權(quán)的全部權(quán)利之外,還有提前執(zhí)行的優(yōu)勢(shì),。因此,,美式期權(quán)的價(jià)值應(yīng)當(dāng)至少等于相應(yīng)歐式期權(quán)的價(jià)值,在某種情況下比歐式期權(quán)的價(jià)值更大,。

● ● ●

以上就是注會(huì)考試《財(cái)務(wù)成本管理》科目知識(shí)點(diǎn)“金融期權(quán)價(jià)值的評(píng)估方法”相關(guān)內(nèi)容,,完成該知識(shí)點(diǎn)的學(xué)習(xí)后可以點(diǎn)擊下方模塊,開(kāi)啟習(xí)題練習(xí)

注:以上內(nèi)容選自閆華紅老師《財(cái)務(wù)成本管理》科目基礎(chǔ)班授課講義

(本文是東奧會(huì)計(jì)在線原創(chuàng)文章,,轉(zhuǎn)載請(qǐng)注明來(lái)自東奧會(huì)計(jì)在線)

精選推薦

報(bào)考咨詢(xún)中心 資深財(cái)會(huì)老師為考生解決報(bào)名備考相關(guān)問(wèn)題 立即提問(wèn)

注冊(cè)會(huì)計(jì)師導(dǎo)航

-

考試資訊

政策解讀 | 考試報(bào)名 | 準(zhǔn)考證 | 成績(jī)查詢(xún) | 證書(shū)領(lǐng)取

-

考試資料

考試資料 | 會(huì)計(jì) | 審計(jì) | 稅法 | 經(jīng)濟(jì)法 | 財(cái)管 | 戰(zhàn)略 | 考試經(jīng)驗(yàn) | 考試大綱 | 免費(fèi)答疑

-

輔導(dǎo)課程

專(zhuān)業(yè)階段招生方案 | 綜合階段招生方案 | 免費(fèi)試聽(tīng) | 注會(huì)名師 | 直播課 | 產(chǎn)品常見(jiàn)問(wèn)題

-

考試題庫(kù)

-

互動(dòng)交流

-

東奧書(shū)店

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)