金融期權(quán)價(jià)值的評(píng)估方法_2025注會(huì)《財(cái)管》考點(diǎn)搶先學(xué)

注冊(cè)會(huì)計(jì)師《財(cái)管》“金融期權(quán)價(jià)值的評(píng)估方法”涉及到的公式僅靠死記硬背是無(wú)法實(shí)現(xiàn)靈活運(yùn)用的,。本文是東奧閆華紅老師為同學(xué)們整理的講義內(nèi)容摘抄,,將主要的公司原理呈現(xiàn)出來(lái),,幫助同學(xué)們輔助學(xué)習(xí)知識(shí),。

? 25考季注會(huì)《財(cái)管》搶學(xué)考點(diǎn)匯總>? 備考免費(fèi)資料,注冊(cè)即可打開(kāi)全科資料庫(kù)>

金融期權(quán)價(jià)值的評(píng)估方法

(一)期權(quán)估值原理

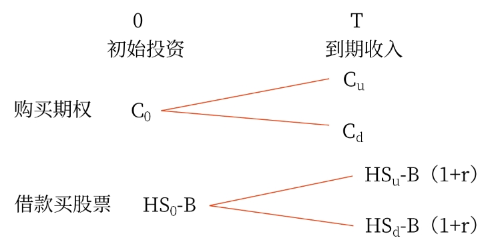

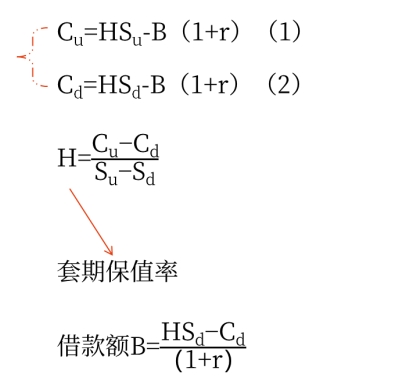

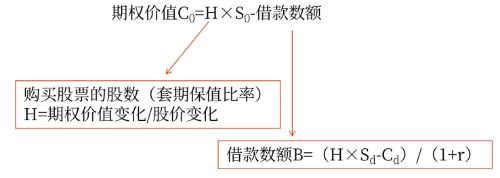

1.復(fù)制原理(構(gòu)造借款買(mǎi)股票的投資組合,作為期權(quán)等價(jià)物)

(1)基本思想

構(gòu)造一個(gè)股票和借款的適當(dāng)組合,,使得無(wú)論股價(jià)如何變動(dòng),,投資組合的損益都與期權(quán)相同,,那么,創(chuàng)建該投資組合的成本就是期權(quán)的價(jià)值,。

按照套期保值原理,,令到期收入相等

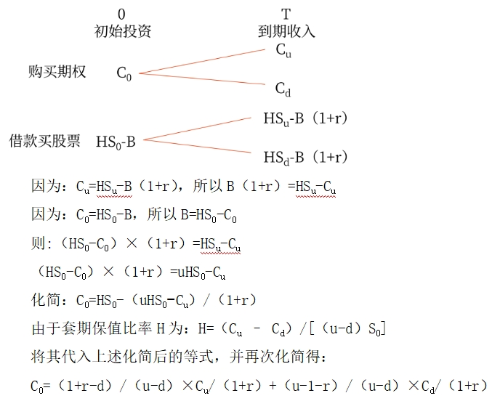

(2)計(jì)算公式

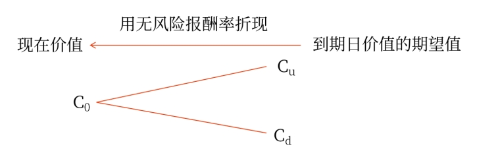

2.風(fēng)險(xiǎn)中性原理

(1)基本思想

假設(shè)投資者對(duì)待風(fēng)險(xiǎn)的態(tài)度是中性的,所有證券的期望報(bào)酬率都應(yīng)當(dāng)是無(wú)風(fēng)險(xiǎn)利率,。

(2)計(jì)算思路

(3)基本公式

到期日價(jià)值的期望值=上行概率×Cu+下行概率×Cd

期權(quán)價(jià)值=到期日價(jià)值的期望值÷(1+持有期無(wú)風(fēng)險(xiǎn)利率)=(上行概率×Cu+下行概率×Cd)/(1+r)

(4)上行概率的計(jì)算

期望報(bào)酬率(無(wú)風(fēng)險(xiǎn)利率)=上行概率×上行時(shí)報(bào)酬率+下行概率×下行時(shí)報(bào)酬率

假設(shè)股票不派發(fā)紅利,,股票價(jià)格的上升百分比就是股票投資的報(bào)酬率。

期望報(bào)酬率(無(wú)風(fēng)險(xiǎn)利率)=上行概率×股價(jià)上升百分比+下行概率×(-股價(jià)下降百分比)

(二)二叉樹(shù)期權(quán)定價(jià)模型

1.單期二叉樹(shù)定價(jià)模型

期權(quán)價(jià)格=(1+r-d)/(u-d)×Cu/(1+r)+(u-1-r)/(u-d)×Cd/(1+r)

u:上行乘數(shù)=1+上升百分比

d:下行乘數(shù)=1-下降百分比

r:無(wú)風(fēng)險(xiǎn)的期利率

理解

風(fēng)險(xiǎn)中性原理的應(yīng)用:

其中:上行概率=(1+r-d)/(u-d)

下行概率=(u-1-r)/(u-d)

期權(quán)價(jià)格=上行概率×Cu/(1+r)+下行概率×Cd/(1+r)

復(fù)制原理的應(yīng)用:

結(jié)論

二叉樹(shù)定價(jià)模型的公式的推導(dǎo)可以利用復(fù)制原理來(lái)推導(dǎo),,也可利用風(fēng)險(xiǎn)中性原理來(lái)推導(dǎo),。

提示

掌握二叉樹(shù)公式時(shí)就按風(fēng)險(xiǎn)中性原理來(lái)把握即可。

2.兩期二叉樹(shù)模型

(1)基本原理:由單期模型向兩期模型的擴(kuò)展,,不過(guò)是單期模型的兩次應(yīng)用,。

(2)方法:

先利用單期定價(jià)模型,根據(jù)Cuu和Cud計(jì)算節(jié)點(diǎn)Cu的價(jià)值,,利用Cud和Cdd計(jì)算Cd的價(jià)值,;然后,再次利用單期定價(jià)模型,根據(jù)Cu和Cd計(jì)算C0的價(jià)值,,從后向前推進(jìn),。

3.多期二叉樹(shù)模型

(1)原理:從原理上看,與兩期模型一樣,,從后向前逐級(jí)推進(jìn),,只不過(guò)多了一個(gè)層次。

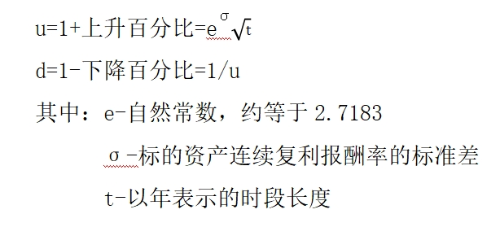

(2)股價(jià)上升與下降的百分比的確定:

期數(shù)增加以后帶來(lái)的主要問(wèn)題是股價(jià)上升與下降的百分比如何確定問(wèn)題,。期數(shù)增加以后,,要調(diào)整價(jià)格變化的升降幅度,以保證年報(bào)酬率的標(biāo)準(zhǔn)差不變,。

把年報(bào)酬率標(biāo)準(zhǔn)差和升降百分比聯(lián)系起來(lái)的公式是:

(三)布萊克-斯科爾斯期權(quán)定價(jià)模型(BS模型)

1.假設(shè)

(1)在期權(quán)壽命期內(nèi),,期權(quán)標(biāo)的股票不發(fā)放股利,也不做其他分配,;

(2)股票或期權(quán)的買(mǎi)賣(mài)沒(méi)有交易成本,;

(3)短期的無(wú)風(fēng)險(xiǎn)利率是已知的,并且在期權(quán)壽命期內(nèi)保持不變,;

(4)任何證券購(gòu)買(mǎi)者都能以短期的無(wú)風(fēng)險(xiǎn)利率借得任何數(shù)量的資金,;

(5)允許賣(mài)空,賣(mài)空者將立即得到所賣(mài)空股票當(dāng)天價(jià)格的資金,;

(6)看漲期權(quán)只能在到期日?qǐng)?zhí)行,;

(7)所有證券交易都是連續(xù)發(fā)生的,股票價(jià)格隨機(jī)游走,。

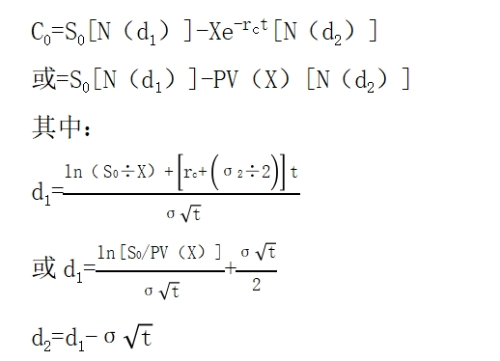

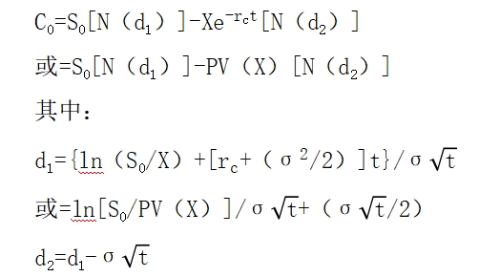

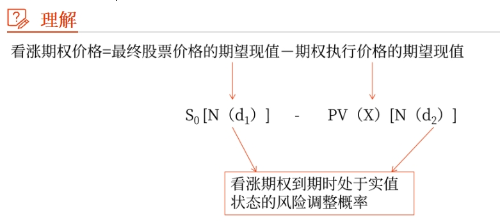

式中: ——看漲期權(quán)的當(dāng)前價(jià)值,;

![]() ——標(biāo)的股票的當(dāng)前價(jià)格;

——標(biāo)的股票的當(dāng)前價(jià)格;

N(d)——標(biāo)準(zhǔn)正態(tài)分布中離差小于d的概率,;

X——期權(quán)的執(zhí)行價(jià)格,;

e——自然對(duì)數(shù)的底數(shù),約等于2.7183,;

![]() ——連續(xù)復(fù)利的年度的無(wú)風(fēng)險(xiǎn)報(bào)酬率,;

——連續(xù)復(fù)利的年度的無(wú)風(fēng)險(xiǎn)報(bào)酬率,;

t——期權(quán)到期日前的時(shí)間(年);

In(![]() )——

)——![]() 的自然對(duì)數(shù),;

的自然對(duì)數(shù),;

σ2——連續(xù)復(fù)利的以年計(jì)的股票回報(bào)率的方差,。

附表七 正態(tài)分布下的累計(jì)概率[N(d)]

X/σ | 0.00 | 0.01 | 0.02 | 0.03 | 0.04 | 0.05 | 0.06 | 0.07 | 0.08 | 0.09 |

0.0 | 0.5000 | 0.5040 | 0.5080 | 0.5120 | 0.5160 | 0.5199 | 0.5239 | 0.5279 | 0.5319 | 0.5359 |

0.1 | 0.5398 | 0.5438 | 0.5478 | 0.5517 | 0.5557 | 0.5596 | 0.5636 | 0.5675 | 0.5714 | 0.5753 |

0.2 | 0.5793 | 0.5832 | 0.5871 | 0.5910 | 0.5948 | 0.5987 | 0.6026 | 0.6064 | 0.6103 | 0.6141 |

0.3 | 0.6179 | 0.6217 | 0.6255 | 0.6293 | 0.6331 | 0.6368 | 0.6406 | 0.6443 | 0.6480 | 0.6517 |

0.4 | 0.6554 | 0.6591 | 0.6628 | 0.6664 | 0.6700 | 0.6736 | 0.6772 | 0.6808 | 0.6844 | 0.6879 |

提示

根據(jù)d求N(d)的數(shù)值時(shí),可以查教材后附的“正態(tài)分布下的累積概率[N(d)]”,。由于表格的數(shù)據(jù)是不連續(xù)的,,有時(shí)需要使用插補(bǔ)法計(jì)算更準(zhǔn)確的數(shù)值。當(dāng)d為負(fù)值時(shí),,對(duì)應(yīng)的N(d)=1-N(-d),,例如N(-0.35)=1-N(0.35)=1-0.6368=0.3632,。

3.參數(shù)估計(jì)

(1)無(wú)風(fēng)險(xiǎn)利率的估計(jì)

①期限要求:無(wú)風(fēng)險(xiǎn)利率應(yīng)選擇與期權(quán)到期日相同的政府債券利率。如果沒(méi)有相同時(shí)間的,,應(yīng)選擇時(shí)間最接近的政府債券利率,。

②這里所說(shuō)的政府債券利率是指其市場(chǎng)利率(根據(jù)市場(chǎng)價(jià)格計(jì)算的到期收益率),而不是票面利率,。

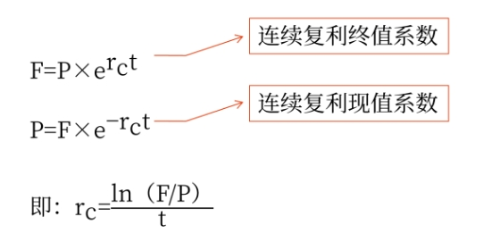

③模型中的無(wú)風(fēng)險(xiǎn)利率是按連續(xù)復(fù)利計(jì)算的利率,,而不是常見(jiàn)的年復(fù)利。

連續(xù)復(fù)利假定利息是連續(xù)支付的,,利息支付的頻率比每秒1次還要頻繁,。

如果用F表示終值,P表示現(xiàn)值,,![]() 表示連續(xù)復(fù)利率,,t表示時(shí)間(年);則:

表示連續(xù)復(fù)利率,,t表示時(shí)間(年);則:

(2)標(biāo)準(zhǔn)差的估計(jì)

(3)公式運(yùn)用

4.看漲期權(quán)-看跌期權(quán)平價(jià)定理

對(duì)于歐式期權(quán),,假定看漲期權(quán)和看跌期權(quán)有相同的執(zhí)行價(jià)格和到期日,,則下述等式成立:

看漲期權(quán)價(jià)格-看跌期權(quán)價(jià)格=標(biāo)的資產(chǎn)的價(jià)格-執(zhí)行價(jià)格的現(xiàn)值

這種關(guān)系,被稱為看漲期權(quán)-看跌期權(quán)平價(jià)定理,,利用該等式中的4個(gè)數(shù)據(jù)中的3個(gè),,就可以求出另外1個(gè)。

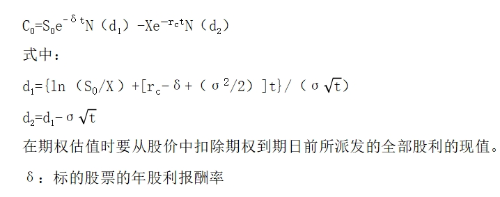

5.派發(fā)股利的期權(quán)定價(jià)

考慮派發(fā)股利的期權(quán)定價(jià)公式如下:

6.美式期權(quán)估值

美式期權(quán)在到期前的任意時(shí)間都可以執(zhí)行,,除享有歐式期權(quán)的全部權(quán)利之外,,還有提前執(zhí)行的優(yōu)勢(shì)。因此,,美式期權(quán)的價(jià)值應(yīng)當(dāng)至少等于相應(yīng)歐式期權(quán)的價(jià)值,,在某種情況下比歐式期權(quán)的價(jià)值更大。

知識(shí)點(diǎn)來(lái)源:第六章 期權(quán)價(jià)值評(píng)估

以上內(nèi)容選自閆華紅老師24年《財(cái)管》基礎(chǔ)階段課程講義

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

精選推薦

報(bào)考咨詢中心 資深財(cái)會(huì)老師為考生解決報(bào)名備考相關(guān)問(wèn)題 立即提問(wèn)

注冊(cè)會(huì)計(jì)師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會(huì)計(jì) | 審計(jì) | 稅法 | 經(jīng)濟(jì)法 | 財(cái)管 | 戰(zhàn)略 | 考試經(jīng)驗(yàn) | 考試大綱 | 免費(fèi)答疑

-

輔導(dǎo)課程

專業(yè)階段招生方案 | 綜合階段招生方案 | 免費(fèi)試聽(tīng) | 注會(huì)名師 | 直播課 | 產(chǎn)品常見(jiàn)問(wèn)題

-

考試題庫(kù)

-

互動(dòng)交流

-

東奧書(shū)店

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)