第五章 所得稅法律制度

本章考多少分,?怎么考?

本章所有考試題型均會涉及,,近3年平均分值21分,。本章必出一道不定項選擇題,兩大所得稅出不定項選擇題的概率各占一半,,所以考生需要全面掌握,、足夠重視。

學習難度大嗎,?怎么學,?

本章屬于整本教材重點章之一,涵蓋兩大所得稅:企業(yè)所得稅和個人所得稅,。學習本章需要具備一定的會計基礎知識,,企業(yè)所得稅中涉及稅會差異的納稅調整。學習過程中應跟著老師的思路,,理解知識點背后的原理,配合習題來掌握,,無須死記硬背,。

2025年教材變化大嗎?

1.新增

(1)新增專用設備數字化智能化改造抵免企業(yè)所得稅應納稅額政策,。

(2)新增上市公司股權激勵有關個人所得稅政策,。

(3)新增延續(xù)實施全國中小企業(yè)股份轉讓系統(tǒng)掛牌公司股息紅利差別化個人所得稅政策。

(4)新增福利彩票和體育彩票兌獎與適用稅法口徑的相關規(guī)定,。

2.刪除

(1)刪除西部地方的具體范圍,。

(2)刪除海南自由貿易港企業(yè)所得稅優(yōu)惠。

(3)刪除企業(yè)重組業(yè)務企業(yè)所得稅處理,。

(4)刪除企業(yè)所得稅納稅申報表,。

第一節(jié) 企業(yè)所得稅法律制度

一、企業(yè)所得稅納稅人及征稅對象星級★★難度:易歷年:單選,、多選,、判斷

(一)納稅人概念及基本分類

企業(yè)所得稅的納稅人包括各類企業(yè)、事業(yè)單位,、社會團體,、民辦非企業(yè)單位和從事經營活動的其他組織,,但不包括按照中國法律、行政法規(guī)成立的個人獨資企業(yè)和合伙企業(yè),。

斌哥說—助記憶:

注冊地標準和實際管理機構所在地標準,,符合其一即屬于居民企業(yè)。

納稅人 | 標準 | |

依法在中國境內成立的企業(yè) | 實際管理機構在中國境內 | |

居民企業(yè) | √ | |

√ | × | |

× | √ | |

非居民企業(yè) | ×(在境內設立機構,、場所或境內未設立機構,、場所,但取得境內所得) | |

NO.1 單選題 根據企業(yè)所得稅法律制度的規(guī)定,,下列各項主體中,,不屬于企業(yè)所得稅納稅人的是( ),。

A.事業(yè)單位

B.民辦非企業(yè)單位

C.個人獨資企業(yè)

D.社會團體

【答案】C

NO.2 判斷題 依照外國法律成立,,但實際管理機構在中國境內的企業(yè)為企業(yè)所得稅非居民企業(yè)。( )

【答案】×

NO.3 判斷題 按照中國法律,、行政法規(guī)成立的個人獨資企業(yè)屬于企業(yè)所得稅納稅人,。( )

【答案】×

【解析】企業(yè)所得稅納稅人包括各類企業(yè)、事業(yè)單位,、社會團體,、民辦非企業(yè)單位和從事經營活動的其他組織;但依照中國法律,、行政法規(guī)成立的個人獨資企業(yè),、合伙企業(yè),不屬于企業(yè)所得稅納稅人,,不繳納企業(yè)所得稅,。

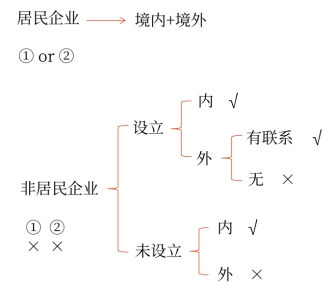

(二)征稅對象

納稅人 | 征稅對象 | |

居民企業(yè) | 境內+境外所得 | |

非居民企業(yè) | 在境內設立機構、場所 | 境內所得 |

與機構,、場所有實際聯系的境外所得 | ||

未在境內設立機構,、場所 | 境內所得 | |

手寫版

單選題 甲企業(yè)是我國的非居民企業(yè)并在我國境內設立了機構、場所,。根據企業(yè)所得稅法律制度的規(guī)定,,甲企業(yè)取得的下列所得中,不需要在我國繳納企業(yè)所得稅的是( ?。?。

A.甲企業(yè)在韓國取得的與所設機構、場所沒有實際聯系的所得

B.甲企業(yè)在日本取得的與所設機構,、場所有實際聯系的所得

C.甲企業(yè)在中國境內取得的與所設機構,、場所沒有實際聯系的所得

D.甲企業(yè)在中國境內取得的與所設機構、場所有實際聯系的所得

【答案】A

【解析】(1)選項A:非居民企業(yè)在中國境內設立機構、場所但取得的所得與其所設機構,、場所沒有實際聯系的,,應當就其來源于中國境內的所得繳納企業(yè)所得稅,來源于境外(韓國)的所得不需要在我國繳納企業(yè)所得稅,;(2)選項BCD:非居民企業(yè)在中國境內設立機構,、場所的,應當就其取得的來源于中國境內的所得(無論境內取得的所得是否與所設機構,、場所有實際聯系),,以及發(fā)生在境外但與其所設機構、場所有實際聯系的所得(在日本取得的所得),,在我國繳納企業(yè)所得稅,。

(三)所得來源地

所得類型 | 來源地的確定 | |

銷售貨物所得 | 按照交易活動發(fā)生地確定 | |

提供勞務所得 | 按照勞務發(fā)生地確定 | |

轉讓財產所得 | 不動產轉讓所得 | 按照不動產所在地確定 |

動產轉讓所得 | 按照轉讓動產的企業(yè)或者機構、場所所在地確定 | |

權益性投資資產轉讓所得 | 按照被投資企業(yè)所在地確定 | |

股息,、紅利等權益性投資所得 | 按照分配所得的企業(yè)所在地確定 | |

利息所得 | 按照負擔,、支付所得的企業(yè)或者機構、場所所在地確定,,或者按照負擔,、支付所得的個人的住所地確定 | |

租金所得 | ||

特許權使用費所得 | ||

多選題1 根據企業(yè)所得稅法律制度的規(guī)定,下列關于確定所得來源地的表述,,正確的有( ?。?/p>

A.提供勞務所得,,按照勞務發(fā)生地確定

B.銷售貨物所得,,按照交易活動發(fā)生地確定

C.不動產轉讓所得,按照轉讓不動產的企業(yè)所在地確定

D.股息所得,,按照分配股息的企業(yè)所在地確定

【答案】ABD

單選題2 根據企業(yè)所得稅法律制度的規(guī)定,下列所得中,按照負擔,、支付所得的企業(yè)或者機構、場所所在地確定,,或者按照負擔、支付所得的個人的住所地確定所得來源地的是( ),。

A.銷售貨物所得

B.提供勞務所得

C.動產轉讓所得

D.租金所得

【答案】D

知識點小結

居民企業(yè) | 納稅義務 | 境內所得+境外所得 |

判斷標準 (滿足其一) | ①依照中國法律成立(注冊地在中國) ②實際管理機構在中國 | |

非居民企業(yè) | 納稅義務 | 境內所得+與所設機構,、場所有聯系的境外所得 |

判斷標準 | 依照外國法律成立且實際管理機構在境外,但在中國境內設立機構,、場所或有來源于中國境內的所得 | |

所得來源地 | 需要全面記憶 | |

相關試聽 更多>