2017注會《稅法》高頻考點:增值稅銷項稅額的計算

4.采取以物易物方式銷售

【例如】服裝廠用自產(chǎn)服裝換取燃氣公司的天然氣,。

【規(guī)定】

(1)雙方以各自發(fā)出貨物(勞務,、應稅行為)核算銷售額并計算銷項稅,。

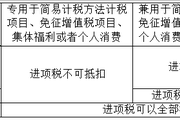

(2)雙方是否能抵扣進項稅還要看能否取得對方專用發(fā)票,、是否是換入用于不得抵扣進項稅項目等因素,。

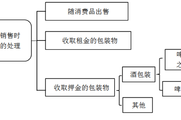

5.包裝物押金是否計入銷售額

【提示】包裝物押金與包裝物租金不是等同概念,,有不同的涉稅處理。

納稅人為銷售貨物而出租出借包裝物收取的押金:

?、俪祁惍a(chǎn)品的包裝物押金,,一年以內(nèi)且未超過企業(yè)規(guī)定期限,單獨核算者,,不做銷售處理;

?、诔祁惍a(chǎn)品的包裝物押金,一年以內(nèi)但超過企業(yè)規(guī)定期限,,單獨核算者,,做銷售處理;

③除酒類產(chǎn)品的包裝物押金,,一年以上,,一般做銷售處理;

④酒類包裝物押金,,收到就做銷售處理(黃酒,、啤酒除外)。

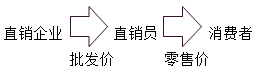

6.直銷的增值稅處理

直銷企業(yè)的經(jīng)營模式主要有兩種:

模式一:

模式二:

7.貸款服務的銷售額

貸款服務,,以提供貸款服務取得的全部利息及利息性質(zhì)的收入為銷售額,。

銀行提供貸款服務按期計收利息的,結(jié)息日當日計收的全部利息收入,,均應計入結(jié)息日所屬期的銷售額,,按照現(xiàn)行規(guī)定計算繳納增值稅。

8.直接收費金融服務的銷售額

直接收費金融服務,,以提供直接收費金融服務收取的手續(xù)費,、傭金、酬金,、管理費,、服務費,、經(jīng)手費、開戶費,、過戶費,、結(jié)算費、轉(zhuǎn)托管費等各類費用為銷售額,。

(三)按差額確定銷售額

由于存在無法通過抵扣機制避免重復征稅的情況,,因此引入了差額征稅的辦法,扣額法與扣稅法混用,,解決納稅人稅收負擔增加問題,。

很多新內(nèi)容,核心政策是對銷售額進行扣減,,扣什么?

金融商品買賣差;經(jīng)紀政府和事業(yè);

融資租賃要辨析,,扣除、稅率皆有異;

航運代票建設(shè)費;客運場站付運費;

旅游不算食住行,、簽證門票接團費;

建筑簡易扣分包;房開政府土地價,。

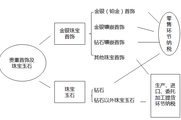

1.金融商品轉(zhuǎn)讓銷售額

“金融商品買賣差”——金融商品轉(zhuǎn)讓,按照賣出價扣除買入價后的余額為銷售額,。

轉(zhuǎn)讓金融商品出現(xiàn)的正負差,,按盈虧相抵后的余額為銷售額。若相抵后出現(xiàn)負差,,可結(jié)轉(zhuǎn)下一納稅期與下期轉(zhuǎn)讓金融商品銷售額相抵,,但年末時仍出現(xiàn)負差的,不得轉(zhuǎn)入下一個會計年度,。納稅人2016年1月—4月份轉(zhuǎn)讓金融商品出現(xiàn)的負差,,可結(jié)轉(zhuǎn)下一納稅期,與2016年5—12月份轉(zhuǎn)讓金融商品銷售額相抵,。

2.經(jīng)紀代理服務的銷售額

“經(jīng)紀政府和事業(yè)”——經(jīng)紀代理服務,,以取得的全部價款和價外費用,扣除向委托方收取并代為支付的政府性基金或者行政事業(yè)性收費后的余額為銷售額,。向委托方收取的政府性基金或者行政事業(yè)性收費,,不得開具增值稅專用發(fā)票。

3.融資租賃和融資性售后回租業(yè)務的銷售額

“融資租賃要辨析,,扣除,、稅率皆有異”

(1)融資租賃的銷售額

經(jīng)(央行、銀監(jiān)會,、商務部)批準的融資租賃——屬于金融服務中貸款服務的范疇——扣二息(借款利息,、債券利息)一稅(車購稅)、不扣本金。

(2)融資性售后回租業(yè)務的銷售額

融資性售后回租,,是指承租方以融資為目的,,將資產(chǎn)出售給從事融資租賃業(yè)務的企業(yè)后,又將該資產(chǎn)租回的業(yè)務活動,。承租方先將資產(chǎn)銷售取得資金,,再支付資金將已售資產(chǎn)租回使用,其實質(zhì)屬于融資行為,。融資性售后回租與一般融資租賃的增值稅計稅規(guī)則存在差異,。

經(jīng)(央行、銀監(jiān)會,、商務部)批準的融資性售后回租業(yè)務——屬于金融服務中貸款服務的范疇——扣本金和二息(借款利息,、債券利息)。

(3)“營改增”過渡期融資性售后回租業(yè)務的銷售額

“營改增”前簽訂融資性售后回租合同的,,合同到期前提供有形動產(chǎn)融資租賃服務的,,可繼續(xù)按照原“租賃服務”(17%稅率)計稅,具體情況具體分析:

?、傥唇?jīng)批準的融資性售后回租——按照原“租賃服務”(17%稅率)計稅;

②經(jīng)(央行,、銀監(jiān)會,、商務部)批準的融資性售后回租,可選擇扣二息(借款利息,、債券利息)和本金;也可選擇扣二息(借款利息,、債券利息)、不扣本金,。

4.航空運輸企業(yè)的銷售額

“航運代票建設(shè)費”——不包括代收的機場建設(shè)費和代售其他航空運輸企業(yè)客票而代收轉(zhuǎn)付的價款,。

5.試點納稅人中的一般納稅人提供客運場站服務

“客運場站付運費”——以其取得的全部價款和價外費用,扣除支付給承運方運費后的余額為銷售額,。

6.試點納稅人提供旅游服務

“旅游不算食住行,、簽證門票接團費”——可以選擇以取得的全部價款和價外費用,扣除向旅游服務購買方收取并支付給其他單位或者個人的住宿費,、餐飲費,、交通費、簽證費,、門票費和支付給其他接團旅游企業(yè)的旅游費用后的余額為銷售額,。

選擇上述辦法計算銷售額的試點納稅人,向旅游服務購買方收取并支付的上述費用,,不得開具增值稅專用發(fā)票,,可以開具普通發(fā)票。

7.試點納稅人提供建筑服務適用簡易計稅方法的

“建筑簡易扣分包”——以全部價款和價外費用扣除支付的分包款后的余額為銷售額,。

8.房地產(chǎn)開發(fā)企業(yè)中的一般納稅人銷售其開發(fā)的房地產(chǎn)項目(選擇簡易計稅方法的房地產(chǎn)老項目除外)

“房開政府土地價”——以取得的全部價款和價外費用,,扣除受讓土地時向政府部門支付的土地價款后的余額為銷售額,。

9.納稅人轉(zhuǎn)讓不動產(chǎn)繳納增值稅差額扣除的有關(guān)規(guī)定

(1)納稅人轉(zhuǎn)讓不動產(chǎn),按照有關(guān)規(guī)定差額繳納增值稅的,,如因丟失等原因無法提供取得不動產(chǎn)時的發(fā)票,,可向稅務機關(guān)提供其他能證明契稅計稅金額的完稅憑證等資料,進行差額扣除,。

(2)納稅人以契稅計稅金額進行差額扣除的,,按照下列公式計算增值稅應納稅額:

①2016年4月30日及以前繳納契稅的

增值稅應納稅額=[全部交易價格(含增值稅)-契稅計稅金額(含營業(yè)稅)]÷(1+5%)×5%

?、?016年5月1日及以后繳納契稅的

增值稅應納稅額=[全部交易價格(含增值稅)÷(1+5%)-契稅計稅金額(不含增值稅)]×5%

(3)納稅人同時保留取得不動產(chǎn)時的發(fā)票和其他能證明契稅計稅金額的完稅憑證等資料的,,應當憑發(fā)票進行差額扣除。

10.按照差額確定銷售額的扣除憑證

試點納稅人按照上述規(guī)定從全部價款和價外費用中扣除的價款,,應當取得符合法律,、行政法規(guī)和國家稅務總局規(guī)定的有效憑證。否則,,不得扣除,。上述憑證是指:

(1)支付給境內(nèi)單位或者個人的款項,以發(fā)票為合法有效憑證,。

(2)支付給境外單位或者個人的款項,,以該單位或者個人的簽收單據(jù)為合法有效憑證,稅務機關(guān)對簽收單據(jù)有疑議的,,可以要求其提供境外公證機構(gòu)的確認證明,。

(3)繳納的稅款,以完稅憑證為合法有效憑證,。

(4)扣除的政府性基金,、行政事業(yè)性收費或者向政府支付的土地價款,以省級以上(含省級)財政部門監(jiān)(印)制的財政票據(jù)為合法有效憑證,。

(5)國家稅務總局規(guī)定的其他憑證,。

(四)視同銷售貨物和發(fā)生應稅行為的銷售額

納稅人銷售貨物的價格明顯偏低且無正當理由、發(fā)生應稅行為的價格明顯偏低或偏高且不具有合理商業(yè)目的,,或者有視同銷售貨物行為,、視同發(fā)生應稅行為而無銷售額的,在計算增值稅時,,銷售額要按照如下規(guī)定的順序來確定,,不能隨意跨越次序:

(1)按照納稅人最近時期同類應稅貨物、應稅行為的平均銷售價格確定;

(2)按照其他納稅人最近時期同類應稅貨物,、應稅行為的平均銷售價格確定;

(3)按照組成計稅價格確定,。

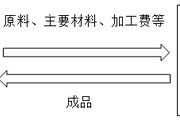

組價公式一:組成計稅價格=成本×(1+成本利潤率)

公式中的成本:銷售自產(chǎn)貨物的,為實際生產(chǎn)成本;銷售外購貨物的,為實際采購成本,。用這個公式組價的貨物不涉及消費稅,,公式里的成本利潤率由國家稅務總局確定。

組價公式二:組成計稅價格=成本×(1+成本利潤率)+消費稅稅額

用這個公式組價的貨物屬于應征消費稅的貨物,,其組成計稅價格中應包括消費稅稅額,,這里的消費稅稅額包括從價計算、從量計算,、復合計算的全部消費稅稅額,。公式中的成本利潤率要按照消費稅一章國家稅務總局規(guī)定的成本利潤率確定,考試時一般會給出,。

知識點當然離不開習題的鞏固,,更多注冊會計師考試練習題等你來!

(本文是東奧會計在線原創(chuàng)文章,轉(zhuǎn)載請注明來自東奧會計在線)

注冊會計師導航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號