2017稅務(wù)師《涉稅服務(wù)實(shí)務(wù)》考點(diǎn):?稅率的審核

【例題2·單選題】某學(xué)校退休教師某月取得的收入中,不需要繳納個(gè)人所得稅的是( )。

A.從出版社取得稿酬2000元

B.咨詢費(fèi)收入1000元

C.家教收入3000元

D.從原單位取得的退休金4000元

【答案】D

【解析】按照國家統(tǒng)一規(guī)定發(fā)給干部、職工的退休工資,,免征個(gè)人所得稅。

【例題3·單選題】某上市公司支付給相關(guān)人員的下列支出,,應(yīng)按“工資薪金所得”項(xiàng)目代扣代繳個(gè)人所得稅的是( ),。

A.向獨(dú)立董事支付的補(bǔ)貼

B.向職工支付的托兒補(bǔ)助費(fèi)

C.支付本公司技術(shù)部門張某為新進(jìn)員工進(jìn)行內(nèi)部培訓(xùn)課酬費(fèi)

D.向外聘技術(shù)人員支付的兼職費(fèi)

【答案】C

【例題4·多選題】稅務(wù)師在審核企業(yè)扣繳個(gè)人所得稅時(shí),,下列應(yīng)作為“工資,、薪金所得”計(jì)算扣繳個(gè)人所得稅的有( ),。

A.在“盈余公積”中列支的突出貢獻(xiàn)職工的獎(jiǎng)勵(lì)

B.在“職工福利費(fèi)”列支的廠慶晚會(huì)中職工中獎(jiǎng)的獎(jiǎng)品

C.在“管理費(fèi)用”中列支的支付給獨(dú)立董事的董事費(fèi)

D.在“利潤分配”中列支的支付給參股職工的投資分紅

E.在“生產(chǎn)成本”中列支的提供給工人的勞動(dòng)保護(hù)用品

【答案】AB

【解析】C選項(xiàng)按“勞務(wù)報(bào)酬所得”計(jì)征個(gè)人所得稅;D選項(xiàng)按“利息、股息,、紅利所得”計(jì)征個(gè)人所得稅;E選項(xiàng)不征收個(gè)稅,。

(二)個(gè)體工商戶的生產(chǎn)、經(jīng)營所得應(yīng)納稅額計(jì)算的審核

應(yīng)納稅額=[全年收入總額-(成本+費(fèi)用+損失+準(zhǔn)予扣除的稅金等)-規(guī)定的費(fèi)用減除標(biāo)準(zhǔn)]×適用稅率-速算扣除數(shù)

對(duì)個(gè)人獨(dú)資企業(yè)和合伙企業(yè)生產(chǎn)經(jīng)營所得,,個(gè)人所得稅有兩種計(jì)算辦法:查賬征收和核定征收,。

查賬征收方式要點(diǎn):

1.自2011年9月1日起,個(gè)人獨(dú)資企業(yè)和合伙企業(yè)投資者本人的費(fèi)用扣除標(biāo)準(zhǔn)統(tǒng)一確定為3500元/月,。投資者的工資不得在稅前扣除,。

2.投資者及其家庭發(fā)生的生活費(fèi)用不允許在稅前扣除。

3.需分別核算生產(chǎn)經(jīng)營費(fèi)用,、個(gè)人家庭費(fèi)用,,難以劃分清的,其中費(fèi)用額的40%視為生產(chǎn)經(jīng)營費(fèi)用準(zhǔn)予扣除,。

4.企業(yè)向其從業(yè)人員實(shí)際支付的合理的工資、薪金支出,,允許在稅前扣除,。

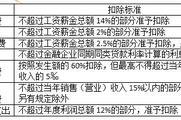

5.個(gè)體工商戶業(yè)主本人向當(dāng)?shù)毓?huì)繳納的工會(huì)經(jīng)費(fèi)、實(shí)際發(fā)生的職工福利費(fèi),、職工教育經(jīng)費(fèi),,以當(dāng)?shù)厣夏晟鐣?huì)平均工資的3倍為計(jì)算基礎(chǔ),在工資總額2%,、14%,、2.5%標(biāo)準(zhǔn)內(nèi)據(jù)實(shí)扣除。

6.每一納稅年度發(fā)生的廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)用不超過當(dāng)年銷售(營業(yè))收入15%的部分,,可據(jù)實(shí)扣除;超過部分,,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除。

7.每一納稅年度發(fā)生的與其生產(chǎn)經(jīng)營業(yè)務(wù)直接相關(guān)的業(yè)務(wù)招待費(fèi)支出,,按照發(fā)生額的60%扣除,,但最高不得超過當(dāng)年銷售(營業(yè))收入的5‰。

8.計(jì)提的各種準(zhǔn)備金不得扣除,。

9.研發(fā)費(fèi)用以及為研發(fā)而購置單臺(tái)價(jià)值在10萬元以下的測(cè)試儀器,、實(shí)驗(yàn)性裝置的購置費(fèi)可直接扣除,。

10.投資者興辦兩個(gè)或兩個(gè)以上企業(yè),并且企業(yè)性質(zhì)全部是獨(dú)資的,,年度終了后,,匯算清繳時(shí),應(yīng)納稅款的計(jì)算按以下方法進(jìn)行:

(1)應(yīng)納稅所得額=Σ各個(gè)企業(yè)的經(jīng)營所得

(2)應(yīng)納稅額=應(yīng)納稅所得額×稅率-速算扣除數(shù)

(3)本企業(yè)應(yīng)納稅額=應(yīng)納稅額×本企業(yè)的經(jīng)營所得÷Σ各個(gè)企業(yè)的經(jīng)營所得

(4)本企業(yè)應(yīng)補(bǔ)繳的稅額=本企業(yè)應(yīng)納稅額-本企業(yè)預(yù)繳的稅額

核定征收方式要點(diǎn):

1.有下列情形之一的,,主管稅務(wù)機(jī)關(guān)應(yīng)采取核定征收方式征收個(gè)人所得稅:

(1)企業(yè)依照國家有關(guān)規(guī)定應(yīng)當(dāng)設(shè)置但未設(shè)置賬簿的;

(2)企業(yè)雖設(shè)置賬簿,,但賬目混亂或者成本資料、收入憑證,、費(fèi)用憑證殘缺不全,,難以查賬的;

(3)納稅人發(fā)生納稅義務(wù),未按照規(guī)定期限辦理納稅申報(bào),,經(jīng)稅務(wù)機(jī)關(guān)責(zé)令限期申報(bào),,逾期仍不申報(bào)的。

2.計(jì)算公式

應(yīng)納稅額=應(yīng)納稅所得額×適用稅率

應(yīng)納稅所得額=收入總額×應(yīng)稅所得率=成本費(fèi)用支出額÷(1-應(yīng)稅所得率)×應(yīng)稅所得率

【提示】實(shí)行核定征稅的投資者,,不能享受個(gè)人所得稅的優(yōu)惠政策,。

【例題1·單選題】個(gè)體工商戶在計(jì)算其個(gè)人所得稅時(shí),不可以在稅前扣除的是( ),。(2015年)

A.支付給生產(chǎn)經(jīng)營從業(yè)人員的工資

B.業(yè)主家庭支出

C.固定資產(chǎn)盤虧凈損失

D.實(shí)際消耗的外購半成品

【答案】B

【解析】個(gè)體工商戶用于個(gè)人和家庭的支出不得扣除,。

【例題2·多選題】關(guān)于實(shí)行查賬征收辦法的個(gè)人獨(dú)資企業(yè)計(jì)算繳納個(gè)人所得稅,允許稅前扣除的說法中,,正確的有( ),。

A.企業(yè)投資者的生計(jì)費(fèi)用扣除金額為3500元/月

B.投資者及其家庭發(fā)生的生活費(fèi)用不允許在稅前扣除

C.實(shí)際發(fā)生的職工教育經(jīng)費(fèi)在工資、薪金總額2.5%的標(biāo)準(zhǔn)內(nèi)據(jù)實(shí)扣除

D.實(shí)際發(fā)生的與生產(chǎn)經(jīng)營活動(dòng)直接相關(guān)的業(yè)務(wù)招待費(fèi),,可以按實(shí)際發(fā)生額的40%扣除

E.實(shí)際發(fā)生的廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)不超過當(dāng)年?duì)I業(yè)收入15%的部分據(jù)實(shí)扣除,,超過部分,在以后年度結(jié)轉(zhuǎn)扣除

【答案】ABE

【例題3·單選題】下列關(guān)于個(gè)人獨(dú)資企業(yè)計(jì)算個(gè)人所得稅時(shí)有關(guān)扣除項(xiàng)目的表述,,正確的是( ),。

A.企業(yè)撥繳的工會(huì)經(jīng)費(fèi)、發(fā)生的職工福利費(fèi)扣除比例分別是14%,、2.5%

B.投資者及職工的工資不得在稅前扣除

C.企業(yè)年度內(nèi)發(fā)生的業(yè)務(wù)招待費(fèi)超出當(dāng)年銷售收入5‰的部分,,可在以后納稅年度內(nèi)扣除

D.企業(yè)計(jì)提的各種準(zhǔn)備金不得在稅前扣除

【答案】D

相關(guān)推薦:

【必備】可能是最全的稅務(wù)師復(fù)習(xí)計(jì)劃與方法指導(dǎo)

預(yù)祝考生們2017年稅務(wù)師考試輕松過關(guān)!

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)