注冊會計(jì)師

東奧會計(jì)在線 >> 注冊會計(jì)師 >> 歷年試題 >> 正文

四、綜合題

(本題型共3小題,。第l小題可以選用中文或英文解答,,如使用中文解答,最高得分為13分;如使用英文解答,,該小題須全部使用英文,,最高得分為l 8分。第2小題l4分,,第3小題l4分,。要求列出計(jì)算步驟,每步驟運(yùn)算得數(shù)精確到小數(shù)點(diǎn)后兩位,。在答題卷上解答,,答在試題卷上無效。)

1.某百貨商場為增值稅一般納稅人,,經(jīng)營銷售家用電器,、珠寶首飾、辦公用品,、酒及食品等,。2014年7月,該商場的財(cái)務(wù)總監(jiān)張先生向其常年稅務(wù)顧問發(fā)送了一封電子郵件,,就發(fā)生的業(yè)務(wù)問題征詢稅務(wù)意見,。相關(guān)業(yè)務(wù)如下:

(1)本月從國營農(nóng)場購進(jìn)免稅農(nóng)產(chǎn)品,取得的銷售發(fā)票上注明價(jià)款100000元;運(yùn)輸農(nóng)產(chǎn)品支付不含稅運(yùn)費(fèi)6363.64元,,并取得增值稅一般納稅人開具的貨運(yùn)增值稅專用發(fā)票,。該批農(nóng)產(chǎn)品的60%用于商場內(nèi)的職工餐飲中心,40%用于對外銷售,。

(2)本月以一批金銀首飾抵償6個(gè)月以前購進(jìn)的某批洗衣機(jī)的欠款,,所欠款項(xiàng)價(jià)稅合計(jì)234000元,。該批金銀首飾的成本為l40000元,平均不含稅價(jià)格為l90000元;最高不含稅價(jià)格為220000元,。

(3)6個(gè)月前收取一餐廳啤酒包裝物押金10000元,,月初到期,餐廳未返還包裝物,,按照銷售時(shí)的約定,,這部分押金即收歸商場所有。百貨商場的賬務(wù)處理為:

借:其他應(yīng)付款——押金 l0 000

貸:其他業(yè)務(wù)收入 l0 000

(4)受托代銷某品牌公文包,,本月取得代銷收入117000元(含稅價(jià)格),,本月即與委托方進(jìn)行結(jié)算,從委托方取得的增值稅專用發(fā)票上注明的增值稅稅額為15300元,。

(5)百貨商場最近正在積極籌劃開展部分商品的促銷活動,。目前有三種方案可以選擇:方案一是,商品八折銷售;方案二是,,購物滿l000元者贈送價(jià)值200元的商品(購進(jìn)價(jià)為l50元);方案三是,,購物滿1000元者返還現(xiàn)金200元。(以上銷售價(jià)格及購進(jìn)價(jià)格均為增值稅專用發(fā)票上注明的價(jià)稅合計(jì)數(shù),。假定商品銷售利潤率為25%,,即銷售1000元的商品,其購進(jìn)價(jià)為750元,。)

要求:根據(jù)上述相關(guān)業(yè)務(wù),,假定您為常年稅務(wù)顧問,請按序號回答下列問題,,如有計(jì)算,,每問需計(jì)算出合計(jì)數(shù)。

(1)針對業(yè)務(wù)(1),,計(jì)算百貨商場可抵扣的增值稅進(jìn)項(xiàng)稅額,。

(2)針對業(yè)務(wù)(2),指出百貨商場是否需要計(jì)算繳納增值稅或消費(fèi)稅,。如果需要計(jì)算,,計(jì)算增值稅的銷項(xiàng)稅額,并計(jì)算消費(fèi)稅的應(yīng)交稅金,。

(3)針對業(yè)務(wù)(3),,判斷百貨商場賬務(wù)處理和相關(guān)稅務(wù)處理是否正確。如果不正確,,列出正確的處理方式,。

(4)針對業(yè)務(wù)(4),計(jì)算百貨商場應(yīng)繳納的增值稅,。

(5)針對業(yè)務(wù)(5),假如消費(fèi)者同樣是購買一件價(jià)值1000元的商品,就目前可選擇的三種方案,,分別計(jì)算百貨商場應(yīng)納增值稅額及毛利率;并從毛利率角度,,指出百貨商場可以選擇的最好方案,并簡要說明理由,。(不考慮城市維護(hù)建設(shè)稅,、教育費(fèi)附加及個(gè)人所得稅)

【答案及東奧會計(jì)在線獨(dú)家解析】

(1)可抵扣的增值稅進(jìn)項(xiàng)稅額=(100000×13%+6363.64×11%)×40%=5480(元)

(2)應(yīng)繳納的增值稅=190000×17%=32300(元)

應(yīng)繳納的消費(fèi)稅=220000×5%=11000(元)

應(yīng)繳納的增值稅和消費(fèi)稅=32300+11000=43300(元)

(3)不正確。賬務(wù)處理和稅務(wù)處理均不正確,。

�,、僬_的賬務(wù)處理:

借:其他應(yīng)付款——押金 10000

貸:其他業(yè)務(wù)收入 8547.01

應(yīng)交稅費(fèi)——應(yīng)交增值稅(銷項(xiàng)稅額)1452.99

②正確的稅務(wù)處理:

應(yīng)交增值稅=10000/(1+17%)×17%=1429.99(元)

(4)應(yīng)交增值稅=117000/(1+17%)×17%-15300=1700(元)

(5)方案一:

銷項(xiàng)稅額=1000×80%÷(1+17%)×17%=116.24(元)

進(jìn)項(xiàng)稅額=750÷(1+17%)×17%=108.97(元)

應(yīng)納增值稅=116.24-108.97=7.27(元)

毛利率=銷售毛利÷銷售收入=[1000×80%÷(1+17%)-750÷(1+17%)]÷1000×80%÷(1+17%)=6.25%

方案二:應(yīng)納增值稅=(1000+200)÷(1+17%)×17%-(750+150)÷(1+17%)×17%=43.59(元)

毛利率=銷售毛利÷銷售收入=[1000÷(1+17%)-(750+150)÷(1+17%)-200÷(1+17%)×17%]÷1000÷(1+17%)=6.6%

方案三:應(yīng)納增值稅=1000÷(1+17%)×17%-750÷(1+17%)×17%=36.33(元)

毛利率=銷售毛利÷銷售收入=[1000÷(1+17%)-200-750÷(1+17%)]÷[1000÷(1+17%)]=1.60%

因?yàn)榈诙N方案毛利率最高,,所以百貨商場應(yīng)當(dāng)選擇第二種方案,。

2.府城房地產(chǎn)開發(fā)公司為內(nèi)資企業(yè),公司于2012年1月~2015年2月開發(fā)“東麗家園”住宅項(xiàng)目,,發(fā)生相關(guān)業(yè)務(wù)如下:

(1)2012年1月通過競拍獲得一宗國有土地使用權(quán),,合同記載總價(jià)款l7000萬元,并規(guī)定2012年3月1日動工開發(fā),。由于公司資金短缺,,于2013年5月才開始動工。因超過期限l年未進(jìn)行開發(fā)建設(shè),,被政府相關(guān)部門按照規(guī)定征收土地受讓總價(jià)款20%的土地閑置費(fèi),。

(2)支付拆遷補(bǔ)償費(fèi)、前期工程費(fèi),、基礎(chǔ)設(shè)施費(fèi),、公共配套設(shè)施費(fèi)和開發(fā)間接費(fèi)用合計(jì)2450萬元。

(3)2014年3月該項(xiàng)目竣工驗(yàn)收,,應(yīng)支付建筑企業(yè)工程總價(jià)款3150萬元,,根據(jù)合同約定當(dāng)期實(shí)際支付價(jià)款為總價(jià)的95%,剩余5%作為質(zhì)量保證金留存兩年,,建筑企業(yè)按照工程總價(jià)款開具了發(fā)票,。

(4)發(fā)生銷售費(fèi)用、管理費(fèi)用1200萬元,,向商業(yè)銀行借款的利息支出600萬元,,其中含超過貸款期限的利息和罰息l50萬元,已取得相關(guān)憑證,。

(5)2014年4月開始銷售,,可售總面積為45000㎡,截止2014年8月底銷售面積為40500㎡,,取得收入40500萬元;尚余4500㎡房屋未銷售,。

(6)2014年9月主管稅務(wù)機(jī)關(guān)要求房地產(chǎn)開發(fā)公司就“東麗家園”項(xiàng)目進(jìn)行土地增值稅清算,,公司以該項(xiàng)目尚未銷售完畢為由對此提出異議。

(7)2015年2月底,,公司將剩余的4500㎡房屋打包銷售,,收取價(jià)款4320萬元。

(其他相關(guān)資料:①當(dāng)?shù)剡m用的契稅稅率為5%;②城市維護(hù)建設(shè)稅稅率為7%;③教育費(fèi)附加征收率為3%;④地方教育附加征收率為2%;⑤其他開發(fā)費(fèi)用扣除比例為5%)

要求:根據(jù)上述資料,,按序號回答下列問題,,如有計(jì)算,每問需計(jì)算出合計(jì)數(shù),。

(1)簡要說明主管稅務(wù)機(jī)關(guān)于2014年9月要求府城房地產(chǎn)開發(fā)公司對該項(xiàng)目進(jìn)行土地增值稅清算的理由,。

(2)在計(jì)算土地增值稅和企業(yè)所得稅時(shí),對繳納的土地閑置費(fèi)是否可以扣除?

(3)計(jì)算2014年9月進(jìn)行土地增值稅清算時(shí)可扣除的土地成本金額,。

(4)計(jì)算2014年9月進(jìn)行土地增值稅清算時(shí)可扣除的開發(fā)成本金額,。

(5)在計(jì)算土地增值稅和企業(yè)所得稅時(shí),對公司發(fā)生的借款利息支出如何進(jìn)行稅務(wù)處理?

(6)計(jì)算2014年9月進(jìn)行土地增值稅清算時(shí)可扣除的開發(fā)費(fèi)用,。

(7)計(jì)算2014年9月進(jìn)行土地增值稅清算時(shí)可扣除的營業(yè)稅金及附加,。

(8)計(jì)算2014年9月進(jìn)行土地增值稅清算時(shí)的增值額。

(9)計(jì)算2014年9月進(jìn)行土地增值稅清算時(shí)應(yīng)繳納的土地增值稅,。

(10)計(jì)算2015年2月公司打包銷售的4500㎡房屋的單位建筑面積成本費(fèi)用,。

(11)計(jì)算2015年2月公司打包銷售的4500㎡房屋的土地增值稅。

【答案及東奧會計(jì)在線獨(dú)家解析】

(1)2014年9月,,府城房地產(chǎn)開發(fā)公司已轉(zhuǎn)讓的房地產(chǎn)建筑面積占整個(gè)項(xiàng)目可售建筑面積的比例為:40500÷45000×=90%,,超過了85%。所以,,主管稅務(wù)機(jī)關(guān)可要求納稅人進(jìn)行土地增值稅清算,。

【提示】已竣工驗(yàn)收的房地產(chǎn)開發(fā)項(xiàng)目,已轉(zhuǎn)讓的房地產(chǎn)建筑面積占整個(gè)項(xiàng)目可售建筑面積的比例在85%以上,,主管稅務(wù)機(jī)關(guān)可要求納稅人進(jìn)行土地增值稅清算,。

(2)房地產(chǎn)開發(fā)企業(yè)逾期開發(fā)繳納的土地閑置費(fèi)在計(jì)算土地增值稅時(shí)不得扣除。(3)2014年9月進(jìn)行土地增值稅清算時(shí)可扣除的土地成本金額=(17000+17000×5%)×90%=16065(萬元)

(4)2014年9月進(jìn)行土地增值稅清算時(shí)可扣除的開發(fā)成本金額=(2450+3150)×90%=5040(萬元)

(5)公司發(fā)生的借款利息費(fèi)用,,在計(jì)算土地增值稅時(shí),,對于超過貸款期限的利息部分和加罰的利息不允許扣除。

公司向金融機(jī)構(gòu)借款發(fā)生的借款利息費(fèi)用,,在計(jì)算企業(yè)所得稅時(shí),,可以全額據(jù)實(shí)扣除。

(6)2014年9月進(jìn)行土地增值稅清算時(shí)可扣除的開發(fā)費(fèi)用=(600-150)×90%+(16065+5040)×5%=405+1055.25=1460.25(萬元)

(7)2014年9月進(jìn)行土地增值稅清算時(shí)可扣除的營業(yè)稅金及附加=40500×5%×(1+7%+3%+2%)=2268(萬元)

(8)可以扣除的項(xiàng)目金額=16065+5040+1460.25+2268+(16065+5040)×20%=29054.25(萬元)

增值額=40500-29054.25=11445.75(萬元)

(9)增值率=11445.75÷29054.25=39.39%,,適用稅率為30%

2014年9月進(jìn)行土地增值稅清算時(shí)應(yīng)繳納的土地增值稅=11445.75×30%=3433.73(萬元)

(10)單位建筑面積成本費(fèi)用=29054.25÷40500=0.72(萬元)

(11)可以扣除的項(xiàng)目金額=0.72×4500=3240(萬元)

增值額=4320-3240=1080(萬元)

增值率=1080÷3240×=33.33%,,適用稅率為30%

公司打包銷售的4500m2房屋的土地增值稅=1080×30%=324(萬元)。

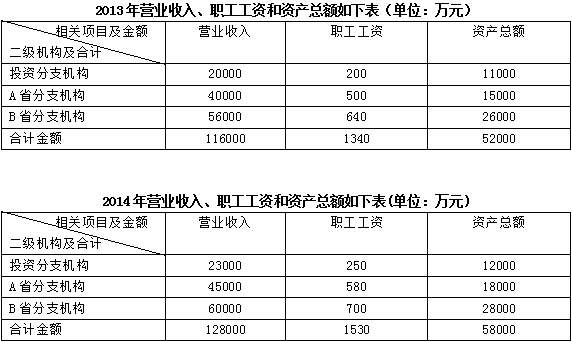

3.某保險(xiǎn)公司總機(jī)構(gòu)設(shè)在我國某大城市,,除在該大城市設(shè)立具有獨(dú)立經(jīng)營職能的投資分支機(jī)構(gòu)(該投資分支機(jī)構(gòu)的經(jīng)營收入,、職工工資和資產(chǎn)總額與管理職能部門能分開核算)外,,還分別在我國A、B兩省省城設(shè)有從事保險(xiǎn)業(yè)務(wù)的二級分支機(jī)構(gòu),。該保險(xiǎn)公司實(shí)行以實(shí)際利潤額按季預(yù)繳分?jǐn)偲髽I(yè)所得稅的辦法,,根據(jù)2014年第一季度報(bào)表得知,公司第一季度取得利息和保費(fèi)收入共計(jì)36000萬元,、發(fā)生的稅前可扣除的成本費(fèi)用共計(jì)25984萬元(不含營業(yè)稅、城市維護(hù)建設(shè)稅,、教育費(fèi)附加),。此外,從公司以前年度報(bào)表中得知投資分支機(jī)構(gòu)和A,、B兩省的二級分支機(jī)構(gòu)2013年度有關(guān)資料如下:

要求:根據(jù)上述資料,,按序號回答下列問題,如有計(jì)算,,每問需計(jì)算出合計(jì)數(shù),。

(1)計(jì)算公司2014年第一季度應(yīng)繳納的營業(yè)稅、城市維護(hù)建設(shè)稅和教育費(fèi)附加,、地方教育附加,。

(2)計(jì)算公司2014年第一季度共計(jì)應(yīng)預(yù)繳的企業(yè)所得稅。

(3)簡要回答總分公司企業(yè)所得稅的征收管理辦法,。

(4)回答分支機(jī)構(gòu)分?jǐn)偙壤挠?jì)算公式,。

(5)計(jì)算投資分支機(jī)構(gòu)2014年第一季度的分?jǐn)偙壤?/P>

(6)計(jì)算投資分支機(jī)構(gòu)2014年第一季度預(yù)繳的企業(yè)所得稅。

(7)計(jì)算A省分支機(jī)構(gòu)2014年第一季度的分?jǐn)偙壤?/P>

(8)計(jì)算A省分支機(jī)構(gòu)2014年第一季度預(yù)繳的企業(yè)所得稅,。

(9)計(jì)算B省分支機(jī)構(gòu)2014年第一季度的分?jǐn)偙壤?/P>

(10)計(jì)算B省分支機(jī)構(gòu)2014年第一季度預(yù)繳的企業(yè)所得稅,。

(11)計(jì)算總機(jī)構(gòu)2014年第一季度預(yù)繳的企業(yè)所得稅。

(12)計(jì)算總機(jī)構(gòu)2014年第一季度預(yù)繳中央國庫的企業(yè)所得稅,。

【答案及東奧會計(jì)在線獨(dú)家解析】

(1)2014年第一季度應(yīng)繳納的營業(yè)稅,、城市維護(hù)建設(shè)稅和教育費(fèi)附加、地方教育附加=36000×5%×(1+7%+3%+2%)=2016(萬元)

(2)2014年第一季度共計(jì)應(yīng)預(yù)繳的企業(yè)所得稅=(36000-25984-2016)×25%=8000×25%=2000(萬元)

(3)居民企業(yè)在中國境內(nèi)跨地區(qū)(指跨省,、自治區(qū),、直轄市和計(jì)劃單列市,下同)設(shè)立不具有法人資格的營業(yè)機(jī)構(gòu),、場所(以下稱分支機(jī)構(gòu))的,,該居民企業(yè)為匯總納稅企業(yè)(另有規(guī)定者除外)。企業(yè)實(shí)行“統(tǒng)一計(jì)算,、分級管理,、就地預(yù)繳、匯總清算,、財(cái)政調(diào)庫”的企業(yè)所得稅征收管理辦法,。

(4)總機(jī)構(gòu)應(yīng)按照上年度分支機(jī)構(gòu)的經(jīng)營收入,、職工薪酬和資產(chǎn)總額三個(gè)因素計(jì)算各分支機(jī)構(gòu)

應(yīng)分?jǐn)偹枚惪畹谋壤蛩氐臋?quán)重依次為0.35,、0.35,、0.30,計(jì)算公式如下:

某分支機(jī)構(gòu)分?jǐn)偙壤?0.35×(該分支機(jī)構(gòu)營業(yè)收入/各分支機(jī)構(gòu)營業(yè)收入之和)+0.35×(該分支機(jī)構(gòu)職工薪酬/各分支機(jī)構(gòu)職工薪酬之和)+0.30×(該分支機(jī)構(gòu)資產(chǎn)總額/各分支機(jī)構(gòu)資產(chǎn)總額之和)

(5)投資分支機(jī)構(gòu)2014年第一季度的分?jǐn)偙壤?0.35×(20000/116000)+0.35×(200/1340)+0.30×(11000/52000)=6.03%+5.22%+6.35%=17.60%

(6)投資分支機(jī)構(gòu)2014年第一季度預(yù)繳的企業(yè)所得稅=2000×50%×17.60%=176(萬元)

(7)A省分支機(jī)構(gòu)2014年第一季度的分?jǐn)偙壤?0.35×(40000/116000)+0.35×(500/1340)+0.30×(15000/52000)=12.07%+13.06%+8.65%=33.78%

(8)A省分支機(jī)構(gòu)2014年第一季度預(yù)繳的企業(yè)所得稅=2000×50%×33.78%=337.8(萬元)

(9)B省分支機(jī)構(gòu)2014年第一季度的分?jǐn)偙壤?0.35×(56000/116000)+0.35×(640/1340)+0.30×(26000/52000)=16.90%+16.72%+15%=48.62%

(10)B省分支機(jī)構(gòu)2014年第一季度預(yù)繳的企業(yè)所得稅=2000×50%×48.61%=486.2(萬元)

(11)總機(jī)構(gòu)2014年第一季度就地預(yù)繳的企業(yè)所得稅=2000×50%=1000(萬元)

(12)總機(jī)構(gòu)2014年第一季度預(yù)繳中央國庫的企業(yè)所得稅=1000×50%=500(萬元),。

責(zé)任編輯:龍貓的樹洞

- 上一篇文章: 2012年注會《稅法》試題及答案解析(完整修訂版)

- 下一篇文章: 沒有了

東奧首頁

東奧首頁

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號