四,、綜合題

(本題型共2小題,,第1小題19分,,第2小題18分,,共37分,。要求列出計算步驟,,除非有特殊要求,,每步驟運算得數(shù)精確到小數(shù)點后兩位,,百分數(shù)、概率和現(xiàn)值系數(shù)精確到萬分之一,。在答題卷上解答,,答案寫在試題卷上無效。)

1.G公司是一家生產(chǎn)企業(yè),2009年度的資產(chǎn)負債表和利潤表如下所示:

資產(chǎn)負債表

編制單位:G公司 2009年12月31日 單位:萬元

|

資產(chǎn) |

金額 |

負債和股東權(quán)益 |

金額 |

|

貨幣資金 |

95 |

短期借款 |

300 |

|

交易性金融資產(chǎn) |

5 |

應(yīng)付賬款 |

535 |

|

應(yīng)收賬款 |

400 |

應(yīng)付職工薪酬 |

25 |

|

存貨 |

450 |

應(yīng)付利息 |

15 |

|

其他流動資產(chǎn) |

50 |

流動負債合計 |

875 |

|

流動資產(chǎn)合計 |

1 000 |

長期借款 |

600 |

|

可供出售金融資產(chǎn) |

10 |

長期應(yīng)付款 |

425 |

|

固定資產(chǎn) |

1 900 |

非流動負債合計 |

1 025 |

|

其他非流動資產(chǎn) |

90 |

負債合計 |

1 900 |

|

非流動資產(chǎn)合計 |

2 000 |

股本 |

500 |

|

|

|

未分配利潤 |

600 |

|

|

|

股東權(quán)益合計 |

1 100 |

|

資產(chǎn)總計 |

3 000 |

負債和股東權(quán)益總計 |

3 000 |

利潤表

編制單位:G公司 2009年 單位:萬元

|

項目 |

金額 |

|

一,、營業(yè)收入 |

4 500 |

|

減:營業(yè)成本 |

2 250 |

|

銷售及管理費用 |

1 800 |

|

財務(wù)費用 |

72 |

|

資產(chǎn)減值損失 |

12 |

|

加:公允價值變動收益 |

-5 |

|

二,、營業(yè)利潤 |

361 |

|

加:營業(yè)外收入 |

8 |

|

減:營業(yè)外支出 |

6 |

|

三、利潤總額 |

363 |

|

減:所得稅費用(稅率25%) |

90.75 |

|

四,、凈利潤 |

272.25 |

G公司沒有優(yōu)先股,,目前發(fā)行在外的普通股為500萬股,2010年初的每股價格為20元,。公司的貨幣資金全部是經(jīng)營活動必需的資金,,長期應(yīng)付款是經(jīng)營活動引起的長期應(yīng)付款;利潤表中的資產(chǎn)減值損失是經(jīng)營資產(chǎn)減值帶來的損失,公允價值變動收益屬于交易性金融資產(chǎn)公允價值變動產(chǎn)生的收益,。

G公司管理層擬用改進的財務(wù)分析體系評價公司的財務(wù)狀況和經(jīng)營成果,,并收集了以下財務(wù)比率的行業(yè)平均數(shù)據(jù):

|

財務(wù)比率 |

行業(yè)平均數(shù)據(jù) |

|

凈經(jīng)營資產(chǎn)凈利率 |

16.60% |

|

稅后利息率 |

6.30% |

|

經(jīng)營差異率 |

10.30% |

|

凈財務(wù)杠桿 |

0.5236 |

|

杠桿貢獻率 |

5.39% |

|

權(quán)益凈利率 |

21.99% |

為進行2010年度財務(wù)預(yù)測,G公司對2009年財務(wù)報表進行了修正,,并將修正后結(jié)果作為基期數(shù)據(jù),,具體內(nèi)容如下:

單位:萬元

|

年份 |

2009年(修正后基期數(shù)據(jù)) |

|

利潤表項目(年度): |

|

|

營業(yè)收入 |

4 500 |

|

稅后經(jīng)營凈利潤 |

337.5 |

|

減:稅后利息費用 |

54 |

|

凈利潤合計 |

283.5 |

|

資產(chǎn)負債表項目(年末): |

|

|

凈經(jīng)營性營運資本 |

435 |

|

凈經(jīng)營性長期資產(chǎn) |

1 565 |

|

凈經(jīng)營資產(chǎn)合計 |

2 000 |

|

凈負債 |

900 |

|

股本 |

500 |

|

未分配利潤 |

600 |

|

股東權(quán)益合計 |

1 100 |

G公司2010年的預(yù)計銷售增長率為8%,凈經(jīng)營性營運資本,、凈經(jīng)營性長期資產(chǎn),、稅后經(jīng)營凈利潤占銷售收入的百分比與2009年修正后的基期數(shù)據(jù)相同。公司采用剩余股利分配政策,,以修正后基期的資本結(jié)構(gòu)(凈負債/凈經(jīng)營資產(chǎn))作為2010年的目標(biāo)資本結(jié)構(gòu),。公司2010年不打算增發(fā)新股,稅前借款利率預(yù)計為8%,,假定公司年末凈負債代表全年凈負債水平,,利息費用根據(jù)年末凈負債和預(yù)計貸款利率計算。G公司適用的所得稅稅率為25%,。加權(quán)平均資本成本為10%,。

要求:

(1)計算G公司2009年度的凈經(jīng)營資產(chǎn)、凈負債,、稅后經(jīng)營凈利潤和金融損益,。

(2)計算G公司2009年度的凈經(jīng)營資產(chǎn)凈利率、稅后利息率,、經(jīng)營差異率,、凈財務(wù)杠桿、杠桿貢獻率和權(quán)益凈利率,,分析其權(quán)益凈利率高于或低于行業(yè)平均水平的原因,。

(3)預(yù)計G公司2010年度的實體現(xiàn)金流量、債務(wù)現(xiàn)金流量和股權(quán)現(xiàn)金流量,。

(4)如果G公司2010年及以后年度每年的現(xiàn)金流量保持8%的穩(wěn)定增長,,計算其每股股權(quán)價值,,并判斷2010年年初的股價被高估還是被低估。

【東奧會計在線答案】

(1)經(jīng)營性流動資產(chǎn)=貨幣資金+應(yīng)收賬款+存貨+其他流動資產(chǎn)=95+400+450+50=995(萬元)

經(jīng)營性流動負債=應(yīng)付賬款+應(yīng)付職工薪酬=535+25=560(萬元)

凈經(jīng)營性營運資本=經(jīng)營性流動資產(chǎn)-經(jīng)營性流動負債=995-560=435(萬元)

經(jīng)營性長期資產(chǎn)=固定資產(chǎn)+其他非流動資產(chǎn)=1900+90=1990(萬元)

經(jīng)營性長期負債=長期應(yīng)付款=425(萬元)

凈經(jīng)營性長期資產(chǎn)=經(jīng)營性長期資產(chǎn)-經(jīng)營性長期負債=1990-425=1565(萬元)

凈經(jīng)營資產(chǎn)=凈經(jīng)營性營運資本+凈經(jīng)營性長期資產(chǎn)=435+1565=2000(萬元)

金融負債=短期借款+應(yīng)付利息+長期借款=300+15+600=915(萬元)

金融資產(chǎn)=交易性金融資產(chǎn)+可供出售金融資產(chǎn)=5+10=15(萬元)

凈負債=金融負債-金融資產(chǎn)=915-15=900(萬元)

稅后經(jīng)營凈利潤=(營業(yè)收入-營業(yè)成本-銷售及管理費用-資產(chǎn)減值損失+營業(yè)外收入-營業(yè)外支出)×(1-所得稅稅率)=(4500-2250-1800-12+8-6)×(1-25%)=440×75%=330(萬元)

金融損益=(-72-5)×(1-25%)=-57.75(萬元)

(2)

|

主要財務(wù)比率 |

G公司 |

同行業(yè)平均水平 |

|

凈經(jīng)營資產(chǎn)凈利率 |

16.50% |

16.60% |

|

稅后利息率 |

6.42% |

6.30% |

|

經(jīng)營差異率 |

10.08% |

10.30% |

|

凈財務(wù)杠桿 |

0.8182 |

0.5236 |

|

杠桿貢獻率 |

8.25% |

5.39% |

|

權(quán)益凈利率 |

24.75% |

21.99% |

凈經(jīng)營資產(chǎn)凈利率=稅后經(jīng)營凈利潤/凈經(jīng)營資產(chǎn)=330/2000=16.50%

稅后利息率=稅后利息費用/凈負債=57.75/900=6.42%

經(jīng)營差異率=凈經(jīng)營資產(chǎn)凈利率-稅后利息率=16.5%-6.42%=10.08%

凈財務(wù)杠桿=凈負債/股東權(quán)益=900/1100=0.8182(或0.82)

杠桿貢獻率=經(jīng)營差異率×凈財務(wù)杠桿=10.08%×0.8182=8.25%

權(quán)益凈利率=凈經(jīng)營資產(chǎn)凈利率+杠桿貢獻率=16.5%+8.25%=24.75%

G公司的權(quán)益凈利率高于同行業(yè)平均水平,其主要原因是G公司的杠桿貢獻率較高,而杠桿貢獻率較高的主要原因是凈財務(wù)杠桿較高,。

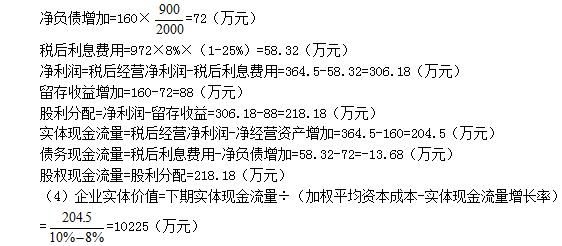

(3)2010年稅后經(jīng)營凈利潤=337.5×(1+8%)=364.5(萬元)

凈經(jīng)營資產(chǎn)增加=2000×8%=160(萬元)

企業(yè)股權(quán)價值=企業(yè)實體價值-凈債務(wù)價值=10225-900=9325(萬元)

每股股權(quán)價值=9325/500=18.65(元)

由于2010年年初的股價大于每股股權(quán)價值,2010年初的股價被高估了,。

2.H公司是一個高成長的公司,目前每股價格為20元,,每股股利為1元,,股利預(yù)期增長率為6%。

公司現(xiàn)在急需籌集資金5000萬元,,有以下三個備選方案:

方案1:按照目前市價增發(fā)股票200萬股,。

方案2:平價發(fā)行10年期的長期債券。目前新發(fā)行的10年期政府債券的到期收益率為3.6%,。H公司的信用級別為AAA級,,目前上市交易的AAA級公司債券有3種。這3種公司債券及與其到期日接近的政府債券的到期收益率如下表所示:

|

債券發(fā)行公司 |

上市債券到期日 |

上市債券到期收益率 |

政府債券到期日 |

政府債券 到期收益率 |

|

甲 |

2013年7月1日 |

6.5% |

2013年6月30日 |

3.4% |

|

乙 |

2014年9月1日 |

6.25% |

2014年8月1日 |

3.O5% |

|

丙 |

2016年6月1日 |

7.5% |

2016年7月1日 |

3.6% |

方案3:發(fā)行10年期的可轉(zhuǎn)換債券,,債券面值為每份1000元,,票面利率為5%,每年年末付息一次,,轉(zhuǎn)換價格為25元;不可贖回期為5年,,5年后可轉(zhuǎn)換債券的贖回價格為1050元,,此后每年遞減10元,。假設(shè)等風(fēng)險普通債券的市場利率為7%。

要求:

(1)計算按方案1發(fā)行股票的資本成本,。

(2)計算按議案發(fā)行債券的稅前資本成本,。

(3)根據(jù)方案3,計算第5年末可轉(zhuǎn)換債券的底線價值,,并計算按方案3發(fā)行可轉(zhuǎn)換債券的稅前資本成本,。

(4)判斷方案3是否可行并解釋原因。如方案3不可行,,請?zhí)岢鋈N可行的具體修改建議(例如:票面利率至少提高到多少,,方案才是可行的。修改發(fā)行方案時,,債券的面值,、期限、付息方式均不能改變,,不可贖回期的改變以年為最小單位,,贖回價格的確定方式不變)。

【東奧會計在線答案】

(1)股票資本成本=[1×(1+6%)]/20+6%=11.3%

(2)債券風(fēng)險補償率=[(6.5%-3.4%)+(6.25%-3.05%)+(7.5%-3.6%)]/3=3.4%

債券的稅前資本成本=3.6%+3.4%=7%

(3)第5年末可轉(zhuǎn)換債券價值=未來各期利息現(xiàn)值+到期本金現(xiàn)值

=50×(P/A,7%,,5)+1000×(P/F,,7%,5)=50×4.1002+1000×0.7130=205.01+713=918.01(元)

轉(zhuǎn)換比率=1000÷25=40

第5年末預(yù)計股價=20×(P/F,,6%,,5)=26.76(元)

第5年末轉(zhuǎn)換價值=股價×轉(zhuǎn)換比率=26.76×40=1070.4(元)

第5年末底線價值是轉(zhuǎn)換價值與債券價值兩者中較高者,為1070.4元,。

由于轉(zhuǎn)換價值高于贖回價格,,投資者會選擇轉(zhuǎn)換為普通股。

設(shè)可轉(zhuǎn)換債券的稅前資本成本為K

1000=50×(P/A,,K,,5)+1070.4×(P/F,K,,5)

當(dāng)K=6%時,,50×(P/A,6%,,5)+1070.4×(P/F,,6%,5)

=50×4.2124+1070.4×0.7473

=210.62+799.91=1010.53(元)

當(dāng)K=7%時,,50×(P/A,,7%,5)+1070.4×(P/F,,7%,,5)

=50×4.1002+1070.4×0.7130

=205.01+763.20=968.21(元)

利用內(nèi)插法,解得可轉(zhuǎn)換債券的稅前資本成本K=6.25%

(4)由于可轉(zhuǎn)換債券的稅前資本成本低于等風(fēng)險普通債券的市場利率,,對投資人沒有吸引力,,方案3不可行。

修改建議①:提高債券票面利率至i

1000=1000×i×(P/A,,7%,,5)+1070.4×(P/F,7%,,5)

1000=1000×i×4.1002+1070.4×0.7130

i=5.78%

票面利率至少提高到5.78%,,方案才可行。

修改建議②:降低轉(zhuǎn)換價格P(或提高轉(zhuǎn)換比率)

![]()

1000=50×4.1002+26760×0.7130÷P

P=24,,轉(zhuǎn)換比例=1000/24=41.67

轉(zhuǎn)換價格至少降低到24元,,方案才可行。(或者轉(zhuǎn)換比例至少提高到41.67,,方案才可行)

修改建議③:延長不可贖回期到第T年

當(dāng)T=6時,,第6年末預(yù)計股價=20×(F/P,,6%,6)=20×1.4185=28.37(元)

第6年末轉(zhuǎn)換價值=股價×轉(zhuǎn)換比率=28.37×40=1134.8(元)

50×(P/A,,7%,,6)+1134.8× (P/F,7%,,6)

=50×4.7665+1134.8×0.6663=238.33+756.12=994.45(元)

當(dāng)T=7時,,第7年末預(yù)計股價=20×(F/P,6%,,7)=20×1.5036=30.07(元)

第7年末轉(zhuǎn)換價值=股價×轉(zhuǎn)換比率=30.07×40=1202.8(元)

50×(P/A,,7%,7)+1202.8×(P/F,,7%,,7)

=50×5.3893+1202.8×0.6227=269.47+748.98=1018.45(元)

不可贖回期至少延長到7年,方案才可行,。

責(zé)任編輯:龍貓的樹洞

- 上一篇文章: 2011注會《財務(wù)成本管理》試題及答案解析(完整修訂版)

- 下一篇文章: 沒有了

東奧首頁

東奧首頁

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號