利息,、股息,、紅利所得應(yīng)納稅額的計算_25年注會稅法學(xué)習(xí)要點

在注會稅法科目中,,該知識點主要涉及個人從存款、債券,、股票等金融資產(chǎn)中獲得的利息、股息和紅利收入,,以及如何根據(jù)稅法規(guī)定計算應(yīng)繳納的個人所得稅,。這一知識點在考試中具有重要意義,因為它直接關(guān)系到個人所得稅的核算與申報,,是稅務(wù)工作中常見的業(yè)務(wù)類型之一,,也是考試中容易出現(xiàn)得分點的部分。

![]() 《稅法》各章學(xué)習(xí)要點匯總> | 備考資料注冊免費領(lǐng)取>

《稅法》各章學(xué)習(xí)要點匯總> | 備考資料注冊免費領(lǐng)取>

【所屬章節(jié)】

第五章:個人所得稅法

第四節(jié):應(yīng)納稅額的計算與稅額計算中特殊問題的處理

【知 識 點】

利息、股息,、紅利所得應(yīng)納稅額的計算

Part4 分類所得的稅額計算及其他政策

考點3:利息,、股息、紅利所得應(yīng)納稅額的計算

【一般規(guī)定】

1.應(yīng)納稅所得額的計算

利息,、股息,、紅利所得的基本規(guī)定是按收入全額計稅,不得扣除任何費用,。但根據(jù)個人從境內(nèi)公開發(fā)行和轉(zhuǎn)讓市場取得的上市公司股票的持股期限不同,,有如下特殊規(guī)定:

(1)持股期限超過1年的,股息紅利所得暫免征收個人所得稅,。

(2)持股期限在1個月以內(nèi)(含1個月)的,,其股息紅利所得全額計入應(yīng)納稅所得額。

(3)持股期限在1個月以上至1年(含1年)的,,暫減按50%計入應(yīng)納稅所得額,。

全國中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)(新三板)掛牌公司股息紅利差別化個人所得稅政策也按此政策執(zhí)行。

解釋

上市(掛牌)公司派發(fā)股息紅利時,對截至股權(quán)登記日個人持股1年以內(nèi)(含1年)且尚未轉(zhuǎn)讓的,,上市(掛牌)公司暫不扣繳個人所得稅,;待個人轉(zhuǎn)讓股票時,證券登記結(jié)算公司根據(jù)其持股期限計算應(yīng)納稅額,,由證券公司等股票托管機(jī)構(gòu)從個人資金賬戶中扣收并劃付證券登記結(jié)算公司,,證券登記結(jié)算公司應(yīng)于次月5個工作日內(nèi)劃付掛牌公司,上市(掛牌)公司在收到稅款當(dāng)月的法定申報期內(nèi)向主管稅務(wù)機(jī)關(guān)申報繳納,,并應(yīng)辦理全員全額扣繳申報,。(新增)

2.關(guān)于“次”的規(guī)定

以支付利息、股息,、紅利時取得的收入為一次,。

3.適用稅率

利息、股息,、紅利所得適用20%的比例稅率,。

4.應(yīng)納稅額計算公式

應(yīng)納稅額=應(yīng)納稅所得額×適用稅率=每次收入額×20%

5.其他規(guī)定

一般情況下,個人股東獲得轉(zhuǎn)增的股本,,應(yīng)按照“利息,、股息,、紅利所得”項目,,適用20%稅率征收個人所得稅。

【關(guān)于企業(yè)轉(zhuǎn)增股本個人所得稅規(guī)定】(教材P316):

自2016年1月1日起,,全國范圍內(nèi)的中小高新技術(shù)企業(yè)以未分配利潤,、盈余公積、資本公積向個人股東轉(zhuǎn)增股本時,,個人股東一次繳納個人所得稅確有困難的,,可根據(jù)實際情況自行制定分期繳稅計劃,在不超過5個公歷年度內(nèi)(含)分期繳納,,并將有關(guān)資料報主管稅務(wù)機(jī)關(guān)備案,。

本政策執(zhí)行范圍僅限于非上市的中小高新技術(shù)企業(yè)或未在全國中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)(新三板)掛牌的中小高新技術(shù)企業(yè)。上市中小高新技術(shù)企業(yè)或在全國中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)掛牌的中小高新技術(shù)企業(yè)向個人股東轉(zhuǎn)增股本(不含以股票發(fā)行溢價形成的資本公積轉(zhuǎn)增股本),,股東應(yīng)納的個人所得稅,,不執(zhí)行此項政策,繼續(xù)按照現(xiàn)行有關(guān)股息紅利差別化個人所得稅政策執(zhí)行,。

分期納稅的政策是為了照顧納稅人缺乏現(xiàn)金收入的狀況,。如果股東轉(zhuǎn)讓股權(quán)并取得現(xiàn)金收入的,該現(xiàn)金收入應(yīng)優(yōu)先用于繳納尚未繳清的稅款,。在股東轉(zhuǎn)讓該部分股權(quán)之前,,企業(yè)依法宣告破產(chǎn),股東進(jìn)行相關(guān)權(quán)益處置后沒有取得收益或收益小于初始投資額的,主管稅務(wù)機(jī)關(guān)對其尚未繳納的個人所得稅可不予追征,。

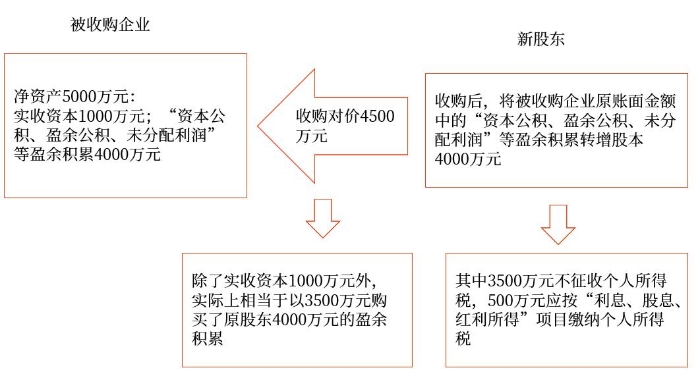

【個人投資者收購企業(yè)股權(quán)后將原盈余積累轉(zhuǎn)增股本征收個人所得稅的規(guī)定】(教材P316):

一名或多名個人投資者以股權(quán)收購方式取得被收購企業(yè)100%股權(quán),,股權(quán)收購前,被收購企業(yè)原賬面金額中的“資本公積,、盈余公積,、未分配利潤”等盈余積累未轉(zhuǎn)增股本,而在股權(quán)交易時將其一并計入股權(quán)轉(zhuǎn)讓價格并履行了所得稅納稅義務(wù),。股權(quán)收購后,,企業(yè)將原賬面金額中的盈余積累向個人投資者(新股東,下同)轉(zhuǎn)增股本,,有關(guān)個人所得稅問題區(qū)分以下情形處理:

(1)新股東以不低于凈資產(chǎn)價格收購股權(quán)的,,企業(yè)原盈余積累已全部計入股權(quán)交易價格,新股東取得盈余積累轉(zhuǎn)增股本的部分,,不征收個人所得稅,。

(2)新股東以低于凈資產(chǎn)價格收購股權(quán)的,企業(yè)原盈余積累中,,對于股權(quán)收購價格減去原股本的差額部分已經(jīng)計入股權(quán)交易價格,,新股東取得盈余積累轉(zhuǎn)增股本的部分,不征收個人所得稅,;對于股權(quán)收購價格低于原所有者權(quán)益的差額部分未計入股權(quán)交易價格,,新股東取得盈余積累轉(zhuǎn)增股本的部分,應(yīng)按照“利息,、股息,、紅利所得”項目征收個人所得稅。

新股東以低于凈資產(chǎn)價格收購企業(yè)股權(quán)后轉(zhuǎn)增股本,,應(yīng)按照下列順序進(jìn)行,,即先轉(zhuǎn)增應(yīng)稅的盈余積累部分,然后再轉(zhuǎn)增免稅的盈余積累部分,。

解釋

轉(zhuǎn)增股本的企業(yè)原賬面金額中的盈余積累是由原股東創(chuàng)造并擁有,,原股東在轉(zhuǎn)讓股權(quán)過程中沒有事先轉(zhuǎn)增股本,而是將其一并計入了股權(quán)交易價格中,,新自然人股東為此已經(jīng)支付了對價,,如對此次轉(zhuǎn)增股本征稅則存在重復(fù)征稅問題,有違稅收公平原則,。此外,,為支持企業(yè)正常重組行為,考慮到企業(yè)股權(quán)轉(zhuǎn)讓過程中,,盈余積累與股權(quán)轉(zhuǎn)讓所得存在相互轉(zhuǎn)化的可能性,,稅收政策方面,對于原股東轉(zhuǎn)讓股權(quán)前事先利潤分配與新股東事后利潤分配應(yīng)盡量保證稅負(fù)平衡,不應(yīng)由于原股東事先利潤分配與新股東事后利潤分配而產(chǎn)生較大稅負(fù)差異,。

舉例

甲企業(yè)原賬面資產(chǎn)總額8000萬元,,負(fù)債3000萬元,所有者權(quán)益5000萬元,,其中:實收資本(股本)1000萬元,,資本公積、盈余公積,、未分配利潤等盈余積累合計4000萬元,。假定多名自然人投資者(新股東)向甲企業(yè)原股東購買該企業(yè)100%股權(quán),股權(quán)收購價4500萬元,,新股東收購企業(yè)后,,甲企業(yè)將資本公積、盈余公積,、未分配利潤等盈余積累4000萬元向新股東轉(zhuǎn)增實收資本,。

在新股東4500萬元股權(quán)收購價格中,除了實收資本1000萬元外,,實際上相當(dāng)于以3500萬元購買了原股東4000萬元的盈余積累,,即4000萬元盈余積累中,有3500萬元計入了股權(quán)交易價格,,剩余500萬元未計入股權(quán)交易價格,。甲企業(yè)向新股東轉(zhuǎn)增實收資本時,其中所轉(zhuǎn)增的3500萬元不征收個人所得稅,,所轉(zhuǎn)增的500萬元應(yīng)按“利息,、股息,、紅利所得”項目繳納個人所得稅,。

歸納

利息、股息,、紅利所得的征免規(guī)定:

征免 | 具體情況 |

應(yīng)征 | (1)個人擁有債權(quán),、股權(quán)而取得的利息、股息,、紅利所得 (2)個人獨資企業(yè),、合伙企業(yè)以外的其他企業(yè)用企業(yè)資金為其個人投資者、家庭成員及其相關(guān)人員支付與企業(yè)生產(chǎn)經(jīng)營無關(guān)的消費性支出及購買汽車,、住房等財產(chǎn)性支出 (3)個人取得量化資產(chǎn)的分紅(以股份形式取得企業(yè)量化資產(chǎn)參與企業(yè)分配而獲得的股息,、紅利) |

不征 | 100%收購股權(quán),在股權(quán)交易時將“資本公積,、盈余公積,、未分配利潤”等盈余積累一并計入股權(quán)轉(zhuǎn)讓價格,并繳納了所得稅,支付對價的新股東對已支付對價取得的盈余積累轉(zhuǎn)增資本(股本) |

免征 | (1)個人取得國債利息,、國家發(fā)行的金融債券利息,、儲蓄存款利息 (2)外籍個人從外商投資企業(yè)取得的股息、紅利所得 |

減征 | 個人投資者持有2019—2027年發(fā)行的鐵路債券取得的利息收入,,減按50%計入應(yīng)納稅所得額 |

● ● ●

以上就是注會考試《稅法》科目知識點“利息,、股息、紅利所得應(yīng)納稅額的計算”相關(guān)內(nèi)容,,以下為稅法科目的章節(jié)習(xí)題,,學(xué)練結(jié)合,快來打卡吧,!

注:以上內(nèi)容選自劉穎老師注會《稅法》科目基礎(chǔ)班授課講義

(本文是東奧會計在線原創(chuàng)文章,,轉(zhuǎn)載請注明來自東奧會計在線)

注冊會計師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟(jì)法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導(dǎo)課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號