納稅人轉(zhuǎn)讓不動(dòng)產(chǎn)增值稅征收管理暫行辦法_25注會(huì)《稅法》搶先學(xué)

在學(xué)習(xí)注冊(cè)會(huì)計(jì)師《稅法》關(guān)于特定應(yīng)稅行為的增值稅計(jì)證方法時(shí),,東奧劉穎老師提前給同學(xué)們總結(jié)一處注意事項(xiàng):

目前在使用增值稅預(yù)征率時(shí),在現(xiàn)有的非房企轉(zhuǎn)讓不動(dòng)產(chǎn)政策中,,無論一般計(jì)稅方法還是簡(jiǎn)易計(jì)稅方法,,按照規(guī)定的比率(目前使用的是5%)進(jìn)行價(jià)稅分離。即:預(yù)繳增值稅的不動(dòng)產(chǎn)轉(zhuǎn)讓項(xiàng)目適用固定5%的比率預(yù)繳增值稅,。但建筑服務(wù),、不動(dòng)產(chǎn)租賃預(yù)征增值稅時(shí),用稅率(一般計(jì)稅方法),、征收率(簡(jiǎn)易計(jì)稅方法)做價(jià)稅分離,。

納稅人轉(zhuǎn)讓不動(dòng)產(chǎn)增值稅征收管理暫行辦法

納稅人轉(zhuǎn)讓其取得的不動(dòng)產(chǎn),包括以直接購(gòu)買,、接受捐贈(zèng),、接受投資入股、自建以及抵債等各種形式取得的不動(dòng)產(chǎn),。

提示:

1.房地產(chǎn)開發(fā)企業(yè)銷售自行開發(fā)的房地產(chǎn)項(xiàng)目不在本政策范圍內(nèi),;

2.不動(dòng)產(chǎn)“取得”的途徑是多樣化的——“外來”與“自建”;

3.銷售不動(dòng)產(chǎn)稅率為9%,;簡(jiǎn)易計(jì)稅征收率為5%,;預(yù)征率為5%。

1.一般納稅人轉(zhuǎn)讓不動(dòng)產(chǎn)的計(jì)稅

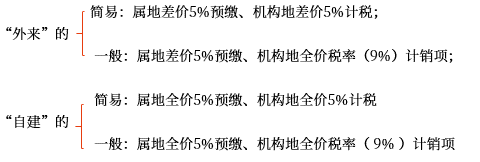

一般納稅人轉(zhuǎn)讓其“營(yíng)改增”前(2016年4月30日前)取得的不動(dòng)產(chǎn),,可以選擇適用簡(jiǎn)易計(jì)稅方法計(jì)稅,;也可以選擇適用一般計(jì)稅方法計(jì)稅。計(jì)稅規(guī)則歸納為:

一般納稅人轉(zhuǎn)讓其“營(yíng)改增”后(2016年5月1日后)取得的不動(dòng)產(chǎn)的,,適用一般計(jì)稅方法計(jì)稅,。

“外來”的:不動(dòng)產(chǎn)屬地差價(jià)預(yù)征率(5%)預(yù)繳、機(jī)構(gòu)地全價(jià)稅率(9%)計(jì)銷項(xiàng),。

“自建”的:不動(dòng)產(chǎn)屬地全價(jià)預(yù)征率(5%)預(yù)繳,、機(jī)構(gòu)地全價(jià)稅率( 9%)計(jì)銷項(xiàng),。

特別提示:

上述全價(jià)、差價(jià)均為不含增值稅的金額,。

“外來”的不動(dòng)產(chǎn):簡(jiǎn)易計(jì)稅的預(yù)繳,、計(jì)稅都用差價(jià);一般計(jì)稅預(yù)繳用差價(jià),,計(jì)稅用全價(jià)。

“自建”的不動(dòng)產(chǎn):預(yù)繳和計(jì)稅都用全價(jià),。

來源 | 取得時(shí)間 | 預(yù)繳與計(jì)稅 |

直接購(gòu)買,、接受捐贈(zèng)、接受投資入股以及抵債(外來的) | 2016年4月30日前 | 選擇適用簡(jiǎn)易計(jì)稅方法計(jì)稅的:(差價(jià)5%預(yù)繳,;差價(jià)5%計(jì)稅) ①按5%的征收率向不動(dòng)產(chǎn)所在地主管稅務(wù)機(jī)關(guān)預(yù)繳稅款 預(yù)繳稅額=(取得的全部?jī)r(jià)款和價(jià)外費(fèi)用-不動(dòng)產(chǎn)購(gòu)置原價(jià)或者取得不動(dòng)產(chǎn)時(shí)的作價(jià))÷(1+5%)×5% ②按5%的征收率向機(jī)構(gòu)所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅 應(yīng)納稅額=(取得的全部?jī)r(jià)款和價(jià)外費(fèi)用-不動(dòng)產(chǎn)購(gòu)置原價(jià)或者取得不動(dòng)產(chǎn)時(shí)的作價(jià))÷(1+5%)×5%-預(yù)繳稅額 |

選擇適用或應(yīng)該適用一般計(jì)稅方法計(jì)稅的:(差價(jià)5%預(yù)繳,;全價(jià)9%計(jì)銷項(xiàng)) ①按5%的預(yù)征率向不動(dòng)產(chǎn)所在地主管稅務(wù)機(jī)關(guān)預(yù)繳稅款 預(yù)繳稅額=(取得的全部?jī)r(jià)款和價(jià)外費(fèi)用-不動(dòng)產(chǎn)購(gòu)置原價(jià)或者取得不動(dòng)產(chǎn)時(shí)的作價(jià))÷(1+5%)×5% ②按9%的稅率向機(jī)構(gòu)所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅 應(yīng)納稅額=取得的全部?jī)r(jià)款和價(jià)外費(fèi)用÷(1+9%)×9%-進(jìn)項(xiàng)稅額-預(yù)繳稅額 | ||

2016年5月1日后 | ||

自建 | 2016年4月30日前 | 選擇適用簡(jiǎn)易計(jì)稅方法計(jì)稅的:(全價(jià)5%預(yù)繳;全價(jià)5%計(jì)稅) ①按5%的征收率向不動(dòng)產(chǎn)所在地主管稅務(wù)機(jī)關(guān)預(yù)繳稅款 預(yù)繳稅額=取得的全部?jī)r(jià)款和價(jià)外費(fèi)用÷(1+5%)×5% ②按5%的征收率向機(jī)構(gòu)所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅 應(yīng)納稅額=取得的全部?jī)r(jià)款和價(jià)外費(fèi)用÷(1+5%)×5%-預(yù)繳稅額 |

選擇適用或應(yīng)該適用一般計(jì)稅方法計(jì)稅的:(全價(jià)5%預(yù)繳,;全價(jià)9%計(jì)銷項(xiàng)) ①按5%的預(yù)征率向不動(dòng)產(chǎn)所在地主管稅務(wù)機(jī)關(guān)預(yù)繳稅款 預(yù)繳稅額=取得的全部?jī)r(jià)款和價(jià)外費(fèi)用÷(1+5%)×5% ②按9%的稅率向機(jī)構(gòu)所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅 應(yīng)納稅額=取得的全部?jī)r(jià)款和價(jià)外費(fèi)用÷(1+9%)×9%-進(jìn)項(xiàng)稅額-預(yù)繳稅額 | ||

2016年5月1日后 |

2.小規(guī)模納稅人轉(zhuǎn)讓其取得的不動(dòng)產(chǎn)(除個(gè)人轉(zhuǎn)讓住房),,適用簡(jiǎn)易計(jì)稅方法計(jì)稅,計(jì)稅規(guī)則歸納:

來源 | 預(yù)繳與計(jì)稅 | 納稅地點(diǎn) |

直接購(gòu)買,、接受捐贈(zèng),、接受投資入股以及抵債(差價(jià)5%預(yù)繳;差價(jià)5%計(jì)稅) | 預(yù)繳稅額=(取得的全部?jī)r(jià)款和價(jià)外費(fèi)用-不動(dòng)產(chǎn)購(gòu)置原價(jià)或者取得不動(dòng)產(chǎn)時(shí)的作價(jià))÷(1+5%)×5% 應(yīng)納稅額=(取得的全部?jī)r(jià)款和價(jià)外費(fèi)用-不動(dòng)產(chǎn)購(gòu)置原價(jià)或者取得不動(dòng)產(chǎn)時(shí)的作價(jià))÷(1+5%)×5%-預(yù)繳稅額 | (1)除其他個(gè)人之外的小規(guī)模納稅人:向不動(dòng)產(chǎn)所在地主管稅務(wù)機(jī)關(guān)預(yù)繳稅款,;向機(jī)構(gòu)所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅 (2)其他個(gè)人(自然人):向不動(dòng)產(chǎn)所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅——不預(yù)繳 |

自建(全價(jià)5%預(yù)繳,;全價(jià)5%計(jì)稅) | 預(yù)繳稅額=取得的全部?jī)r(jià)款和價(jià)外費(fèi)用÷(1+5%)×5% 應(yīng)納稅額=取得的全部?jī)r(jià)款和價(jià)外費(fèi)用÷(1+5%)×5%-預(yù)繳稅額 |

3.個(gè)人轉(zhuǎn)讓其購(gòu)買的住房

(1)個(gè)人轉(zhuǎn)讓其購(gòu)買的住房,按照有關(guān)規(guī)定全額繳納增值稅的,,以取得的全部?jī)r(jià)款和價(jià)外費(fèi)用為銷售額,,按照5%的征收率計(jì)算應(yīng)納稅額。按照有關(guān)規(guī)定差額繳納增值稅的,,以取得的全部?jī)r(jià)款和價(jià)外費(fèi)用扣除購(gòu)買住房?jī)r(jià)款后的余額為銷售額,,按照5%的征收率計(jì)算應(yīng)納稅額。

鏈接:

個(gè)人銷售自建自用住房免征增值稅,。

(2)個(gè)體工商戶應(yīng)按照上述規(guī)定的計(jì)稅方法向住房所在地主管稅務(wù)機(jī)關(guān)預(yù)繳稅款,,向機(jī)構(gòu)所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅;其他個(gè)人應(yīng)按照上述規(guī)定的計(jì)稅方法向住房所在地主管稅務(wù)機(jī)關(guān)申報(bào)納稅,。

4.扣減價(jià)款的憑證要求

納稅人按規(guī)定從取得的全部?jī)r(jià)款和價(jià)外費(fèi)用中扣除不動(dòng)產(chǎn)購(gòu)置原價(jià)或者取得不動(dòng)產(chǎn)時(shí)的作價(jià)的,,應(yīng)當(dāng)取得符合法律、行政法規(guī)和國(guó)家稅務(wù)總局規(guī)定的合法有效憑證,。否則,,不得扣除。

上述憑證是指:

(1)稅務(wù)部門監(jiān)制的發(fā)票,。

(2)法院判決書,、裁定書,、調(diào)解書,以及仲裁裁決書,、公證債權(quán)文書,。

(3)國(guó)家稅務(wù)總局規(guī)定的其他憑證。

鏈接:

納稅人以契稅計(jì)稅金額進(jìn)行差額扣除的,,按照下列公式計(jì)算增值稅應(yīng)納稅額:

①2016年4月30日及以前繳納契稅的:

增值稅應(yīng)納稅額=[全部交易價(jià)格(含增值稅)-契稅計(jì)稅金額(含營(yíng)業(yè)稅)]÷(1+5%)×5%

②2016年5月1日及以后繳納契稅的:

增值稅應(yīng)納稅額=[全部交易價(jià)格(含增值稅)÷(1+5%)-契稅計(jì)稅金額(不含增值稅)]×5%

歸納:

(1)老項(xiàng)目先減除后分離,;新項(xiàng)目先分離后減除。

(2)在確定不動(dòng)產(chǎn)計(jì)稅金額時(shí)發(fā)票優(yōu)先,。

5.發(fā)票的開具

(1)小規(guī)模納稅人轉(zhuǎn)讓其取得的不動(dòng)產(chǎn),,不能自行開具增值稅發(fā)票的,可向不動(dòng)產(chǎn)所在地主管稅務(wù)機(jī)關(guān)申請(qǐng)代開,。

(2)納稅人向其他個(gè)人轉(zhuǎn)讓其取得的不動(dòng)產(chǎn),,不得開具或申請(qǐng)代開增值稅專用發(fā)票。

6.其他問題

納稅人轉(zhuǎn)讓其取得的不動(dòng)產(chǎn),,向不動(dòng)產(chǎn)所在地主管稅務(wù)機(jī)關(guān)預(yù)繳的增值稅稅款,,可以在當(dāng)期增值稅應(yīng)納稅額中抵減,抵減不完的,,結(jié)轉(zhuǎn)下期繼續(xù)抵減,。

納稅人以預(yù)繳稅款抵減應(yīng)納稅額,應(yīng)以完稅憑證作為合法有效憑證,。

知識(shí)點(diǎn)來源:第二章 增值稅法

以上內(nèi)容選自劉穎老師24年《稅法》基礎(chǔ)階段課程講義

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

注冊(cè)會(huì)計(jì)師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會(huì)計(jì) | 審計(jì) | 稅法 | 經(jīng)濟(jì)法 | 財(cái)管 | 戰(zhàn)略 | 考試經(jīng)驗(yàn) | 考試大綱 | 免費(fèi)答疑

-

輔導(dǎo)課程

專業(yè)階段招生方案 | 綜合階段招生方案 | 免費(fèi)試聽 | 注會(huì)名師 | 直播課 | 產(chǎn)品常見問題

-

考試題庫(kù)

-

互動(dòng)交流

-

東奧書店

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)