稅法原則_2021年注會(huì)《稅法》導(dǎo)學(xué)課堂

備考2021年注冊(cè)會(huì)計(jì)師,,掌握正確的學(xué)習(xí)方法是取勝的關(guān)鍵,!導(dǎo)學(xué)課堂將以思維導(dǎo)圖+考情分析的形式,在幫助考生迅速掌握重難點(diǎn)的同時(shí),,建立整體的知識(shí)架構(gòu),讓瑣碎的知識(shí)點(diǎn)系統(tǒng)化,。堅(jiān)持打卡學(xué)習(xí),,會(huì)讓自己越來(lái)越強(qiáng)大哦!

2021年基礎(chǔ)班已開(kāi)課丨近5年真題匯編丨通關(guān)學(xué)霸經(jīng)驗(yàn)

2021年基礎(chǔ)班已開(kāi)課丨近5年真題匯編丨通關(guān)學(xué)霸經(jīng)驗(yàn)

在線題庫(kù)丨資料專區(qū)丨0元好課丨學(xué)習(xí)計(jì)劃丨思維導(dǎo)圖

在線題庫(kù)丨資料專區(qū)丨0元好課丨學(xué)習(xí)計(jì)劃丨思維導(dǎo)圖

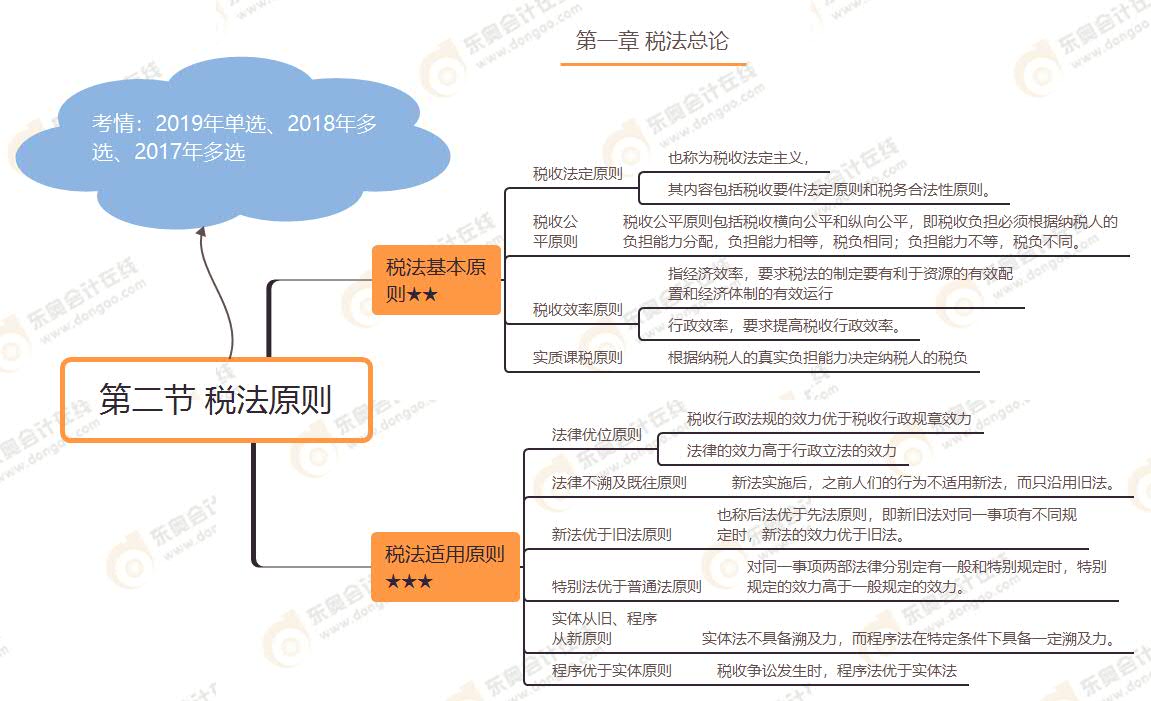

(右鍵保存圖片,,可放大后更清楚的查看思維導(dǎo)圖哦~)

一,、稅法基本原則

稅法基本原則是統(tǒng)領(lǐng)所有稅收規(guī)范的根本準(zhǔn)則,為包括稅收立法,、執(zhí)法,、司法在內(nèi)的一切稅收活動(dòng)所必須遵守。

稅收法定原則是稅法基本原則的核心,。(2014年,、2017年都考過(guò)此知識(shí)點(diǎn))

1.稅收法定原則

也稱為稅收法定主義,是指稅法主體的權(quán)利義務(wù)必須由法律加以規(guī)定,,稅法的各類構(gòu)成要素都必須且只能由法律予以明確,。稅收法定主義貫穿稅收立法和執(zhí)法的全部領(lǐng)域,其內(nèi)容包括稅收要件法定原則和稅務(wù)合法性原則,。

(1)稅收要件法定原則——立法角度

①國(guó)家對(duì)其開(kāi)征的任何稅種都必須由法律對(duì)其進(jìn)行專門(mén)確定才能實(shí)施;

②國(guó)家對(duì)任何稅種征稅要素的變動(dòng)都應(yīng)當(dāng)按相關(guān)法律的規(guī)定進(jìn)行;

③征稅的各個(gè)要素不僅應(yīng)當(dāng)由法律作出專門(mén)的規(guī)定,,這種規(guī)定還應(yīng)當(dāng)盡量明確。

(2)稅務(wù)合法性原則——執(zhí)法角度

①要求立法者在立法的過(guò)程中要對(duì)各個(gè)稅種征收的法定程序加以明確規(guī)定,,既可以使納稅得以程序化,,提高工作效率,節(jié)約社會(huì)成本,,又尊重并保護(hù)了稅收債務(wù)人的程序性權(quán)利,,促使其提高納稅的意識(shí);

②要求征稅機(jī)關(guān)及其工作人員在征稅過(guò)程中,必須按照稅收程序法和稅收實(shí)體法律的規(guī)定來(lái)行使自己的職權(quán),,履行自己的職責(zé),,充分尊重納稅人的各項(xiàng)權(quán)利。

2.稅收公平原則

一般認(rèn)為稅收公平原則包括稅收橫向公平和縱向公平,,即稅收負(fù)擔(dān)必須根據(jù)納稅人的負(fù)擔(dān)能力分配,,負(fù)擔(dān)能力相等,,稅負(fù)相同;負(fù)擔(dān)能力不等,稅負(fù)不同,。

稅收公平原則源于法律上的平等性原則,。強(qiáng)調(diào)“禁止不平等對(duì)待”的法理。

3.稅收效率原則

稅收效率原則包括兩個(gè)方面,,一是指經(jīng)濟(jì)效率,,二是指行政效率。前者要求稅法的制定要有利于資源的有效配置和經(jīng)濟(jì)體制的有效運(yùn)行,,后者要求提高稅收行政效率,。

4.實(shí)質(zhì)課稅原則

是指應(yīng)根據(jù)客觀事實(shí)確定是否符合課稅要件,并根據(jù)納稅人的真實(shí)負(fù)擔(dān)能力決定納稅人的稅負(fù),,而不能僅考慮相關(guān)外觀和形式,。

(注:由于21年新課暫未開(kāi)通,重點(diǎn)內(nèi)容精講以20年講義為主)

—— 以上重點(diǎn)內(nèi)容選自劉穎老師授課講義

更多《稅法》科目導(dǎo)學(xué)課堂知識(shí)點(diǎn),,戳我速看

更多《稅法》科目導(dǎo)學(xué)課堂知識(shí)點(diǎn),,戳我速看

2021年注冊(cè)會(huì)計(jì)師考試現(xiàn)已進(jìn)入預(yù)習(xí)階段,,自測(cè)習(xí)題不能少!為了幫助大家順利通關(guān),,東奧PC端題庫(kù)重磅來(lái)襲,,考生們可以通過(guò)題庫(kù)夯實(shí)基礎(chǔ)、不斷提升,,海量習(xí)題,,隨心練!

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

精選推薦

報(bào)考咨詢中心 資深財(cái)會(huì)老師為考生解決報(bào)名備考相關(guān)問(wèn)題 立即提問(wèn)

注冊(cè)會(huì)計(jì)師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會(huì)計(jì) | 審計(jì) | 稅法 | 經(jīng)濟(jì)法 | 財(cái)管 | 戰(zhàn)略 | 考試經(jīng)驗(yàn) | 考試大綱 | 免費(fèi)答疑

-

輔導(dǎo)課程

專業(yè)階段招生方案 | 綜合階段招生方案 | 免費(fèi)試聽(tīng) | 注會(huì)名師 | 直播課 | 產(chǎn)品常見(jiàn)問(wèn)題

-

考試題庫(kù)

-

互動(dòng)交流

-

東奧書(shū)店

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)