金融期權(quán)價值評估_2020年注會《財管》重要知識點

竹筍雖然柔嫩,,但它不怕重壓,,敢于奮斗,、敢于冒尖,。注冊會計師財管基礎(chǔ)階段知識點已更新,小編整理了考生需要掌握的重要知識點,,小伙伴們快來一起學習一下吧,!

【內(nèi)容導航】

金融期權(quán)價值評估

【所屬章節(jié)】

第七章 期權(quán)價值評估——第二節(jié) 金融期權(quán)價值評估

【知識點】金融期權(quán)價值評估

金融期權(quán)價值評估

一、金融期權(quán)價值的影響因素

(一)期權(quán)的內(nèi)在價值和時間溢價

期權(quán)價值=內(nèi)在價值+時間溢價

1.期權(quán)的內(nèi)在價值

(1)含義:期權(quán)的內(nèi)在價值,,是指期權(quán)立即執(zhí)行產(chǎn)生的經(jīng)濟價值,。

(2)影響因素:內(nèi)在價值的大小,取決于期權(quán)標的資產(chǎn)的現(xiàn)行市價與期權(quán)執(zhí)行價格的高低,。

2.期權(quán)的價值狀態(tài)

價值狀態(tài) | 看漲期權(quán) | 看跌期權(quán) | 執(zhí)行狀況 |

“實值期權(quán)” (溢價期權(quán)) | 標的資產(chǎn)現(xiàn)行市價 高于執(zhí)行價格時 | 標的資產(chǎn)現(xiàn)行市價 低于執(zhí)行價格時 | 有可能被執(zhí)行,但也不一定被執(zhí)行 |

“虛值期權(quán)” (折價期權(quán)) | 標的資產(chǎn)現(xiàn)行市價 低于執(zhí)行價格時 | 標的資產(chǎn)現(xiàn)行市價 高于執(zhí)行價格時 | 不會被執(zhí)行 |

“平價期權(quán)” | 標的資產(chǎn)現(xiàn)行市價 等于執(zhí)行價格時 | 標的資產(chǎn)現(xiàn)行市價 等于執(zhí)行價格時 | 不會被執(zhí)行 |

(二)影響期權(quán)價值的主要因素

表7-6 | 一個變量增加(其他變量不變)對期權(quán)價格的影響 | ||||

變量 | 歐式看漲期權(quán) | 歐式看跌期權(quán) | 美式看漲期權(quán) | 美式看跌期權(quán) | |

股票價格 | + | - | + | - | |

執(zhí)行價格 | - | + | - | + | |

到期期限 | 不一定 | 不一定 | + | + | |

股價波動率 | + | + | + | + | |

無風險利率 | + | - | + | - | |

紅利 | - | + | - | + | |

二,、金融期權(quán)價值的評估方法

(一)期權(quán)估值原理

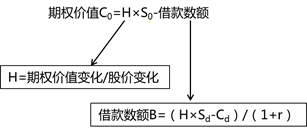

1.復制原理(構(gòu)造借款買股票的投資組合,,作為期權(quán)等價物)

(1)基本思想

構(gòu)造一個股票和借款的適當組合,使得無論股價如何變動,,投資組合的損益都與期權(quán)相同,,那么,創(chuàng)建該投資組合的成本就是期權(quán)的價值,。

(2)計算公式

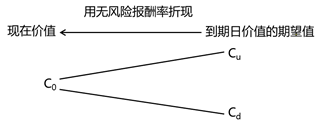

2.風險中性原理

(1)基本思想

假設(shè)投資者對待風險的態(tài)度是中性的,,所有證券的期望報酬率都應(yīng)當是無風險利率。

(2)計算思路

(3)基本公式

到期日價值的期望值=上行概率×Cu+下行概率×Cd

期權(quán)價值

=到期日價值的期望值÷(1+持有期無風險利率)

=(上行概率×Cu+下行概率×Cd)/(1+r)

(4)上行概率的計算

期望報酬率(無風險利率)

=上行概率×上行時報酬率+下行概率×下行時報酬率

假設(shè)股票不派發(fā)紅利,,股票價格的上升百分比就是股票投資的報酬率,。

期望報酬率(無風險利率)

=上行概率×股價上升百分比+下行概率×(-股價下降百分比)

(二)二叉樹期權(quán)定價模型

1.單期二叉樹定價模型

u:上行乘數(shù)=1+上升百分比

d:下行乘數(shù)=1-下降百分比

其中:

上行概率=(1+r-d)/(u-d)

下行概率=(u-1-r)/(u-d)

期權(quán)價格=上行概率×Cu/(1+r)+下行概率×Cd/(1+r)

2.兩期二叉樹模型

(1)基本原理:由單期模型向兩期模型的擴展,不過是單期模型的兩次應(yīng)用,。

(2)方法:

先利用單期定價模型,,根據(jù)Cuu和Cud計算節(jié)點Cu的價值,利用Cud和Cdd計算Cd的價值;然后,,再次利用單期定價模型,,根據(jù)Cu和Cd計算C0的價值。從后向前推進,。

3.多期二叉樹模型

(1)原理:從原理上看,,與兩期模型一樣,從后向前逐級推進,,只不過多了一個層次,。

(2)股價上升與下降的百分比的確定:

期數(shù)增加以后帶來的主要問題是股價上升與下降的百分比如何確定問題。期數(shù)增加以后,,要調(diào)整價格變化的升降幅度,,以保證年報酬率的標準差不變。

把年報酬率標準差和升降百分比聯(lián)系起來的公式是:

u=1+上升百分比=![]()

d=1-下降百分比=![]()

其中:e-自然常數(shù),約等于2.7183

σ-標的資產(chǎn)連續(xù)復利報酬率的標準差

t-以年表示的時段長度

查看更多知識點:2020年注冊會計師《財管》重要知識點匯總,通關(guān)必看,!

查看更多知識點:2020年注冊會計師《財管》重要知識點匯總,通關(guān)必看,!

學如逆水行舟,,不進則退,。《財管》考試的公式多,計算量大,。光靠死記硬背是不行的,,學習方法很重要。同學們遇到困難也不要慌,,可以跟隨東奧名師閆華紅老師的課程,,去掌握《財管》的學習技巧和方法,高效學習,,從而爭取順利通關(guān),!

《財管》主講名師:閆華紅 授課特點:邏輯縝密,重點突出,,創(chuàng)制解題方法,,讓學員輕松掌握做題技巧;深諳命題規(guī)律,,使考生確切明晰考試方向,,化繁為簡,化艱為易,,讓考生在快樂巧解中通過考試,。 |

注:以上注會考試知識點選自閆華紅老師《財管》授課講義

(本文為東奧會計在線原創(chuàng)文章,僅供考生學習使用,,禁止任何形式的轉(zhuǎn)載)

注冊會計師導航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號