注冊(cè)會(huì)計(jì)師

東奧會(huì)計(jì)在線(xiàn) >> 注冊(cè)會(huì)計(jì)師 >> 財(cái)務(wù)成本管理 >> 正文

2015《財(cái)務(wù)成本管理》綜合題易考點(diǎn):金融期權(quán)價(jià)值的評(píng)估方法

2015《財(cái)務(wù)成本管理》綜合題易考點(diǎn):金融期權(quán)價(jià)值的評(píng)估方法

【東奧小編】現(xiàn)階段進(jìn)入2015年注會(huì)強(qiáng)化提高沖刺備考期,為幫助考生們?cè)谧詈箅A段提高備考效率,我們根據(jù)2015年注冊(cè)會(huì)計(jì)師考試大綱為考生們總結(jié)了《財(cái)務(wù)成本管理》科目的選擇題、計(jì)算分析題和綜合題易考點(diǎn),下面我們一起來(lái)復(fù)習(xí)2015《財(cái)務(wù)成本管理》綜合題易考點(diǎn):金融期權(quán)價(jià)值的評(píng)估方法,。

本考點(diǎn)能力等級(jí):

能力等級(jí) 3—— 綜合運(yùn)用能力

考生應(yīng)當(dāng)在理解基本理論,、基本原理和相關(guān)概念的基礎(chǔ)上,,在比較復(fù)雜的職業(yè)環(huán)境上,,堅(jiān)守職業(yè)價(jià)值觀,、遵循職業(yè)道德、堅(jiān)持職業(yè)態(tài)度,,綜合運(yùn)用相關(guān)專(zhuān)業(yè)學(xué)科知識(shí)和職業(yè)技能解決實(shí)務(wù)問(wèn)題,。

本知識(shí)點(diǎn)屬于《財(cái)務(wù)成本管理》科目第七章期權(quán)價(jià)值評(píng)估第二節(jié)金融期權(quán)價(jià)值評(píng)估的內(nèi)容。

![]()

綜合題易考點(diǎn):金融期權(quán)價(jià)值的評(píng)估方法

(一)期權(quán)估價(jià)原理

1.復(fù)制原理(構(gòu)造借款買(mǎi)股票的投資組合,,作為期權(quán)等價(jià)物)

(1)基本思想

構(gòu)造一個(gè)股票和借款的適當(dāng)組合,,使得無(wú)論股價(jià)如何變動(dòng),投資組合的損益都與期權(quán)相同,,那么,,創(chuàng)建該投資組合的成本就是期權(quán)的價(jià)值。

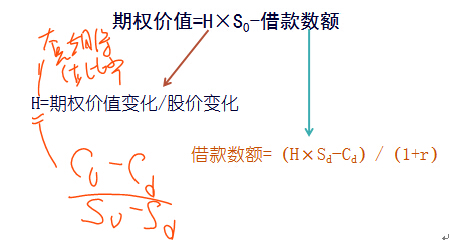

(2)計(jì)算公式

2.風(fēng)險(xiǎn)中性原理

(1)基本思想

假設(shè)投資者對(duì)待風(fēng)險(xiǎn)的態(tài)度是中性的,,所有證券的預(yù)期收益率都應(yīng)當(dāng)是無(wú)風(fēng)險(xiǎn)利率,。

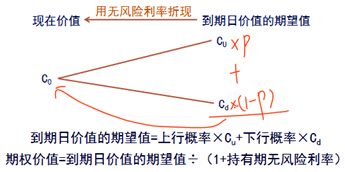

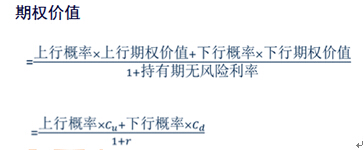

到期日價(jià)值的期望值=上行概率×Cu+下行概率×Cd

期權(quán)價(jià)值=到期日價(jià)值的期望值÷(1+持有期無(wú)風(fēng)險(xiǎn)利率)

(2)計(jì)算思路

(3)上行概率的計(jì)算

期望報(bào)酬率(無(wú)風(fēng)險(xiǎn)利率)=上行概率×上行時(shí)收益率+下行概率×下行時(shí)收益率

假設(shè)股票不派發(fā)紅利,股票價(jià)格的上升百分比就是股票投資的收益率,。

期望報(bào)酬率(無(wú)風(fēng)險(xiǎn)利率)=上行概率×股價(jià)上升百分比+下行概率×股價(jià)下降百分比

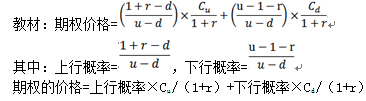

(4)計(jì)算公式

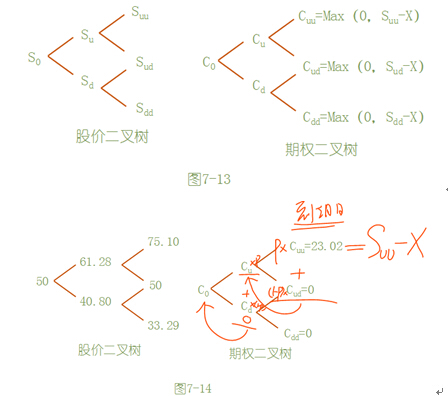

(二)二叉樹(shù)期權(quán)定價(jià)模型

1.單期二叉樹(shù)定價(jià)模型

(1)原理(風(fēng)險(xiǎn)中性原理的應(yīng)用)

(2)計(jì)算公式

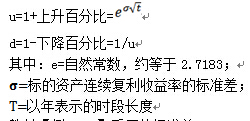

2.兩期二叉樹(shù)模型

(1)基本原理:由單期模型向兩期模型的擴(kuò)展,,不過(guò)是單期模型的兩次應(yīng)用。

(2)方法:

先利用單期定價(jià)模型,,根據(jù)Cuu和Cud計(jì)算節(jié)點(diǎn)Cu的價(jià)值,,利用Cud和Cdd計(jì)算Cd的價(jià)值;然后,再次利用單期定價(jià)模型,,根據(jù)Cu和Cd計(jì)算C0的價(jià)值,。從后向前推進(jìn)。

3.多期二叉樹(shù)模型

(1)原理:從原理上看,,與兩期模型一樣,,從后向前逐級(jí)推進(jìn),只不過(guò)多了一個(gè)層次,。

(2)股價(jià)上升與下降的百分比的確定:

期數(shù)增加以后帶來(lái)的主要問(wèn)題是股價(jià)上升與下降的百分比如何確定問(wèn)題,。期數(shù)增加以后,要調(diào)整價(jià)格變化的升降幅度,,以保證年收益率的標(biāo)準(zhǔn)差不變,。

把年收益率標(biāo)準(zhǔn)差和升降百分比聯(lián)系起來(lái)的公式是:

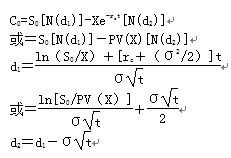

(三)布萊克-斯科爾斯期權(quán)定價(jià)模型(BS模型)

1.假設(shè)

(1)在期權(quán)壽命期內(nèi),買(mǎi)方期權(quán)標(biāo)的股票不發(fā)放股利,,也不做其他分配;

(2)股票或期權(quán)的買(mǎi)賣(mài)沒(méi)有交易成本;

(3)短期的無(wú)風(fēng)險(xiǎn)利率是已知的,,并且在期權(quán)壽命期內(nèi)保持不變;

(4)任何證券購(gòu)買(mǎi)者能以短期的無(wú)風(fēng)險(xiǎn)利率借得任何數(shù)量的資金;

(5)允許賣(mài)空,賣(mài)空者將立即得到所賣(mài)空股票當(dāng)天價(jià)格的資金;

(6)看漲期權(quán)只能在到期日?qǐng)?zhí)行;

(7)所有證券交易都是連續(xù)發(fā)生的,,股票價(jià)格隨機(jī)游走,。

2.公式

3.參數(shù)估計(jì)

(1)無(wú)風(fēng)險(xiǎn)利率

�,、倨谙抟螅簾o(wú)風(fēng)險(xiǎn)利率應(yīng)選擇與期權(quán)到期日相同的國(guó)庫(kù)券利率。如果沒(méi)有相同時(shí)間的,,應(yīng)選擇時(shí)間最接近的國(guó)庫(kù)券利率,。

②這里所說(shuō)的國(guó)庫(kù)券利率是指其市場(chǎng)利率(根據(jù)市場(chǎng)價(jià)格計(jì)算的到期收益率),,而不是票面利率,。

③模型中的無(wú)風(fēng)險(xiǎn)利率是按連續(xù)復(fù)利計(jì)算的利率,,而不是常見(jiàn)的年復(fù)利,。

連續(xù)復(fù)利假定利息是連續(xù)支付的,利息支付的頻率比每秒1次還要頻繁,。

如果用F表示終值,,P表示現(xiàn)值,rc表示無(wú)風(fēng)險(xiǎn)利率,,t表示時(shí)間(年):

則:F=P× 即:rc=[ln(F/P)]/t

4,、看漲期權(quán)—看跌期權(quán)平價(jià)定理

對(duì)于歐式期權(quán),假定看漲期權(quán)和看跌期權(quán)有相同的執(zhí)行價(jià)格和到期日,,則下述等式成立:

看漲期權(quán)價(jià)格C-看跌期權(quán)價(jià)格P=標(biāo)的資產(chǎn)的價(jià)格S-執(zhí)行價(jià)格的現(xiàn)值PV(X)

這種關(guān)系,,被稱(chēng)為看漲期權(quán)-看跌期權(quán)平價(jià)定理(關(guān)系),利用該等式中的4個(gè)數(shù)據(jù)中的3個(gè),,就可以求出另外1個(gè),。

5、派發(fā)股利的期權(quán)定價(jià)

考慮派發(fā)股利的期權(quán)定價(jià)公式如下:

在期權(quán)股價(jià)時(shí)要從股價(jià)中扣除期權(quán)到期日前

所派發(fā)的全部股利的現(xiàn)值,。

標(biāo)的股票年股利報(bào)酬率

6,、美式期權(quán)估價(jià)

(1)美式期權(quán)在到期前的任意時(shí)間都可以執(zhí)行,除享有歐式期權(quán)的全部權(quán)力之外,,還有提前執(zhí)行的優(yōu)勢(shì),。因此,美式期權(quán)的價(jià)值應(yīng)當(dāng)至少等于相應(yīng)歐式期權(quán)的價(jià)值,,在某種情況下比歐式期權(quán)的價(jià)值更大,。

(2)對(duì)于不派發(fā)股利的美式看漲期權(quán),可以直接使用布萊克-斯科爾斯模型進(jìn)行估價(jià),。

(3)理論上不適合派發(fā)股利的美式看跌期權(quán)估價(jià)。

但是BS模型有參考價(jià)值,,誤差不大,。

責(zé)任編輯:roroao

- 上一篇文章: 2015《財(cái)務(wù)成本管理》綜合題易考點(diǎn):金融期權(quán)的價(jià)值因素

- 下一篇文章: 沒(méi)有了

東奧首頁(yè)

東奧首頁(yè)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)