融資規(guī)劃與企業(yè)增長管理_2023年高級會計實務(wù)高頻知識點

想要在高級會計師考試中取得成功,,就要在奮斗的路上拼盡全力!下面為大家整理了2023年高級會計師相關(guān)知識點,快來學(xué)習(xí)吧,!

>>>2023年高級會計師《高級會計實務(wù)》高頻考點匯總<<<

【知識點】融資規(guī)劃與企業(yè)增長管理

【所屬章節(jié)】 第四章 企業(yè)投資,、融資決策與集團資金管理

【內(nèi)容導(dǎo)航】

1.單一企業(yè)外部融資需要量預(yù)測

2.銷售增長,、融資缺口與債務(wù)融資決策下的資產(chǎn)負債率

3.融資規(guī)劃與企業(yè)增長率預(yù)測

4.企業(yè)可持續(xù)增長與增長管理決策

融資規(guī)劃與企業(yè)增長管理

不論是中長期規(guī)劃還是短期計劃,,依據(jù)企業(yè)增長預(yù)期以預(yù)測企業(yè)未來“外部融資需要量”,,是企業(yè)融資規(guī)劃的核心,。

(一)單一企業(yè)外部融資需要量預(yù)測

企業(yè)外部融資以滿足企業(yè)增長所需投資為基本目標,。

單一企業(yè)外部融資需要量預(yù)測,通常包括企業(yè)未來年度銷售增長預(yù)測,、未來投資凈增加額判斷,、預(yù)計現(xiàn)金股利支付額及企業(yè)內(nèi)部留存融資量測算、外部融資需要量測定等步驟,。上述步驟所涉及的數(shù)量關(guān)系可表達為企業(yè)融資規(guī)劃的基本模型:

外部融資需要量=滿足企業(yè)增長所需的凈增投資額-內(nèi)部融資量=(資產(chǎn)新增需要量-負債新增融資量)-預(yù)計銷售收入×銷售凈利率×(1-現(xiàn)金股利支付率)

企業(yè)利用該模型進行融資規(guī)劃依據(jù)以下基本假定:

(1)市場預(yù)測合理假定——銷售及增長預(yù)測,。

(2)經(jīng)營穩(wěn)定假定。即假定企業(yè)現(xiàn)有盈利模式穩(wěn)定,、企業(yè)資產(chǎn)周轉(zhuǎn)率也保持不變,,因此,企業(yè)資產(chǎn),、負債等要素與銷售收入間的比例關(guān)系在規(guī)劃期內(nèi)將保持不變,。

(3)融資優(yōu)序假定,。即假定企業(yè)融資按照以下先后順序進行:先內(nèi)部融資,后債務(wù)融資,,最后為外部權(quán)益融資,。

1.銷售百分比法(編表法—總額法)

確定銷售百分比:銷售收入與資產(chǎn)負債表有關(guān)項目的百分比可以根據(jù)基期有關(guān)數(shù)據(jù)確定。在確定時假設(shè)所有資產(chǎn)和負債項目隨銷售收入的變動同比例變動,。

預(yù)測期末資產(chǎn)需要量=預(yù)計銷售收入×資產(chǎn)占銷售百分比

預(yù)測期末負債融資量=預(yù)計銷售收入×負債占銷售百分比

預(yù)測期末所有者權(quán)益融資量=基期所有者權(quán)益+內(nèi)部融資增加額=基期所有者權(quán)益(已知)+預(yù)計銷售收入×預(yù)計銷售凈利率×(1-現(xiàn)金股利支付率)

測算外部融資需要量=預(yù)測期末資產(chǎn)需要量-預(yù)測期末負債融資量-預(yù)測期末所有者權(quán)益融資量

依據(jù):資產(chǎn)總額=負債總額+所有者權(quán)益總額

2.公式法(公式法—增加額法)

公式法以銷售收入增長額為輸入變量,,借助銷售百分比和既定現(xiàn)金股利支付政策等來預(yù)測公司未來外部融資需求。

計算公式為:

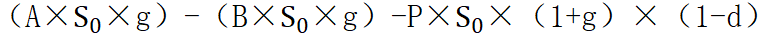

外部融資需要量=(資產(chǎn)占銷售百分比×銷售增長額)-(負債占銷售百分比×銷售增長額)-[預(yù)計銷售總額×銷售凈利率×(1-現(xiàn)金股利支付率)]=

式中:A,、B分別代表資產(chǎn),、負債項目占基期銷售收入的百分比;S0基期銷售收入額,;g為預(yù)測期的銷售增長率,;P為銷售凈利率;d為現(xiàn)金股利支付率,。

△資產(chǎn)=△負債+△所有者權(quán)益

外部融資需求量(額)=△資產(chǎn)-△負債-△留存收益

(二)銷售增長,、融資缺口與債務(wù)融資決策下的資產(chǎn)負債率

銷售收入增長需要投資拉動進而引發(fā)外部融資需要量的增加。但銷售收入增長率與外部融資需要量增加率并非完全同步,,原因在于:一是銷售收入增長會帶來內(nèi)部融資的增長,;二是企業(yè)將負債融資作為一個獨立的決策事項由管理層決策,而不是假定隨銷售增長而自發(fā)增長,。

伴隨銷售增長,,預(yù)計資產(chǎn)增長速度將高于預(yù)計內(nèi)部融資量的增長速度,兩者差額即構(gòu)成“滿足增長條件下”的外部融資需求量(融資缺口)),。

外部融資需求量=資產(chǎn)增加-留存收益增加

=資產(chǎn)占銷售百分比×銷售增長額-預(yù)計銷售收入×預(yù)計銷售凈利率×(1-預(yù)計現(xiàn)金股利支付率)

(三)融資規(guī)劃與企業(yè)增長率預(yù)測

從企業(yè)增長,、內(nèi)部留存融資量與外部融資需要量的關(guān)系上可以看出,企業(yè)增長一方面依賴于內(nèi)部留存融資增長,;另一方面依賴于外部融資(尤其是負債融資),。企業(yè)管理者將會提出這樣的問題:

①假定企業(yè)單純依靠內(nèi)部留存融資,則企業(yè)增長率有多大,?

②如果企業(yè)保持資本結(jié)構(gòu)不變,,即在有內(nèi)部留存融資及相配套的負債融資情況下(不發(fā)行新股或追加新的權(quán)益資本投入),公司的極限增長速度到底有多快?

1.內(nèi)部增長率(回答問題①)

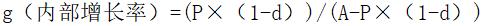

內(nèi)部增長率是指公司在沒有任何“對外”融資(包括負債和權(quán)益融資)情況下的預(yù)期最大增長率,,即公司完全依靠內(nèi)部留存融資所能產(chǎn)生的最高增長極限。

假定外部融資需求量,、負債融資為0,。

外部融資需求=

則變換后可得:

=售凈利率×(1-現(xiàn)金股利支付率)]/[基期資產(chǎn)占基期銷售收入的百分比-銷售凈利率×(1-現(xiàn)金股利支付率)]

將上式的分子、分母同乘銷售收入,,并同除資產(chǎn)總額即可得到求內(nèi)部增長率的另一個常用公式,,即:

內(nèi)部增長率=[ROA(1-d)]/[1-ROA(1-d)]

=[資產(chǎn)報酬率×(1-現(xiàn)金股利支付率)]/[1-總資產(chǎn)報酬率×(1-現(xiàn)金股利支付率)]

式中:ROA為公司總資產(chǎn)報酬率(即稅后凈利/總資產(chǎn)),。

2.可持續(xù)增長率(回答問題②)

可持續(xù)增長率是指不發(fā)行新股、不改變經(jīng)營效率(不改變銷售凈利率和資產(chǎn)周轉(zhuǎn)率)和財務(wù)政策(不改變資本結(jié)構(gòu)和利潤留存率)時,,其銷售所能達到的最高增長率,。

可持續(xù)增長率的計算公式可通過如下步驟進行推導(dǎo):

(1)銷售增長帶來新增的內(nèi)部留存融資額=

(2)為維持目標資本結(jié)構(gòu),需要新增的負債融資額=

在不考慮新股發(fā)行或新增權(quán)益融資下,,上述兩項資本來源應(yīng)等于銷售增長對資產(chǎn)的增量需求(資產(chǎn)占銷售百分比×增量銷售= A×S0×g),。

資產(chǎn)增加額=負債增加額+留存收益增加額

可持續(xù)增長率=[P(1-d)(1+D/E)]/[A-P(1-d)(1+D/E)]

同樣將上式的分子、分母同乘以基期銷售收入,,并同除基期資產(chǎn)總額,,得到可持續(xù)增長率的另一個表達式。

可持續(xù)增長率

=[總資產(chǎn)周轉(zhuǎn)率×銷售凈利率×(1-現(xiàn)金股利支付率)×(1+產(chǎn)權(quán)比率)]/[1-總資產(chǎn)周轉(zhuǎn)率×銷售凈利率×(1-現(xiàn)金股利支付率)×(1+產(chǎn)權(quán)比率)]

或:

可持續(xù)增長率

=[ROE(1-d)]/[1-ROE(1-d)]

=[凈資產(chǎn)收益率×(1-現(xiàn)金股利支付率)]/[1-凈資產(chǎn)收益率×(1-現(xiàn)金股利支付率)]

其中:ROE代表凈資產(chǎn)收益率(稅后凈利/所有者權(quán)益總額),,其他字母含義不變,。

(四)企業(yè)可持續(xù)增長與增長管理決策

1.可持續(xù)增長率的驅(qū)動因素

提高公司增長速度的主要驅(qū)動因素有:降低現(xiàn)金股利發(fā)放率、提高ROE(提高銷售凈利率,、提高資產(chǎn)周轉(zhuǎn)率等),,驅(qū)動因素一旦受限,則將成為制約公司增長的關(guān)鍵因素,。

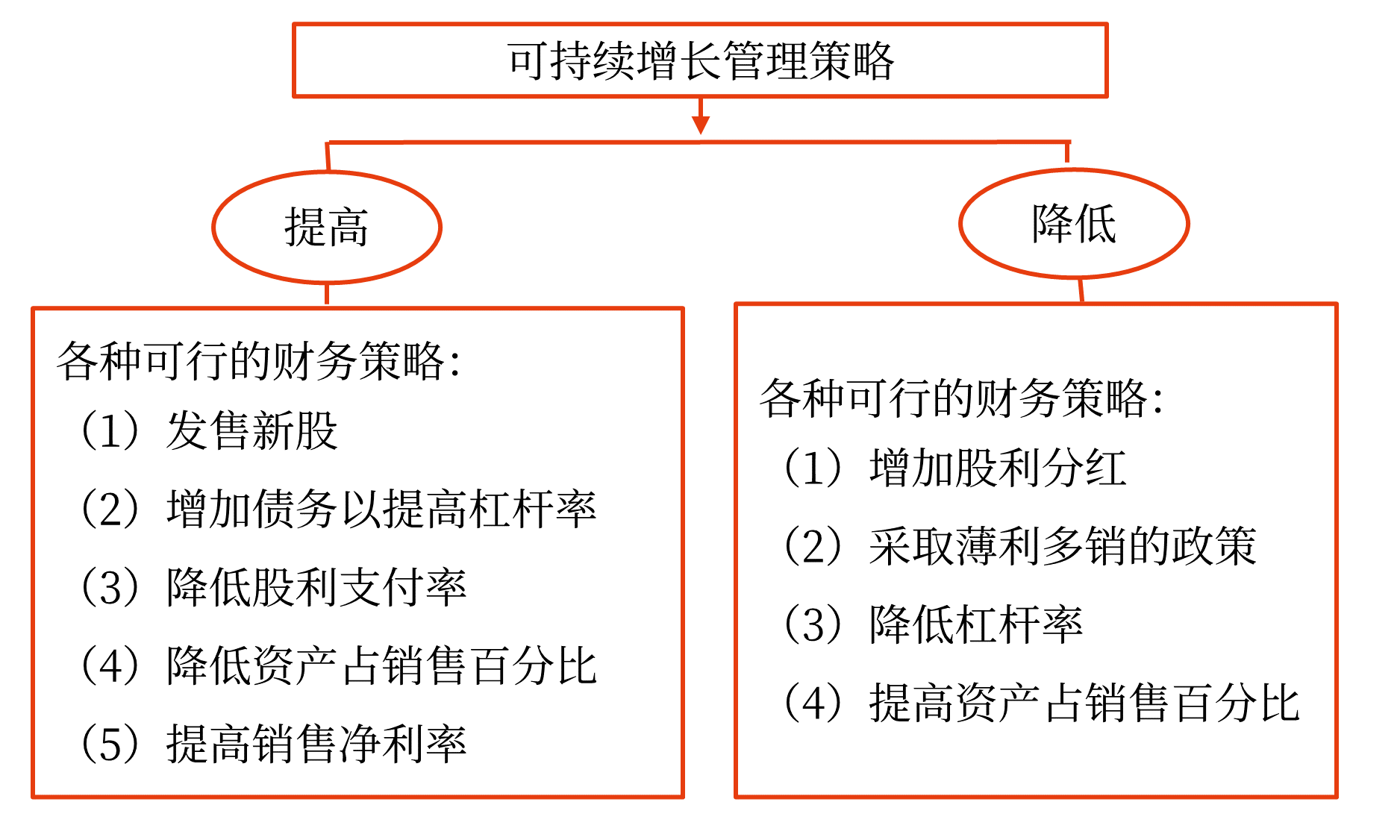

2.管理策略

從管理角度分析,,由于企業(yè)增長受限于可持續(xù)增長率,因此當企業(yè)實際增長率超過可持續(xù)增長率時,,將面臨資本需要和融資壓力,;而當企業(yè)實際增長率低于可持續(xù)增長率時,表明市場萎縮,,企業(yè)應(yīng)調(diào)整自身經(jīng)營戰(zhàn)略,。

下圖列出了各種不同情形下的融資規(guī)劃與財務(wù)管理策略,它為公司增長管理提供了一個可行的框架,。

注:以上《高級會計實務(wù)》學(xué)習(xí)內(nèi)容來自東奧老師授課講義

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號