2017稅務師《涉稅服務實務》基礎考點:稅率的審核

稅務師考試中部分考生認為《涉稅服務實務》較難,,知識點較多,難于理解,。小編特此為您奉上《涉稅服務實務》知識點:消費品稅率的審核

【內(nèi)容導航】

(一)計稅銷售額

1.銷售額為納稅人銷售應稅消費品向購買方收取的全部價款和價外費用,。

2.包裝物

(二)銷售數(shù)量

(三)計稅依據(jù)特殊規(guī)定

【所屬章節(jié)】

本知識點屬于第九章28講消費稅納稅審核與納稅申報

【知識點】稅率的審核

比例稅率:適用于大多數(shù)應稅消費品,稅率從1%至56%;

定額稅率:只適用于三種液體應稅消費品,,分別是啤酒,、黃酒、成品油,。

消費品 | 稅率形式 |

啤酒,、黃酒、成品油 | 從量定額 |

卷煙,、白酒 | 復合征稅 |

其他應稅消費品 | 從價定率 |

四,、計稅依據(jù)的審核

(一)計稅銷售額

1.銷售額為納稅人銷售應稅消費品向購買方收取的全部價款和價外費用。

全部價款中包含消費稅稅額,但不包括增值稅稅額,。

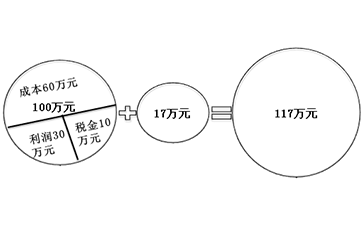

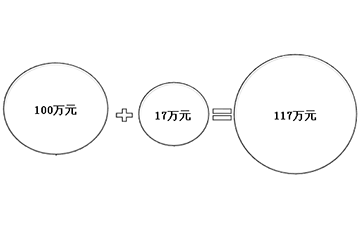

價外稅圖解:

收入+增值稅=含稅金額

收入+收入×稅率=含稅金額

收入×(1+稅率)=含稅金額

收入=含稅金額÷(1+稅率)

價內(nèi)稅圖解:

2.包裝物

(1)包裝物連同應稅消費品銷售——征收消費稅,。

(2)包裝物不作價隨同應稅消費品銷售,而是收取押金(收取除啤酒,、黃酒的酒類產(chǎn)品的包裝物押金除外)且單獨核算又未過期——不征收消費稅,。

【提示】但對因逾期未收回的包裝物不再退還的和已收取1年以上的押金,應并入應稅消費品的銷售額,,按照應稅消費品的適用率征收消費稅,。

(3)包裝物既作價隨同產(chǎn)品銷售,又收取押金——分別按上述處理,。

(4)對酒類產(chǎn)品生產(chǎn)企業(yè)銷售酒類產(chǎn)品(黃酒,、啤酒除外)而收取的包裝物押金,無論押金是否返還與會計上如何核算,,均需并入酒類產(chǎn)品銷售額中,,依酒類產(chǎn)品的適用稅率征收消費稅。

【提示】逾期后無需繳納消費稅,。

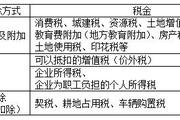

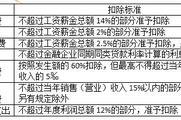

押金種類 | 未逾期或未超過1年 | 逾期時或超過1年 |

一般應稅消費品包裝物押金 | 不繳增值稅不繳消費稅 | 繳納增值稅,,消費稅(需換算為不含稅價) |

酒類產(chǎn)品包裝物押金(除啤酒、黃酒外) | 繳納增值稅,、消費稅(需換算為不含稅價) | 不再繳納增值稅,、消費稅 |

啤酒、黃酒包裝物押金 | 不繳增值稅不繳消費稅 | 只繳納增值稅不繳納消費稅 |

【例題·多選題】企業(yè)生產(chǎn)銷售白酒取得的下列款項中,,應并入銷售額計征消費稅的有( ),。

A.優(yōu)質(zhì)費

B.包裝物租金

C.品牌使用費

D.包裝物押金

E.增值稅

【答案】ABCD()

(二)銷售數(shù)量

1.銷售應稅消費品的,為應稅消費品的銷售數(shù)量;

2.自產(chǎn)自用應稅消費品的,,為應稅消費品的移送使用數(shù)量;

3.委托加工應稅消費品的,,為納稅人收回的應稅消費品數(shù)量;

4.進口的應稅消費品,為海關核定的應稅消費品進口征稅數(shù)量,。

【例題·單選題】下列各項關于從量計征消費稅計稅依據(jù)確定方法的表述中,,錯誤的是( )。

A.銷售應稅消費品的,,為應稅消費品的銷售數(shù)量

B.進口應稅消費品的,,為海關核定的應稅消費品數(shù)量

C.以應稅消費品投資入股的,為應稅消費品移送使用數(shù)量

D.委托加工應稅消費品的,,為加工完成的應稅消費品數(shù)量

【答案】D

【解析】委托加工應稅消費品的,,為納稅人收回的應稅消費品數(shù)量。()

(三)計稅依據(jù)特殊規(guī)定

1.納稅人通過自設非獨立核算門市部銷售的自產(chǎn)應稅消費品,,應當按照門市部對外銷售額或銷售數(shù)量征收消費稅,。

2.納稅人用于換取生產(chǎn)資料和消費資料,、投資入股和抵償債務等方面的應稅消費品,應當以納稅人同類應稅消費品的最高銷售價格為依據(jù)計算消費稅,。

3.白酒生產(chǎn)企業(yè)向商業(yè)銷售單位收取的“品牌使用費”是隨著應稅白酒的銷售而向購貨方收取的,,屬于應稅白酒銷售價款的組成部分,因此,,不論企業(yè)采取何種方式或以何種名義收取價款,,均應并入白酒的銷售額中繳納消費稅。

4.納稅人兼營不同稅率應稅消費品,,未分別核算各自銷售額,、銷售數(shù)量的,,從高適用稅率征收消費稅;將不同稅率應稅消費品組成成套消費品銷售的從高適用稅率征收消費稅(即使分別核算也從高稅率),。

5.白酒消費稅最低計稅價格的規(guī)定

(1)白酒生產(chǎn)企業(yè)銷售給銷售單位的白酒,生產(chǎn)企業(yè)消費稅計稅價格高于銷售單位對外銷售價格(不含增值稅,,下同)70%(含70%)以上的,,稅務機關暫不核定消費稅最低計稅價格。

(2)白酒生產(chǎn)企業(yè)銷售給銷售單位的白酒,,生產(chǎn)企業(yè)消費稅計稅價格低于銷售單位對外銷售價格70%以下的,,消費稅最低計稅價格由稅務機關根據(jù)生產(chǎn)規(guī)模、白酒品牌,、利潤水平等情況在銷售單位對外銷售價格50%至70%范圍內(nèi)自行核定,。

【提示】其中生產(chǎn)規(guī)模較大,利潤水平較高的企業(yè),,核價幅度原則上應選擇在銷售單位對外銷售價格60%至70%范圍內(nèi),。

(3)已核定最低計稅價格的白酒,生產(chǎn)企業(yè)實際銷售價格高于消費稅最低計稅價格的,,按實際銷售價格申報納稅;低于消費稅最低計稅價格的,,按最低計稅價格申報納稅。

【提示】已核定最低計稅價格的白酒,,銷售單位對外銷售價格持續(xù)上漲或下降時間達到3個月以上,、累計上漲或下降幅度在20%(含)以上的白酒,稅務機關重新核定最低計稅價格,。

稅務師考試最重實際問題的解決,,請各位考生針對習題多加練習。小編為你奉上稅務師每日一練匯總,,助您取得優(yōu)異成績,。

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號