2017中級《財務(wù)管理》強(qiáng)化考點:企業(yè)營運納稅管理

2.購貨對象的納稅籌劃

一般納稅人從一般納稅人處采購的貨物,,增值稅進(jìn)項稅額可以抵扣;

一般納稅人從小規(guī)模納稅人采購的貨物,,增值稅不能抵扣(由稅務(wù)機(jī)關(guān)代開的除外),。

【例】甲企業(yè)為生產(chǎn)并銷售A產(chǎn)品的增值稅一般納稅人,,使用增值稅稅率為17%?,F(xiàn)有X,、Y,、Z三個公司可以為其提供生產(chǎn)所需原材料,,其中X為一般納稅人,,且可以提供增值稅專用發(fā)票,,使用的增值稅率為17%;Y為小規(guī)模納稅人,可以委托稅務(wù)機(jī)關(guān)開具增值稅稅率為3%的發(fā)票;Z為個體工商戶,,目前只能出具普通發(fā)票,。X、Y,、Z三家公司提供的原材料質(zhì)量無差別,,所提供的每單位原材料的含稅價格分別為93.60元、84.46元和79元,。

A產(chǎn)品的單位含稅售價為117元,,假設(shè)城市維護(hù)建設(shè)稅率為7%,教育費附加率為3%,,從稅后利潤最大化角度考慮甲企業(yè)應(yīng)該選擇哪家企業(yè)作為原材料供應(yīng)商?企業(yè)適用的所得稅率為25%,。

【答案】

A產(chǎn)品的不含稅單價=117÷(1+17%)=100(元)

每單位A產(chǎn)品的增值稅銷項稅額=100×17%=17(元)

由于甲企業(yè)的購貨方式不會影響到企業(yè)的期間費用,所以在以下計算過程中省略期間費用,。

(1)從X處購貨:

單位成本=93.60÷(1+17%)=80(元)

可以抵扣的增值稅進(jìn)項稅額=80×17%=13.60(元)

應(yīng)納增值稅=17-13.60=3.40(元)

營業(yè)稅金及附加=3.40×(7%+3%)=0.34(元)

單位產(chǎn)品稅后利潤=(100-80-0.34)×(1-25%)=14.75(元)

(2)從Y處購貨:

單位成本=84.46÷(1+3%)=82(元)

可以抵扣的增值稅進(jìn)項稅額=82×3%=2.46(元)

應(yīng)納增值稅=17-2.46=14.54(元)

營業(yè)稅金及附加=14.54×(7%+3%)=1.45(元)

單位產(chǎn)品稅后利潤=(100-82-1.45)×(1-25%)=12.41(元)

(3)從Z處購貨:

單位成本=79(元)

可以抵扣的增值稅進(jìn)項稅額=0(元)

應(yīng)納增值稅=17(元)

營業(yè)稅金及附加=17×(7%+3%)=1.7(元)

單位產(chǎn)品稅后利潤=(100-79-1.7)×(1-25%)=14.48(元)

由上可知,,在一般納稅人處購買原材料所獲利潤最大,,所以應(yīng)該選擇X公司作為原材料供應(yīng)商。

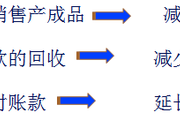

3.結(jié)算方式的納稅籌劃

結(jié)算方式包括賒購,、現(xiàn)金,、預(yù)付等。在購貨價格無明顯差異時,,要盡可能選擇賒購方式,。

4.增值稅專用發(fā)票管理

根據(jù)進(jìn)項稅額抵扣時間的規(guī)定,對于取得防偽稅控系統(tǒng)開具的增值稅專用發(fā)票,,需要認(rèn)證抵扣的企業(yè),,在取得發(fā)票后應(yīng)該盡快到稅務(wù)機(jī)關(guān)進(jìn)行認(rèn)證。

(二)生產(chǎn)的納稅管理

1.存貨計價的納稅籌劃 | 雖然從長期看來,,存貨的計價方法不會對應(yīng)納增值稅總額產(chǎn)生影響,,但是不同的存貨計價方法可以通過改變銷售成本,繼而改變所得稅納稅義務(wù)在時間上的分布來影響企業(yè)價值,。當(dāng)企業(yè)處于非稅收優(yōu)惠期間時,,應(yīng)選擇使得存貨成本最大化的計價方法,以達(dá)到減少當(dāng)期應(yīng)納稅所得額,、延遲納稅的目的,。 |

2.固定資產(chǎn)的納稅籌劃 | 對于盈利企業(yè),新增固定資產(chǎn)入賬時,,其賬面價值應(yīng)盡可能低,,盡可能在當(dāng)期扣除相關(guān)費用,盡量縮短折舊年限或采用加速折舊法,。對于虧損企業(yè)和享受稅收優(yōu)惠的企業(yè),,盡量在稅收優(yōu)惠期間和虧損期間少提折舊,以達(dá)到抵稅收益最大化,。 |

【例】B公司為一家醫(yī)藥制造企業(yè),,為了維持生產(chǎn)經(jīng)營,于2015年12月31日購進(jìn)一臺機(jī)器并立即投入使用,,價格為200 000元,,預(yù)計使用5年,殘值率為5%,。該機(jī)器常年處于強(qiáng)腐蝕狀態(tài),,根據(jù)稅法的規(guī)定,可以縮短折舊年限或者采取加速折舊的方法,。企業(yè)所得稅稅率為25%,。

要求:

(1)根據(jù)上述條件,分別采用直線法,、雙倍余額遞減法,、年數(shù)總和法和縮短折舊年限的方法計算各年的折舊額及折舊所帶來的抵稅收益(計算結(jié)果保留整數(shù),,下同)。

(2)假設(shè)每年年末B公司都有足夠多的征稅收入來抵扣各扣除項目,,分析雙倍余額遞減法和縮短折舊年限的方法中哪一種對企業(yè)更為有利,。(B公司的加權(quán)平均資本成本為10%)

表9-6 各年折舊額 單位:元

年數(shù) | 直線法 | 雙倍余額遞減法 | 年數(shù)總和法 | 縮短折舊年限 |

1 | 38 000 | 80 000 | 63 333 | 63 333 |

2 | 38 000 | 48 000 | 50 667 | 63 333 |

3 | 38 000 | 28 800 | 38 000 | 63 334 |

4 | 38 000 | 16 600 | 25 333 | 0 |

5 | 38 000 | 16 600 | 12 667 | 0 |

合計 | 190 000 | 190 000 | 190 000 | 190 000 |

【提示】

直線折舊法:

折舊=200000×(1-5%)/5=38000(元)

雙倍余額遞減法

第1年折舊=200000×2/5=80000(元)

第2年折舊=(200000-80000)×2/5=48000(元)

第3年折舊=(200000-80000-48000)×2/5=28800(元)

第4年折舊=(200000-80000-48000-28800-200000×5%)/2=16600(元)

第5年折舊=16600(元)

年數(shù)總和法:

第1年折舊=200000×(1-5%)×5/(5+4+3+2+1)=63333(元)

第2年折舊=200000×(1-5%)×4/(5+4+3+2+1)=50 667(元)

第3年折舊=200000×(1-5%)×3/(5+4+3+2+1)=38 000(元)

第4年折舊=200000×(1-5%)×2/(5+4+3+2+1)=25 333(元)

第5年折舊=200000×(1-5%)×1/(5+4+3+2+1)=12667(元)

縮短折舊年限法:

折舊=200000×(1-5%)/3=63333.33(元)

表9-7 各年折舊額所帶來的抵稅收益 單位:元

年數(shù) | 直線法 | 雙倍余額遞減法 | 年數(shù)總和法 | 縮短折舊年限 |

1 | 9 500 | 20 000 | 15 833 | 15 833 |

2 | 9 500 | 12 000 | 12 667 | 15 833 |

3 | 9 500 | 7 200 | 9 500 | 15 834 |

4 | 9 500 | 4 150 | 6 333 | 0 |

5 | 9 500 | 4 150 | 3 167 | 0 |

合計 | 47 500 | 47 500 | 47 500 | 47 500 |

(2)由表9-6、表9-7可知,,在公司盈利的情況下,,采用不同的折舊計提方法不會對未來五年的利潤總額產(chǎn)生影響,但是會影響應(yīng)納稅額在時間上的分布,,因此,,要考慮折舊抵稅對公司現(xiàn)金流量產(chǎn)生的影響。

表9-8 差額分析法 單位:元

年數(shù) | 雙倍余額遞減法 | 縮短折舊年限 | 抵稅差額 | 折現(xiàn)系數(shù) | 現(xiàn)值 |

1 | 20 000 | 15 833 | 4167 | 0.9091 | 3 788.2197 |

2 | 12 000 | 15 833 | -3833 | 0.8264 | -3167.5912 |

3 | 7 200 | 15 834 | -8634 | 0.7513 | -6486.7242 |

4 | 4 150 | 0 | 4150 | 0.6830 | 2834.4500 |

5 | 4 150 | 0 | 4150 | 0.6209 | 2576.7350 |

合計 | 47 500 | 47 500 | -455 |

由表9-8可知,,采用縮短折舊年限的方法比雙倍余額遞減法可以獲得更多的凈現(xiàn)值,,從而企業(yè)價值更大,,因此企業(yè)應(yīng)該采用縮短折舊年限方法,。

【補(bǔ)充】總額法

年數(shù) | 直線法抵稅 | 雙倍余額遞減法抵稅 | 年數(shù)總和法抵稅 | 縮短折舊年限抵稅 | 折現(xiàn)系數(shù) | 直線法抵稅現(xiàn)值 | 雙倍余額遞減法抵稅現(xiàn)值 | 年數(shù)總和法抵稅現(xiàn)值 | 縮短折舊年限抵稅現(xiàn)值 |

1 | 9500 | 20000 | 15833 | 15833 | 0.9091 | 8636.45 | 18182 | 14393.78 | 14393.78 |

2 | 9500 | 12000 | 12667 | 15833 | 0.8264 | 7850.8 | 9916.8 | 10468.01 | 13084.39 |

3 | 9500 | 7200 | 9500 | 15834 | 0.7513 | 7137.35 | 5409.36 | 7137.35 | 11896.08 |

4 | 9500 | 4150 | 6333 | 0 | 0.6830 | 6488.5 | 2834.45 | 4325.439 | 0 |

5 | 9500 | 4150 | 3167 | 0 | 0.6209 | 5898.55 | 2576.735 | 1966.39 | 0 |

合計 | 47500 | 47500 | 47500 | 47500 | 36011.65 | 38919.35 | 38290.97 | 39374.26 |

3.期間費用的納稅籌劃 | 企業(yè)在生產(chǎn)經(jīng)營過程中所發(fā)生的費用和損失,只有部分能夠計入所得稅扣除項目,,且有些扣除項目還有限額的規(guī)定,,例如企業(yè)發(fā)生的招待費支出,按照發(fā)生額的60%扣除,,但最高不得超過當(dāng)年銷售收入的5‰,。 |

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號