財(cái)務(wù)杠桿效應(yīng)_2022年中級(jí)會(huì)計(jì)財(cái)務(wù)管理必備知識(shí)點(diǎn)

你一定要努力,,才能與更好的人相遇,。你一定要努力,才能讓自己變得更優(yōu)秀,!中級(jí)會(huì)計(jì)師資格證作為財(cái)會(huì)行業(yè)含金量較高的證書(shū),,擁有此證升職加薪的幾率將會(huì)大大提升,所以考生們別再拖延了,,趕緊行動(dòng)起來(lái)努力備考吧,!爭(zhēng)取讓自己在職場(chǎng)中風(fēng)生水起,!下面是小編整理的2022年中級(jí)會(huì)計(jì)考試《財(cái)務(wù)管理》的知識(shí)點(diǎn),一起來(lái)看看吧,!2022小班沖刺集訓(xùn)火熱開(kāi)講,,就等你來(lái)>>>

推薦閱讀:速來(lái)學(xué)習(xí)!2022年中級(jí)會(huì)計(jì)《財(cái)務(wù)管理》基礎(chǔ)階段知識(shí)點(diǎn)匯總,!

推薦閱讀:速來(lái)學(xué)習(xí)!2022年中級(jí)會(huì)計(jì)《財(cái)務(wù)管理》基礎(chǔ)階段知識(shí)點(diǎn)匯總,!

【知識(shí)點(diǎn)】財(cái)務(wù)杠桿效應(yīng)

【所屬章節(jié)】

第五章籌資管理(下)——第三節(jié)杠桿效應(yīng)

【內(nèi)容導(dǎo)航】

1.財(cái)務(wù)杠桿

2.財(cái)務(wù)杠桿系數(shù)

3.財(cái)務(wù)杠桿與財(cái)務(wù)風(fēng)險(xiǎn)

財(cái)務(wù)杠桿效應(yīng)

(一)財(cái)務(wù)杠桿

概念 | 財(cái)務(wù)杠桿,,是指由于固定性資本成本的存在,而使得企業(yè)的普通股收益(或每股收益)變動(dòng)率大于息稅前利潤(rùn)變動(dòng)率的現(xiàn)象 | |

思考 | 企業(yè)沒(méi)有優(yōu)先股,,并在其他因素不變的情況下,,如果息稅前利潤(rùn)增加10%,那么每股收益變動(dòng)率是大于,、小于還是等于10% | |

提示 | EPS=[(EBIT-I)(1-T)]/N | |

答案 | 大于10%,,因?yàn)橄⒍惽袄麧?rùn)增加10%,而固定利息I卻沒(méi)有變 | |

原因 | 當(dāng)有利息費(fèi)用等固定性資本成本存在時(shí),,如果其他條件不變,,息稅前利潤(rùn)的增加雖然不改變固定利息費(fèi)用總額,但會(huì)降低每元息稅前利潤(rùn)分?jǐn)偟睦①M(fèi)用,,從而提高每股收益,,使得普通股收益的增長(zhǎng)率大于息稅前利潤(rùn)的增長(zhǎng)率,進(jìn)而產(chǎn)生財(cái)務(wù)杠桿效應(yīng),。當(dāng)不存在固定利息,、股息等資本成本時(shí),息稅前利潤(rùn)就是利潤(rùn)總額,,此時(shí)利潤(rùn)總額變動(dòng)率與息稅前利潤(rùn)變動(dòng)率完全一致 | |

作用 | 財(cái)務(wù)杠桿反映了權(quán)益資本收益的波動(dòng)性,,用以評(píng)價(jià)企業(yè)的財(cái)務(wù)風(fēng)險(xiǎn) | |

舉例 | 例如:某公司有普通股100萬(wàn)股,所得稅率25% EBIT 債務(wù)利息 利潤(rùn)總額 所得稅 凈利潤(rùn) EPS 128萬(wàn)元 80萬(wàn)元 48萬(wàn)元 12萬(wàn)元 36萬(wàn)元 0.36元 180萬(wàn)元 80萬(wàn)元 100萬(wàn)元 25萬(wàn)元 75萬(wàn)元 0.75元 當(dāng)EBIT從128萬(wàn)元增加到180萬(wàn)元,增長(zhǎng)40.63%時(shí),EPS增長(zhǎng)108.33% 反之,,當(dāng)EBIT從180萬(wàn)元下降到128萬(wàn)元,,減少28.89%時(shí),EPS減少52%,。這就是債務(wù)利息這個(gè)財(cái)務(wù)杠桿作用的結(jié)果 |

|

(二)財(cái)務(wù)杠桿系數(shù)(DFL=degree of financial leverage)

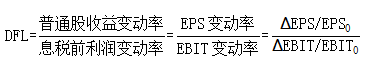

1.定義式

含義 | 財(cái)務(wù)杠桿系數(shù)(DFL),,是普通股收益變動(dòng)率與息稅前利潤(rùn)變動(dòng)率的比值 |

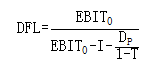

公式 |

|

作用 | 用于預(yù)測(cè) 例如:用簡(jiǎn)化公式計(jì)算出DFL=2,預(yù)計(jì)下期△EBIT/EBIT=10% 則根據(jù)定義式,,推出△EPS/EPS=DFL×△EBIT/EBIT=20%×△EPS/EPS=DFL×△EBIT/EBIT |

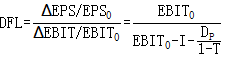

2.簡(jiǎn)化式

推導(dǎo) | EPS0=[(EBIT0-I)(1-T)-Dp]/N EPS1=[(EBIT1-I)(1-T)-Dp]/N ΔEPS=ΔEBIT(1-T)/N

| ||

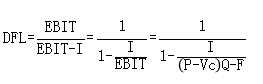

公式 | 在不存在優(yōu)先股股息的情況下,,上式經(jīng)整理,財(cái)務(wù)杠桿系數(shù)的計(jì)算也可以簡(jiǎn)化為: |

| |

如果企業(yè)既存在固定利息的債務(wù),,也存在固定股息的優(yōu)先股,,則財(cái)務(wù)杠桿系數(shù)的計(jì)算為: |

| ||

作用 | 用于計(jì)算。根據(jù)基期數(shù)據(jù)計(jì)算下期財(cái)務(wù)杠桿系數(shù),用來(lái)預(yù)測(cè)在基期基礎(chǔ)上,,當(dāng)下期EBIT變化一定的百分比時(shí),,EPS變化是EBIT變化的多少倍 分母:歸屬于普通股股東的稅前利潤(rùn) | ||

說(shuō)明 | I、Dp同時(shí)等于0,,DFL=1,,不存在財(cái)務(wù)杠桿效應(yīng) 只要I、DP不同時(shí)等于0,,則DFL>1,,存在財(cái)務(wù)杠桿效應(yīng) | ||

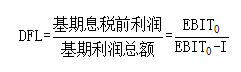

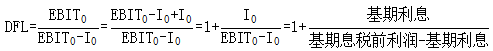

變形 |

| 如果沒(méi)有優(yōu)先股,可以根據(jù)此式分析因素變化對(duì)指標(biāo)的影響 | |

(三)財(cái)務(wù)杠桿與財(cái)務(wù)風(fēng)險(xiǎn)

本質(zhì) | 1.財(cái)務(wù)風(fēng)險(xiǎn)是指企業(yè)由于籌資原因產(chǎn)生的資本成本負(fù)擔(dān)而導(dǎo)致的普通股收益波動(dòng)的風(fēng)險(xiǎn) 2.引起企業(yè)財(cái)務(wù)風(fēng)險(xiǎn)的主要原因是資產(chǎn)收益的不利變化和資本成本的固定負(fù)擔(dān) 3.由于財(cái)務(wù)杠桿的作用,,當(dāng)企業(yè)的息稅前利潤(rùn)下降時(shí),,企業(yè)仍然需要支付固定的資本成本,導(dǎo)致普通股剩余收益以更快的速度下降 |

結(jié)論 | 財(cái)務(wù)杠桿放大了資產(chǎn)收益變化對(duì)普通股收益的影響,,財(cái)務(wù)杠桿系數(shù)越高,,表明普通股收益的波動(dòng)程度越大,財(cái)務(wù)風(fēng)險(xiǎn)也就越大,。在不存在優(yōu)先股股息的情況下,,根據(jù)財(cái)務(wù)杠桿系數(shù)的計(jì)算公式,有:

上面公式中,,分子是企業(yè)籌資產(chǎn)生的固定性資本成本負(fù)擔(dān),,分母是歸屬于股東的收益 上式表明,在企業(yè)有正的稅前利潤(rùn)的前提下,,財(cái)務(wù)杠桿系數(shù)最低為1,,不會(huì)為負(fù)數(shù);只要有固定性資本成本存在,,財(cái)務(wù)杠桿系數(shù)總是大于1 |

影響 因素 | 教材認(rèn)為,,影響財(cái)務(wù)杠桿的因素包括: 企業(yè)資本結(jié)構(gòu)中債務(wù)資金比重;普通股收益水平,;所得稅稅率水平 其中,,普通股收益水平又受息稅前利潤(rùn)、固定性資本成本高低的影響,。債務(wù)成本比重越高,、固定的資本成本支付額越高、息稅前利潤(rùn)水平越低,,財(cái)務(wù)杠桿效應(yīng)越大,反之則相反 |

注:以上中級(jí)會(huì)計(jì)考試學(xué)習(xí)內(nèi)容選自陳慶杰老師財(cái)務(wù)管理授課講義

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

精選推薦

報(bào)考咨詢(xún)中心 資深財(cái)會(huì)老師為考生解決報(bào)名備考相關(guān)問(wèn)題 立即提問(wèn)

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)