資本資產(chǎn)定價模型_2022年中級會計財務(wù)管理必備知識點

只有對自己不將就,,自己才能變得更優(yōu)秀,!中級會計備考正在進行中,,請大家認(rèn)真對待,,付出努力才會收獲想要的結(jié)果!基礎(chǔ)階段知識點已更新,,速來查看,!

【知識點】資本資產(chǎn)定價模型

【所屬章節(jié)】

第二章財務(wù)管理基礎(chǔ)——第二節(jié)風(fēng)險與收益

【內(nèi)容導(dǎo)航】

資本資產(chǎn)定價模型

資本資產(chǎn)定價模型

界定 | 資本資產(chǎn)定價模型中,所謂資本資產(chǎn)主要指的是股票資產(chǎn),,而定價則試圖解釋資本市場如何決定股票收益率,,進而決定股票價格 |

原理 | 資本資產(chǎn)定價模型是“必要收益率=無風(fēng)險收益率+風(fēng)險收益率”的具體化,資本資產(chǎn)定價模型的一個主要貢獻(xiàn)是解釋了風(fēng)險收益率的決定因素和度量方法,,資本資產(chǎn)定價模型中,,某資產(chǎn)或資產(chǎn)組合的風(fēng)險收益率=β×(Rm-Rf) |

表達(dá)式 | 資本資產(chǎn)定價模型的表達(dá)式為:R=Rf+β×(Rm-Rf) 式中,,R表示某資產(chǎn)(或資產(chǎn)組合)的必要收益率 β表示該資產(chǎn)(或資產(chǎn)組合)的系統(tǒng)性風(fēng)險系數(shù) Rf表示無風(fēng)險收益率,通常以短期國債的利率來近似替代 Rm表示市場組合的必要收益率,,Rm還可以稱為平均風(fēng)險的必要收益率 |

推導(dǎo) | Ri=Rf+β(Rm-Rf)→βi=(Ri-Rf)/(Rm-Rf) β系數(shù)是:單項資產(chǎn)或資產(chǎn)組合的風(fēng)險收益率與市場平均風(fēng)險收益率的倍數(shù)關(guān)系 |

強調(diào) | (1)公式中(Rm-Rf)稱為市場風(fēng)險溢酬,,由于市場組合的β=1,所以,,(Rm-Rf)也可以稱為市場組合的風(fēng)險收益率或股票市場的風(fēng)險收益率 (2)風(fēng)險收益率是附加在無風(fēng)險收益率之上的,,由于承擔(dān)了市場平均風(fēng)險所要求獲得的補償,它反映的是市場作為整體對風(fēng)險的平均“容忍”程度,,也就是市場整體對風(fēng)險的厭惡程度,,市場整體對風(fēng)險越是厭惡和回避,要求的補償就越高,,因此,,市場風(fēng)險溢酬的數(shù)值就越大。反之,,如果市場的抗風(fēng)險能力強,,則對風(fēng)險的厭惡和回避就不是很強烈,因此,,要求的補償就低,,所以市場風(fēng)險溢酬的數(shù)值就小 (3)某資產(chǎn)的風(fēng)險收益率是市場風(fēng)險溢酬與該資產(chǎn)系統(tǒng)性風(fēng)險系數(shù)的乘積 風(fēng)險收益率=β×(Rm-Rf) 注意Rm與(Rm-Rf)的區(qū)分 名稱性質(zhì)常見其他叫法Rm市場組合收益率無風(fēng)險收益率+風(fēng)險收益率平均風(fēng)險的必要報酬率市場組合的必要報酬率(Rm-Rf)市場組合的風(fēng)險收益率風(fēng)險收益率股票市場的風(fēng)險收益率平均風(fēng)險的風(fēng)險收益率市場風(fēng)險溢酬? |

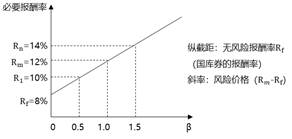

圖示 | 資本資產(chǎn)定價模型:R=Rf+β×(Rm-Rf)

|

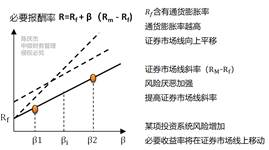

影響因素 |

|

擴展 | 在資本資產(chǎn)定價模型中,計算風(fēng)險收益率時只考慮了系統(tǒng)性風(fēng)險,,沒有考慮非系統(tǒng)性風(fēng)險,,這是因為非系統(tǒng)性風(fēng)險可以通過資產(chǎn)組合消除,一個充分的投資組合幾乎沒有非系統(tǒng)性風(fēng)險 財務(wù)管理研究中假設(shè)投資人都是理智的,,都會選擇充分投資組合,,非系統(tǒng)性風(fēng)險與資本市場無關(guān) 資本市場不會對非系統(tǒng)性風(fēng)險給予任何價格補償 |

適用性 | 資本資產(chǎn)定價模型對任何公司、任何資產(chǎn)(包括資產(chǎn)組合)都是適合的 只要將該公司或資產(chǎn)的β系數(shù)代入到R=Rf+β×(Rm-Rf)中,,就能得到該公司或資產(chǎn)的必要收益率 |

有效性 | 資本資產(chǎn)定價模型最大的貢獻(xiàn)在于它提供了對風(fēng)險和收益之間的一種實質(zhì)性的表述,,資本資產(chǎn)定價模型首次將“高收益伴隨著高風(fēng)險”這樣一種直觀認(rèn)識,用這樣簡單的關(guān)系式表達(dá)出來 到目前為止,,資本資產(chǎn)定價模型是對現(xiàn)實中風(fēng)險與收益關(guān)系最為貼切的表述 |

局限性 | (1)某些資產(chǎn)或企業(yè)的β值難以估計,,特別是對一些缺乏歷史數(shù)據(jù)的新興行業(yè)【歷史數(shù)據(jù)】 (2)經(jīng)濟環(huán)境的不確定性和不斷變化,使得依據(jù)歷史數(shù)據(jù)估算出來的β值對未來的指導(dǎo)作用必然要打折扣【啤酒花——同濟堂】 (3)資本資產(chǎn)定價模型是建立在一系列假設(shè)之上的,,其中一些假設(shè)與實際情況有較大偏差,,使得資本資產(chǎn)定價模型的有效性受到質(zhì)疑。這些假設(shè)包括:市場是均衡的,、市場不存在摩擦,、市場參與者都是理性的、不存在交易費用,、稅收不影響資產(chǎn)的選擇和交易等 |

?注:以上中級會計考試學(xué)習(xí)內(nèi)容選自陳慶杰老師財務(wù)管理授課講義

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號