注冊會計師《稅法》第一章稅法總論-稅法概念與稅法原則

注冊會計師備考已經(jīng)進入到關(guān)鍵階段,,基礎(chǔ)內(nèi)容掌握后記得要不定期回顧溫習(xí),,為了幫助大家高效備考,,小奧整理了cpa稅法第一章重要考點,。

【重要考點詳解】稅法概念與稅法原則

稅法概念

【知識點一】稅收與稅法的概念

(一)稅收是國家取得財政收入的一種重要工具,,其本質(zhì)是一種分配關(guān)系,;

(二)國家征稅的依據(jù)是政治權(quán)力,,它有別于按生產(chǎn)要素進行的分配,;

(三)國家征稅的目的是滿足社會公共需要,。

稅法與稅收關(guān)系:

稅收的本質(zhì)特征具體體現(xiàn)為稅收制度,而稅法則是稅收制度的法律表現(xiàn)形式,。

二者關(guān)系概括為:有稅必有法,,無法不成稅。

【知識點二】稅收法律關(guān)系

一,、稅收法律關(guān)系的構(gòu)成

| 三方面 | 內(nèi)容 |

| 稅收法律關(guān)系的主體 | (1)雙主體: |

| 征稅方:稅務(wù),、海關(guān) | |

| 納稅方:采用屬地兼屬人原則 | |

| (2)權(quán)利主體雙方法律地位是平等的,但權(quán)利和義務(wù)不對等 | |

| 稅收法律關(guān)系的客體 | 征稅對象 |

| 稅收法律關(guān)系的內(nèi)容 | 征,、納雙方各自享有的權(quán)利和承擔(dān)的義務(wù) |

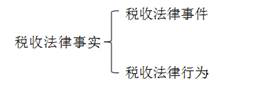

二,、稅收法律關(guān)系的產(chǎn)生、變更與消滅

稅法是引起稅收法律關(guān)系的前提條件,,但稅法本身并不能產(chǎn)生具體的稅收法律關(guān)系,。

稅收法律關(guān)系的產(chǎn)生、變更與消滅必須有能夠引起稅收法律關(guān)系產(chǎn)生,、變更或消滅的客觀情況,,也就是由稅收法律事實來決定。

三,、稅收法律關(guān)系的保護

稅收法律關(guān)系的保護對權(quán)利主體雙方是平等的,。

【知識點三】稅法與其他法律的關(guān)系(了解)

一、稅法的地位

1.稅法屬于國家法律體系中一個重要部門法,它是調(diào)整國家與各個經(jīng)濟單位及公民個人分配關(guān)系的基本法律規(guī)范,。

2.性質(zhì)上屬于公法,。

3.稅法是我國法律體系的重要組成部分。

二,、稅法與其他法律的關(guān)系

稅法與《憲法》的關(guān)系

《憲法》第五十六條:“中華人民共和國公民有依照法律納稅的義務(wù)”,。

稅法原則

【知識點一】稅法基本原則

一、稅收法定原則——核心基本原則

黨的十八界三中全會《決定》中提出“落實稅收法定原則”,,首次在黨的文件中明確提出這一最根本的稅法原則,。

(一)含義:稅法主體的權(quán)利義務(wù)、稅法的各類構(gòu)成要素都必須且只能由法律予以明確,。

(二)內(nèi)容:稅收要件法定原則、稅務(wù)合法性原則,。

1.稅收要件法定原則——立法角度

國家對其開征的任何稅種都必須由法律對其進行專門確定才能實施,;征稅要素的變動都應(yīng)當(dāng)按相關(guān)法律的規(guī)定進行;征稅的各個要素不僅應(yīng)由法律作出專門的規(guī)定,,而且規(guī)定應(yīng)盡量明確,。

2.稅務(wù)合法性原則——征收程序法定

目前,我國正有條不紊地落實稅收法定原則,。黨中央和全國人大已經(jīng)作出明確,,今后開征新稅的,應(yīng)當(dāng)通過全國人大及其常委會制定相應(yīng)的法律,,并力爭在2020年前完成對現(xiàn)行的稅收條例修改上升為法律或廢止的改革任務(wù),。

【知識點一】稅法基本原則

二、稅收公平原則

源于法律上的平等原則,。

內(nèi)涵:稅收負擔(dān)必須根據(jù)納稅人的負擔(dān)能力分配,,負擔(dān)能力相等,稅負相同,。

三,、稅收效率原則

1.經(jīng)濟效率:要求有利于資源的有效配置和經(jīng)濟體制的有效運行。

2.行政效率:要求提高稅收行政效率,。

四,、實質(zhì)課稅原則

應(yīng)根據(jù)客觀事實確定是否符合課稅要件,并根據(jù)納稅人的真實負擔(dān)能力決定納稅人的稅負,,而不能僅考慮相關(guān)外觀和形式,。

【例如】特別納稅調(diào)整。

【知識點二】稅法適用原則

| 內(nèi)容 | 要點 |

| 法律優(yōu)位原則 | (1)基本含義:法律的效力高于行政立法的效力 |

| (2)作用:主要體現(xiàn)在處理不同等級稅法的關(guān)系上 | |

| (3)效力低的稅法與效力高的稅法發(fā)生沖突,,效力低的稅法即是無效的 | |

| 法律不溯及 | (1)基本含義:一部新法實施后,,對新法實施之前人們的行為不得適用新法,而只能沿用舊法 |

| 既往原則 | (2)目的:維護稅法的穩(wěn)定性和可預(yù)測性 |

| 新法優(yōu)于 | (1)含義:新法,、舊法對同一事項有不同規(guī)定時,,新法的效力優(yōu)于舊法 |

| 舊法原則 | (2)作用:避免因法律修訂帶來新法,、舊法對同一事項有不同的規(guī)定而給法律適用帶來的混亂 |

| 特別法優(yōu)于 | (1)含義:對同一事項兩部法律分別訂有一般和特別規(guī)定時,特別規(guī)定效力高于一般規(guī)定的效力 |

| 普通法原則 | (2)應(yīng)用:居于特別法地位級別較低的稅法,,其效力可以高于作為普通法的級別較高的稅法 |

| 實體從舊,、程序從新原則 | (1)實體稅法不具備溯及力 |

| (2)程序性稅法在特定條件下具備一定的溯及力 | |

| 程序優(yōu)于 | (1)基本含義:在訴訟發(fā)生時,稅收程序法優(yōu)于稅收實體法適用 |

| 實體原則 | (2)目的:確保國家課稅權(quán)的實現(xiàn),,不因爭議的發(fā)生而影響稅款的及時,、足額入庫 |

注冊會計師考試時間離我們越來越近,大家應(yīng)該抓緊一切的時間學(xué)習(xí),,提高備考效率,,爭取能夠順利通關(guān)。

注:以上習(xí)題是由東奧名師講義以及東奧教研專家團隊提供

(本文為東奧會計在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,,禁止任何形式的轉(zhuǎn)載)

注冊會計師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導(dǎo)課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號