ע�ԕ�Ӌ(j��)��

�|�W��Ӌ(j��)�ھ� >> ע�ԕ�Ӌ(j��)�� >> ���� >> ����

����2014���������A(y��)��(x��)֪�R�c(di��n)����ֵ���M(j��n)�(xi��ng)���~��Ӌ(j��)��

������С����(d��o)�ԡ��҂�һ����W(xu��)��(x��)2014���������A(y��)��(x��)֪�R�c(di��n)����ֵ���M(j��n)�(xi��ng)���~��Ӌ(j��)��,��

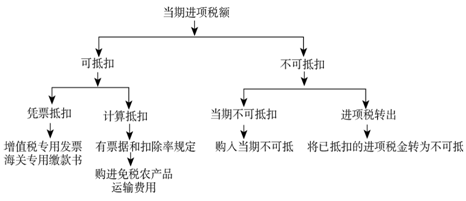

����![]() ����(n��i)��(d��o)������

����(n��i)��(d��o)������

����(һ)���ԏ��N�(xi��ng)���~�еֿ۵��M(j��n)�(xi��ng)���~

����(��)���Ï��N�(xi��ng)���~�еֿ۵��M(j��n)�(xi��ng)���~

����(��)���õֿ���ֵ�����M(j��n)�(xi��ng)�������̎��

����

������֪�R�c(di��n)���ڡ���������Ŀ�ڶ�����ֵ�������Ĺ�(ji��)һ��{���ˑ�(y��ng)�{���~��Ӌ(j��)��ă�(n��i)��,��

����![]() ��֪�R�c(di��n)������ֵ���M(j��n)�(xi��ng)���~��Ӌ(j��)��

��֪�R�c(di��n)������ֵ���M(j��n)�(xi��ng)���~��Ӌ(j��)��

�����{����ُ�M(j��n)؛����߽��ܑ�(y��ng)���ڄ�(w��)��֧������ؓ(f��)��(d��n)����ֵ���~���M(j��n)�(xi��ng)���~,��

����(һ)���ԏ��N�(xi��ng)���~�еֿ۵��M(j��n)�(xi��ng)���~�����ɷN��r��

�����{Ʊ�ֿ۶�����һ����r��,��ُ�M(j��n)�����M(j��n)�(xi��ng)�����N�۷����N�(xi��ng)������(y��ng)��(g��u)��,�����M(j��n)�(xi��ng)���~��������r��������ֵ�����ðl(f��)Ʊ�����P(gu��n)�M(j��n)����ֵ�������U�����ע������ֵ�����~,��

����Ӌ(j��)��ֿ۶�����������r��,������Ӌ(j��)���M(j��n)�(xi��ng)���ăɷN��r��

����(1)ُ�M(j��n)�r(n��ng)�a(ch��n)Ʒ,����ȡ����ֵ�����ðl(f��)Ʊ���ߺ��P(gu��n)�M(j��n)����ֵ�������U�����,�������r(n��ng)�a(ch��n)Ʒ(�ⶐ�r(n��ng)�a(ch��n)Ʒ)��ُ�l(f��)Ʊ�����N�۰l(f��)Ʊ��ע�����r(n��ng)�a(ch��n)Ʒ�I�r��13%�Ŀ۳���Ӌ(j��)����M(j��n)�(xi��ng)���~��

������ُ�r(n��ng)�a(ch��n)Ʒ���I�r,�������{����ُ�M(j��n)�r(n��ng)�a(ch��n)Ʒ���r(n��ng)�a(ch��n)Ʒ��ُ�l(f��)Ʊ�����N�۰l(f��)Ʊ��ע���ăr��Ͱ�Ҏ(gu��)���U�{�ğ��~��,��

����(2)�\(y��n)ݔ�M(f��i)�á�ُ�M(j��n)�����N��؛���Լ������a(ch��n)��(j��ng)�I�^����֧���\(y��n)ݔ�M(f��i)�õ�,�������\(y��n)ݔ�M(f��i)�ýY(ji��)��Γ�(j��)��ע�����\(y��n)ݔ�M(f��i)�ý��~��7%�Ŀ۳���Ӌ(j��)����M(j��n)�(xi��ng)���~,��

������Ӌ(j��)�����(sh��)�����@�����Q�Ĝ�(zh��n)��ֿ۵�؛���\(y��n)�M(f��i)���~��ָ���\(y��n)ݔ��λ�_�ߵ�؛Ʊ��ע�����\(y��n)�M(f��i),�����O(sh��)����,�����������Sͬ�\(y��n)�M(f��i)֧�����bж�M(f��i)�����U(xi��n)�M(f��i)�������s�M(f��i),��

���,��ڰl(f��)Ʊ�N�����(zh��n)��Ӌ(j��)���M(j��n)�(xi��ng)���~�۳���؛�\(y��n)�l(f��)Ʊ�N���������ֵ��һ��{����ȡ�õć��H؛���\(y��n)ݔ����I(y��)�l(f��)Ʊ,�����H؛���\(y��n)ݔ�l(f��)Ʊ��؛�\(y��n)���~�l(f��)Ʊ,��

����(��)���Ï��N�(xi��ng)���~�еֿ۵��M(j��n)�(xi��ng)���~

�����{����ُ�M(j��n)؛����ߑ�(y��ng)���ڄ�(w��)��ȡ�õ���ֵ���۶��{�C�����Ϸ���,��������Ҏ(gu��)���߇���(w��)Ժ����(w��)���ܲ��T���P(gu��n)Ҏ(gu��)����,�����M(j��n)�(xi��ng)���~���Ï��N�(xi��ng)���~�еֿۡ�

����1.���ڷ���ֵ����(y��ng)���(xi��ng)Ŀ,��������ֵ���(xi��ng)Ŀ,�����w�������߂������M(f��i)��ُ�M(j��n)؛����ߑ�(y��ng)���ڄ�(w��)��

�������Q�������M(f��i)�����{���˵Ľ��H��(y��ng)�����M(f��i),�����Q����ֵ����(y��ng)���(xi��ng)Ŀ,����ָ�ṩ����ֵ����(y��ng)���ڄ�(w��)���D(zhu��n)�o���Y�a(ch��n)���N�۲��Ӯa(ch��n)�Ͳ��Ӯa(ch��n)�ڽ�����,���{�����½�,���Ľ����U(ku��)��,����,���b��Ӯa(ch��n)�������ڲ��Ӯa(ch��n)�ڽ�����,��

������Ҏ(gu��)����������������ֵ����(y��ng)���(xi��ng)Ŀ(����������ֵ���(xi��ng)Ŀ)Ҳ���ڷ���ֵ����(y��ng)���(xi��ng)Ŀ��������ֵ��(���º��Q�ⶐ)�(xi��ng)Ŀ,�����w�������߂������M(f��i)�Ĺ̶��Y�a(ch��n),��

����2.�������pʧ��ُ�M(j��n)؛�P���P(gu��n)�đ�(y��ng)���ڄ�(w��)��

�������Q�������pʧ,����ָ�����������ɱ��I,���Gʧ��ù?f��n)�׃�|(zh��)�ēpʧ,��

����3.�������pʧ���ڮa(ch��n)Ʒ,���a(ch��n)��Ʒ�����õ�ُ�M(j��n)؛����ߑ�(y��ng)���ڄ�(w��)��

����4.����(w��)Ժؔ(c��i)��,������(w��)���ܲ��TҎ(gu��)���ļ{�����������M(f��i)Ʒ,��

�����{�������õđ�(y��ng)�����M(f��i)����Ħ��܇����܇,����ͧ,�����M(j��n)�(xi��ng)���~���Ï��N�(xi��ng)���~�еֿۡ�

����5.�������(xi��ng)Ҏ(gu��)����؛����\(y��n)ݔ�M(f��i)�ú��N���ⶐ؛����\(y��n)ݔ�M(f��i)��,��

����6.һ��{���˼�I�ⶐ�(xi��ng)Ŀ���߷���ֵ����(y��ng)���ڄ�(w��)���o�����ֲ��õֿ۵��M(j��n)�(xi��ng)���~��,�������й�ʽӋ(j��)�㲻�õֿ۵��M(j��n)�(xi��ng)���~��

�������õֿ۵��M(j��n)�(xi��ng)���~=��(d��ng)�o�����ֵ�ȫ���M(j��n)�(xi��ng)���~����(d��ng)���ⶐ�(xi��ng)Ŀ�N���~������ֵ����(y��ng)���ڄ�(w��)�I�I(y��)�~��Ӌ(j��)�®�(d��ng)��ȫ���N���~,���I�I(y��)�~��Ӌ(j��),��

����7.�{���˾����ُ��(sh��)�����(xi��ng)�c���P(gu��n)�����U����IJ��~��

����(��)���õֿ���ֵ�����M(j��n)�(xi��ng)�������̎��

������һ�,��ُ��r����ֿ�----ֱ��Ӌ(j��)��ُ؛�ijɱ�,��

�����ڶ���ѵֿۺ��׃��;,���l(f��)���pʧ,�����ڲ�������˶��~----���M(j��n)�(xi��ng)���D(zhu��n)��̎��(����D(zhu��n)���ַ֞����N��r)

���������ƽ�N�����ķ�߀���롪���_�p�M(j��n)�(xi��ng)���~

�������w����

������һ�,��ُ��r����ֿ�----ֱ��Ӌ(j��)��ُ؛�ijɱ�,��

�����ڶ���ѵֿۺ��׃��;,���l(f��)���pʧ,�����ڲ�������˶��~----���M(j��n)�(xi��ng)���D(zhu��n)��̎��

�����M(j��n)�(xi��ng)���~�D(zhu��n)���г�Ҋ�����N�D(zhu��n)������,������

����ֱ��Ӌ(j��)���D(zhu��n)����;

����߀ԭӋ(j��)���D(zhu��n)����;

��������Ӌ(j��)���D(zhu��n)������

���������,��ƽ�N�����ķ�߀���롪���_�p�M(j��n)�(xi��ng)���~

�������c��Ʒ�N����,���N���~�o��Ȼ(li��n)ϵ�����̘I(y��)��I(y��)��؛���ṩһ���ڄ�(w��)������,�������M(j��n)���M(f��i),���V����N�M(f��i)���ϼ��M(f��i),��չʾ�M(f��i),�������M(f��i)�ȣ�������ƽ�N����,�����_�p��(d��ng)����ֵ���M(j��n)�(xi��ng)����,����(y��ng)���I�I(y��)�����m�ö�Ŀ�������ՠI�I(y��)����

�������c��Ʒ�N����,���N���~���^(����һ������,�����~����(sh��)��Ӌ(j��)��)�ĸ��N��߀����,������(y��ng)����ƽ�N�����О�����P(gu��n)Ҏ(gu��)���_�p��(d��ng)����ֵ���M(j��n)�(xi��ng)����,�������ՠI�I(y��)����

����ȡ�õķ�߀�����ȡ�_�p�M(j��n)�(xi��ng)���ķ�����

������(d��ng)�ڑ�(y��ng)�_�p�M(j��n)�(xi��ng)����=��(d��ng)��ȡ�õķ�߀�Y��/(1+��ُ؛���m����ֵ������)����ُ؛���m����ֵ������

�����̘I(y��)��I(y��)��؛����ȡ�ĸ��N����,�������U�{��ֵ��,��Ҳһ�ɲ����_����ֵ�����ðl(f��)Ʊ��

؟(z��)�ξ�����؈�Ę䶴

- ��һƪ���£� 2014���������A(y��)��(x��)֪�R�c(di��n)����ֵ���N�(xi��ng)���~��Ӌ(j��)��

- ��һƪ���£� �]����

-

2014����˾��(zh��n)�ԡ��A(y��)��(x��)֪�R�c(di��n)���a(ch��n)�I(y��)��N������

2014����˾��(zh��n)�ԡ��A(y��)��(x��)֪�R�c(di��n)�����^�h(hu��n)������

2014����(j��ng)��(j��)�����A(y��)��(x��)֪�R�c(di��n)�����˪�(d��)�Y��I(y��)�����|(zh��)

2014����(j��ng)��(j��)�����A(y��)��(x��)֪�R�c(di��n)���ٲ�

2014���������A(y��)��(x��)֪�R�c(di��n)����ֵ���N�(xi��ng)���~��Ӌ(j��)��

�|�W���

�|�W���

�W(w��ng)����12010202000755̖

�W(w��ng)����12010202000755̖