遞延所得稅資產(chǎn)及負(fù)債的確認(rèn)和計(jì)量_2023年注會(huì)會(huì)計(jì)重要考點(diǎn)

牢固的基礎(chǔ)可以讓考生們后續(xù)備考事半功倍!注冊會(huì)計(jì)師考試應(yīng)該如何打牢基礎(chǔ)?學(xué)透基礎(chǔ)知識(shí)點(diǎn)是重要方式之一,!下文整理了第十九章的重要考點(diǎn),,考生可以跟隨東奧一起備考哦,!還有更多知識(shí)點(diǎn)內(nèi)容,,點(diǎn)擊推薦閱讀獲?。?/span>

推薦閱讀:2023年注會(huì)會(huì)計(jì)重要考點(diǎn)匯總>>

【知 識(shí) 點(diǎn)】遞延所得稅資產(chǎn)及負(fù)債的確認(rèn)和計(jì)量

【所屬章節(jié)】

第十九章:所得稅

第四節(jié):遞延所得稅資產(chǎn)及負(fù)債的確認(rèn)和計(jì)量

遞延所得稅資產(chǎn)及負(fù)債的確認(rèn)和計(jì)量

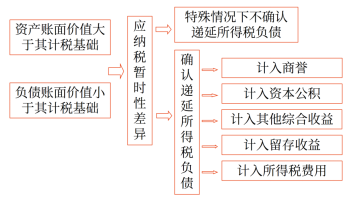

一,、遞延所得稅負(fù)債的確認(rèn)和計(jì)量

(一)遞延所得稅負(fù)債的確認(rèn)

1.遵循原則

確認(rèn)應(yīng)納稅暫時(shí)性差異產(chǎn)生的遞延所得稅負(fù)債時(shí),交易或事項(xiàng)發(fā)生時(shí)影響會(huì)計(jì)利潤或應(yīng)納稅所得額的,,相關(guān)的所得稅影響應(yīng)作為利潤表中所得稅費(fèi)用的組成部分,;與直接計(jì)入所有者權(quán)益的交易或事項(xiàng)相關(guān)的,其所得稅影響應(yīng)計(jì)入所有者權(quán)益,;與企業(yè)合并中取得資產(chǎn),、負(fù)債相關(guān)的,遞延所得稅影響應(yīng)調(diào)整購買日應(yīng)確認(rèn)的商譽(yù)或是計(jì)入合并當(dāng)期損益的金額,。

2.不確認(rèn)遞延所得稅負(fù)債的特殊情況

有些情況下,,雖然資產(chǎn)、負(fù)債的賬面價(jià)值與其計(jì)稅基礎(chǔ)不同,,產(chǎn)生了應(yīng)納稅暫時(shí)性差異,,但出于各方面考慮,所得稅準(zhǔn)則中規(guī)定不確認(rèn)相應(yīng)的遞延所得稅負(fù)債,,主要包括:

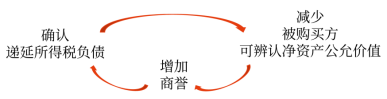

(1)商譽(yù)的初始確認(rèn)

商譽(yù)=合并成本-被購買方可辨認(rèn)凈資產(chǎn)公允價(jià)值的份額

若確認(rèn)遞延所得稅負(fù)債,,則減少被購買方可辨認(rèn)凈資產(chǎn)公允價(jià)值,增加商譽(yù),,由此進(jìn)入不斷循環(huán)狀態(tài),。

需要說明的是,非同一控制下吸收合并形成的商譽(yù),,在應(yīng)稅合并情況下,,按照所得稅法規(guī)定商譽(yù)在初始確認(rèn)時(shí)計(jì)稅基礎(chǔ)等于賬面價(jià)值,不產(chǎn)生暫時(shí)性差異;該商譽(yù)在后續(xù)計(jì)量過程中因計(jì)提減值準(zhǔn)備,,使得商譽(yù)的賬面價(jià)值小于計(jì)稅基礎(chǔ),,會(huì)產(chǎn)生可抵扣暫時(shí)性差異,應(yīng)確認(rèn)相關(guān)的所得稅影響,。

(2)除企業(yè)合并以外的其他交易或事項(xiàng)中,,如果該項(xiàng)交易或事項(xiàng)發(fā)生時(shí)既不影響會(huì)計(jì)利潤,也不影響應(yīng)納稅所得額,,則所產(chǎn)生的資產(chǎn),、負(fù)債的初始確認(rèn)金額與其計(jì)稅基礎(chǔ)不同,形成應(yīng)納稅暫時(shí)性差異的,,交易或事項(xiàng)發(fā)生時(shí)不確認(rèn)相應(yīng)的遞延所得稅負(fù)債,。

該類交易或事項(xiàng)在我國企業(yè)實(shí)務(wù)中并不多見,一般情況下有關(guān)資產(chǎn),、負(fù)債的初始確認(rèn)金額均會(huì)為稅法所認(rèn)可,,不會(huì)產(chǎn)生兩者之間的差異。

(3)與子公司,、聯(lián)營企業(yè),、合營企業(yè)投資等相關(guān)的應(yīng)納稅暫時(shí)性差異,一般應(yīng)確認(rèn)相應(yīng)的遞延所得稅負(fù)債,,但同時(shí)滿足以下兩個(gè)條件的除外:一是投資企業(yè)能夠控制暫時(shí)性差異轉(zhuǎn)回的時(shí)間,;二是該暫時(shí)性差異在可預(yù)見的未來很可能不會(huì)轉(zhuǎn)回。滿足上述條件時(shí),,投資企業(yè)可以運(yùn)用自身的影響力決定暫時(shí)性差異的轉(zhuǎn)回,,如果不希望其轉(zhuǎn)回,則在可預(yù)見的未來該項(xiàng)暫時(shí)性差異即不會(huì)轉(zhuǎn)回,,對(duì)未來期間的計(jì)稅不產(chǎn)生影響,,從而無須確認(rèn)相應(yīng)的遞延所得稅負(fù)債。

(4)權(quán)益法核算的長期股權(quán)投資

對(duì)于采用權(quán)益法核算的長期股權(quán)投資,,其計(jì)稅基礎(chǔ)與賬面價(jià)值產(chǎn)生的有關(guān)暫時(shí)性差異是否應(yīng)確認(rèn)相關(guān)的所得稅影響,,應(yīng)當(dāng)考慮該項(xiàng)投資的持有意圖:

①在準(zhǔn)備長期持有的情況下,對(duì)于采用權(quán)益法核算的長期股權(quán)投資賬面價(jià)值與計(jì)稅基礎(chǔ)之間的差異,,投資企業(yè)一般不確認(rèn)相關(guān)的所得稅影響,。

理由:因初始投資成本的調(diào)整產(chǎn)生的暫時(shí)性差異預(yù)計(jì)未來期間不會(huì)轉(zhuǎn)回,對(duì)未來期間沒有所得稅影響,;因確認(rèn)投資損益產(chǎn)生的暫時(shí)性差異,,在未來期間逐期分回現(xiàn)金股利或利潤時(shí)免稅,也不存在對(duì)未來期間的所得稅影響,;因確認(rèn)應(yīng)享有被投資單位其他綜合收益或其他權(quán)益變動(dòng)而產(chǎn)生的暫時(shí)性差異,,在長期持有的情況下預(yù)計(jì)未來期間也不會(huì)轉(zhuǎn)回,。

②在持有意圖由長期持有轉(zhuǎn)變?yōu)閿M近期出售的情況下,因長期股權(quán)投資的賬面價(jià)值與計(jì)稅基礎(chǔ)不同產(chǎn)生的有關(guān)暫時(shí)性差異,,均應(yīng)確認(rèn)相關(guān)的所得稅影響,,通常情況下,賬面價(jià)值大于計(jì)稅基礎(chǔ),,應(yīng)確認(rèn)遞延所得稅負(fù)債,借記“所得稅費(fèi)用”“其他綜合收益”和“資本公積”,,貸記“遞延所得稅負(fù)債”,;也可能存在賬面價(jià)值小于計(jì)稅基礎(chǔ)的情況,符合條件的應(yīng)確認(rèn)遞延所得稅資產(chǎn),。

理由:按照稅法規(guī)定,,企業(yè)在轉(zhuǎn)讓或者處置投資資產(chǎn)時(shí),投資資產(chǎn)的成本(不是投資的賬面價(jià)值)準(zhǔn)予扣除,。

(二)遞延所得稅負(fù)債的計(jì)量

遞延所得稅負(fù)債應(yīng)以相關(guān)應(yīng)納稅暫時(shí)性差異轉(zhuǎn)回期間適用的所得稅稅率計(jì)量,。無論應(yīng)納稅暫時(shí)性差異的轉(zhuǎn)回期間如何,遞延所得稅負(fù)債的確認(rèn)不要求折現(xiàn),。

二,、遞延所得稅資產(chǎn)的確認(rèn)和計(jì)量

(一)遞延所得稅資產(chǎn)的確認(rèn)

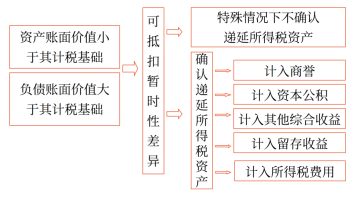

1.確認(rèn)的一般原則

資產(chǎn)、負(fù)債的賬面價(jià)值與其計(jì)稅基礎(chǔ)不同產(chǎn)生可抵扣暫時(shí)性差異的,,在估計(jì)未來期間能夠取得足夠的應(yīng)納稅所得額用以利用該可抵扣暫時(shí)性差異時(shí),,應(yīng)當(dāng)以很可能取得用來抵扣可抵扣暫時(shí)性差異的應(yīng)納稅所得額為限,確認(rèn)相關(guān)的遞延所得稅資產(chǎn),。

(1)對(duì)與子公司,、聯(lián)營企業(yè)、合營企業(yè)投資相關(guān)的可抵扣暫時(shí)性差異,,同時(shí)滿足下列條件的,,應(yīng)當(dāng)確認(rèn)相關(guān)的遞延所得稅資產(chǎn):一是暫時(shí)性差異在可預(yù)見的未來很可能轉(zhuǎn)回;二是未來很可能獲得用來抵扣可抵扣暫時(shí)性差異的應(yīng)納稅所得額,。

(2)按照稅法規(guī)定可以結(jié)轉(zhuǎn)以后年度的未彌補(bǔ)虧損和稅款抵減,,應(yīng)視同可抵扣暫時(shí)性差異處理。在預(yù)計(jì)可利用未彌補(bǔ)虧損或稅款抵減的未來期間內(nèi)能夠取得足夠的應(yīng)納稅所得額時(shí),,除準(zhǔn)則中規(guī)定不予確認(rèn)的情況外,,應(yīng)當(dāng)以很可能取得的應(yīng)納稅所得額為限,確認(rèn)相應(yīng)的遞延所得稅資產(chǎn),,同時(shí)減少確認(rèn)當(dāng)期的所得稅費(fèi)用,。

與可抵扣虧損和稅款抵減相關(guān)的遞延所得稅資產(chǎn),其確認(rèn)條件與可抵扣暫時(shí)性差異產(chǎn)生的遞延所得稅資產(chǎn)相同,。

(3)企業(yè)合并中,,按照會(huì)計(jì)準(zhǔn)則規(guī)定確認(rèn)的合并中取得各項(xiàng)可辨認(rèn)資產(chǎn),、負(fù)債的入賬價(jià)值與其計(jì)稅基礎(chǔ)之間形成可抵扣暫時(shí)性差異的,應(yīng)確認(rèn)相應(yīng)的遞延所得稅資產(chǎn),,并調(diào)整合并中應(yīng)予確認(rèn)的商譽(yù)等,。

(4)與直接計(jì)入所有者權(quán)益的交易或事項(xiàng)相關(guān)的可抵扣暫時(shí)性差異,相應(yīng)的遞延所得稅資產(chǎn)應(yīng)計(jì)入所有者權(quán)益,。

提示:

若產(chǎn)生的可抵扣暫時(shí)性差異影響其他綜合收益,,則遞延所得稅資產(chǎn)對(duì)應(yīng)科目為其他綜合收益。如以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入其他綜合收益的金融資產(chǎn)期末公允價(jià)值下降而應(yīng)確認(rèn)的遞延所得稅資產(chǎn),。

2.不確認(rèn)遞延所得稅資產(chǎn)的特殊情況

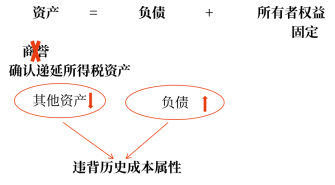

某些情況下,,如果企業(yè)發(fā)生的某項(xiàng)交易或事項(xiàng)不屬于企業(yè)合并,并且交易發(fā)生時(shí)既不影響會(huì)計(jì)利潤也不影響應(yīng)納稅所得額,,且該項(xiàng)交易中產(chǎn)生的資產(chǎn),、負(fù)債的初始確認(rèn)金額與其計(jì)稅基礎(chǔ)不同,產(chǎn)生可抵扣暫時(shí)性差異的,,所得稅準(zhǔn)則中規(guī)定在交易或事項(xiàng)發(fā)生時(shí)不確認(rèn)相應(yīng)的遞延所得稅資產(chǎn),。

其原因在于該項(xiàng)交易不是企業(yè)合并,遞延所得稅資產(chǎn)不能對(duì)應(yīng)商譽(yù),;因該項(xiàng)交易或事項(xiàng)發(fā)生時(shí)既不影響會(huì)計(jì)利潤,,也不影響應(yīng)納稅所得額,所以遞延所得稅資產(chǎn)不能對(duì)應(yīng)“所得稅費(fèi)用”科目,,從而不會(huì)影響留存收益,,交易發(fā)生時(shí)產(chǎn)生暫時(shí)性差異的業(yè)務(wù)也不會(huì)涉及股本(或?qū)嵤召Y本)、資本公積和其他綜合收益,,因此遞延所得稅資產(chǎn)不能對(duì)應(yīng)所有者權(quán)益,。若確認(rèn)遞延所得稅資產(chǎn),為使會(huì)計(jì)等式平衡,,則只能增加負(fù)債的價(jià)值或減少其他資產(chǎn)的價(jià)值,,這種會(huì)計(jì)處理違背歷史成本計(jì)量屬性,因此不確認(rèn)遞延所得稅資產(chǎn),。

(二)遞延所得稅資產(chǎn)的計(jì)量

1.適用稅率的確定,。確認(rèn)遞延所得稅資產(chǎn)時(shí),應(yīng)估計(jì)相關(guān)可抵扣暫時(shí)性差異的轉(zhuǎn)回時(shí)間,,采用轉(zhuǎn)回期間適用的所得稅稅率為基礎(chǔ)計(jì)算確定,。無論相關(guān)的可抵扣暫時(shí)性差異轉(zhuǎn)回期間如何,遞延所得稅資產(chǎn)均不予折現(xiàn),。

2.遞延所得稅資產(chǎn)的減值,。資產(chǎn)負(fù)債表日,企業(yè)應(yīng)當(dāng)對(duì)遞延所得稅資產(chǎn)的賬面價(jià)值進(jìn)行復(fù)核,。如果未來期間很可能無法取得足夠的應(yīng)納稅所得額用以利用可抵扣暫時(shí)性差異帶來的利益,,應(yīng)當(dāng)減記遞延所得稅資產(chǎn)的賬面價(jià)值,。遞延所得稅資產(chǎn)的賬面價(jià)值減記以后,以后期間根據(jù)新的環(huán)境和情況判斷能夠產(chǎn)生足夠的應(yīng)納稅所得額用以利用可抵扣暫時(shí)性差異,,使得遞延所得稅資產(chǎn)包含的經(jīng)濟(jì)利益能夠?qū)崿F(xiàn)的,,應(yīng)相應(yīng)恢復(fù)遞延所得稅資產(chǎn)的賬面價(jià)值。

三,、特殊交易或事項(xiàng)中涉及遞延所得稅的確認(rèn)和計(jì)量

(一)與直接計(jì)入所有者權(quán)益的交易或事項(xiàng)相關(guān)的所得稅

與當(dāng)期及以前期間直接計(jì)入所有者權(quán)益的交易或事項(xiàng)相關(guān)的當(dāng)期所得稅及遞延所得稅應(yīng)當(dāng)計(jì)入所有者權(quán)益,。直接計(jì)入所有者權(quán)益的交易或事項(xiàng)主要有:會(huì)計(jì)政策變更采用追溯調(diào)整法或?qū)η捌诓铄e(cuò)更正采用追溯重述法調(diào)整期初留存收益、以公允價(jià)值計(jì)量且其變動(dòng)計(jì)入其他綜合收益的金融資產(chǎn)公允價(jià)值的變動(dòng)金額,、同時(shí)包含負(fù)債及權(quán)益成分的金融工具在初始確認(rèn)時(shí)計(jì)入所有者權(quán)益等,。

(二)與企業(yè)合并相關(guān)的遞延所得稅

在企業(yè)合并中,購買方取得的可抵扣暫時(shí)性差異,,按照稅法規(guī)定可以用于抵減以后年度應(yīng)納稅所得額,,但在購買日不符合遞延所得稅資產(chǎn)確認(rèn)條件而不予以確認(rèn),。購買日后12個(gè)月內(nèi),,如取得新的或進(jìn)一步信息表明購買日的相關(guān)情況已經(jīng)存在,預(yù)期被購買方在購買日可抵扣暫時(shí)性差異帶來的經(jīng)濟(jì)利益能夠?qū)崿F(xiàn)的,,應(yīng)當(dāng)確認(rèn)相關(guān)的遞延所得稅資產(chǎn),,同時(shí)減少商譽(yù),商譽(yù)不足沖減的,,差額部分確認(rèn)為當(dāng)期損益,;除上述情況以外,確認(rèn)與企業(yè)合并相關(guān)的遞延所得稅資產(chǎn),,應(yīng)當(dāng)計(jì)入當(dāng)期損益,。

提示:

此處指的是購買日不符合遞延所得稅資產(chǎn)確認(rèn)條件的可抵扣暫時(shí)性差異,購買日后符合條件確認(rèn)遞延所得稅資產(chǎn)的會(huì)計(jì)處理,。對(duì)購買日符合遞延所得稅資產(chǎn)確認(rèn)條件的可抵扣暫時(shí)性差異,,應(yīng)確認(rèn)遞延所得稅資產(chǎn),同時(shí)減少商譽(yù),。

(三)與股份支付相關(guān)的當(dāng)期及遞延所得稅

與股份支付相關(guān)的支出在按照會(huì)計(jì)準(zhǔn)則規(guī)定確認(rèn)為成本費(fèi)用時(shí),,其相關(guān)的所得稅影響應(yīng)區(qū)別于稅法的規(guī)定進(jìn)行處理:如果稅法規(guī)定與股份支付相關(guān)的支出不允許稅前扣除,則不形成暫時(shí)性差異,;如果稅法規(guī)定與股份支付相關(guān)的支出允許稅前扣除,,在按照會(huì)計(jì)準(zhǔn)則規(guī)定確認(rèn)成本費(fèi)用的期間內(nèi),企業(yè)應(yīng)當(dāng)根據(jù)會(huì)計(jì)期末取得的信息估計(jì)可稅前扣除的金額計(jì)算確定其計(jì)稅基礎(chǔ)及由此產(chǎn)生的暫時(shí)性差異,,符合確認(rèn)條件的情況下,,應(yīng)當(dāng)確認(rèn)相關(guān)遞延所得稅。

根據(jù)相關(guān)稅法規(guī)定,,對(duì)于附有業(yè)績條件或服務(wù)條件的股權(quán)激勵(lì)計(jì)劃,,企業(yè)按照會(huì)計(jì)準(zhǔn)則的相關(guān)規(guī)定確認(rèn)的成本費(fèi)用在等待期內(nèi)不得稅前抵扣,,待股權(quán)激勵(lì)計(jì)劃可行權(quán)時(shí)方可抵扣,可抵扣的金額為實(shí)際行權(quán)時(shí)的股票公允價(jià)值與激勵(lì)對(duì)象支付的行權(quán)金額之間的差額,,因此,,企業(yè)未來可以在稅前抵扣的金額與等待期內(nèi)確認(rèn)的成本費(fèi)用金額很可能存在差異。

企業(yè)應(yīng)根據(jù)期末的股票價(jià)格估計(jì)未來可以稅前抵扣的金額,,以未來期間很可能取得的應(yīng)納稅所得額為限確認(rèn)遞延所得稅資產(chǎn),。此外,如果預(yù)計(jì)未來期間可抵扣的金額超過等待期內(nèi)確認(rèn)的成本費(fèi)用,,超出部分形成的遞延所得稅資產(chǎn)應(yīng)直接計(jì)入所有者權(quán)益,,而不是計(jì)入當(dāng)期損益。

(四)與單項(xiàng)交易相關(guān)的遞延所得稅

對(duì)于不是企業(yè)合并且交易發(fā)生時(shí)既不影響會(huì)計(jì)利潤也不影響應(yīng)納稅所得額(或可抵扣虧損),、并因單項(xiàng)交易產(chǎn)生的資產(chǎn)和負(fù)債導(dǎo)致等額應(yīng)納稅暫時(shí)性差異和可抵扣暫時(shí)性差異的交易,,如承租人在租賃期開始日初始確認(rèn)租賃負(fù)債并計(jì)入使用權(quán)資產(chǎn)的租賃交易,以及固定資產(chǎn)因存在棄置義務(wù)而確認(rèn)預(yù)計(jì)負(fù)債并計(jì)入固定資產(chǎn)成本的交易等,,應(yīng)當(dāng)根據(jù)《所得稅準(zhǔn)則》的有關(guān)規(guī)定,,在交易發(fā)生時(shí)分別確認(rèn)相應(yīng)的遞延所得稅負(fù)債和遞延所得稅資產(chǎn)。

(五)發(fā)行方分類為權(quán)益工具的金融工具相關(guān)股利的所得稅影響

對(duì)于企業(yè)(指發(fā)行方,,下同)按照《企業(yè)會(huì)計(jì)準(zhǔn)則第37號(hào)——金融工具列報(bào)》等規(guī)定分類為權(quán)益工具的金融工具(如分類為權(quán)益工具的永續(xù)債等),,相關(guān)股利支出按照稅收政策相關(guān)規(guī)定在企業(yè)所得稅稅前扣除的,企業(yè)應(yīng)當(dāng)在確認(rèn)應(yīng)付股利時(shí),,確認(rèn)與股利相關(guān)的所得稅影響,。

該股利的所得稅影響通常與過去產(chǎn)生可供分配利潤的交易或事項(xiàng)更為直接相關(guān),企業(yè)應(yīng)當(dāng)按照與過去產(chǎn)生可供分配利潤的交易或事項(xiàng)時(shí)所采用的會(huì)計(jì)處理相一致的方式,,將股利的所得稅影響計(jì)入當(dāng)期損益或所有者權(quán)益項(xiàng)目(含其他綜合收益項(xiàng)目),。對(duì)于所分配的利潤來源于以前產(chǎn)生損益的交易或事項(xiàng),該股利的所得稅影響應(yīng)當(dāng)計(jì)入當(dāng)期損益(以應(yīng)歸屬于該金融工具的金額為限),;對(duì)于所分配的利潤來源于以前確認(rèn)在所有者權(quán)益中的交易或事項(xiàng),,該股利的所得稅影響應(yīng)當(dāng)計(jì)入所有者權(quán)益項(xiàng)目。

四,、適用稅率變化對(duì)已確認(rèn)遞延所得稅資產(chǎn)和遞延所得稅負(fù)債的影響

因稅收法規(guī)的變化,,導(dǎo)致企業(yè)在某一會(huì)計(jì)期間適用的所得稅稅率發(fā)生變化的,企業(yè)應(yīng)對(duì)已確認(rèn)的遞延所得稅資產(chǎn)和遞延所得稅負(fù)債按照新的稅率重新計(jì)量,。

小結(jié):

遞延所得稅資產(chǎn)和遞延所得稅負(fù)債的計(jì)量如下圖所示:

● ● ● ● ●

本文知識(shí)點(diǎn)內(nèi)容根據(jù)張志鳳老師《輕一高效基礎(chǔ)班》整理,,張志鳳老師主編的《輕松過關(guān)?一》與課程內(nèi)容同步,以下為《輕一》試讀內(nèi)容,,點(diǎn)擊圖片試讀更多,!

以上為注會(huì)會(huì)計(jì)“遞延所得稅資產(chǎn)及負(fù)債的確認(rèn)和計(jì)量”相關(guān)知識(shí)講解。2023年注會(huì)考試時(shí)間是8月25日-27日,,第十九章在近年注會(huì)考試中,,常以主觀題的形式出現(xiàn),,考生可以針對(duì)此類題型多加練習(xí),逐步總結(jié)答題技巧,!

(本文為東奧會(huì)計(jì)在線原創(chuàng)文章,,僅供考生學(xué)習(xí)使用,禁止任何形式的轉(zhuǎn)載)

精選推薦

注冊會(huì)計(jì)師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會(huì)計(jì) | 審計(jì) | 稅法 | 經(jīng)濟(jì)法 | 財(cái)管 | 戰(zhàn)略 | 考試經(jīng)驗(yàn) | 考試大綱 | 免費(fèi)答疑

-

輔導(dǎo)課程

專業(yè)階段招生方案 | 綜合階段招生方案 | 免費(fèi)試聽 | 注會(huì)名師 | 直播課 | 產(chǎn)品常見問題

-

考試題庫

-

互動(dòng)交流

-

東奧書店

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)