資本資產(chǎn)定價模型_2025年注會財管學(xué)習(xí)要點

在注會財管科目中,,這一知識點要求考生能夠熟練運用公式計算資產(chǎn)的預(yù)期收益率,,并理解貝塔系數(shù)在風(fēng)險評估中的作用,。考生需要注意模型的假設(shè)條件,,如市場有效性、投資者理性等,,這些假設(shè)在實際應(yīng)用中可能并不完全成立,,但對理解模型的理論框架至關(guān)重要。

![]() 《財管》各章學(xué)習(xí)要點匯總> | 備考資料注冊免費領(lǐng)取>

《財管》各章學(xué)習(xí)要點匯總> | 備考資料注冊免費領(lǐng)取>

【所屬章節(jié)】

第三章:價值評估基礎(chǔ)

第三節(jié):風(fēng)險與報酬

【知 識 點】

資本資產(chǎn)定價模型

資本資產(chǎn)定價模型的研究對象,,是充分組合情況下風(fēng)險與要求的收益率之間的均衡關(guān)系。

總結(jié)

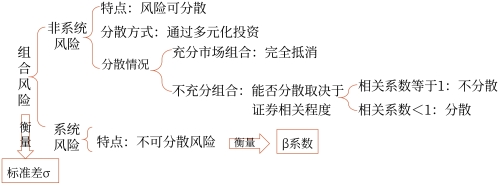

(一)系統(tǒng)風(fēng)險的衡量指標(biāo)

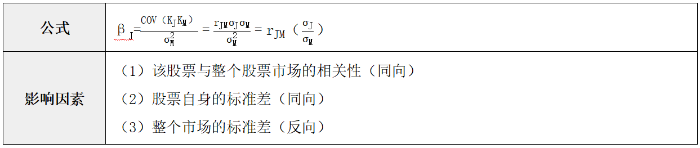

1.單項資產(chǎn)的β系數(shù)

β系數(shù)反映了相對于市場組合的平均風(fēng)險而言單項資產(chǎn)系統(tǒng)風(fēng)險的大小,。

(1)結(jié)論

市場組合相對于它自己的貝塔系數(shù)是1,。

①β=1,表示該資產(chǎn)的收益率與市場平均收益率呈相同方向,、相同比例的變化,,其系統(tǒng)性風(fēng)險情況與市場組合的風(fēng)險情況一致;

②β>1,,說明該資產(chǎn)收益率的變動幅度大于市場組合收益率的變動幅度,,該資產(chǎn)的系統(tǒng)性風(fēng)險大于整個市場組合的風(fēng)險,;

③β<1,說明該資產(chǎn)收益率的變動幅度小于市場組合收益率的變動幅度,,該資產(chǎn)的系統(tǒng)性風(fēng)險小于整個市場投資組合的風(fēng)險,。

④β=0,說明該資產(chǎn)的系統(tǒng)風(fēng)險程度等于0,。

提示

絕大多數(shù)資產(chǎn)的β系數(shù)是大于零的,。如果β系數(shù)是負數(shù),表明這類資產(chǎn)收益與市場平均收益的變化方向相反,。

(2)計算方法

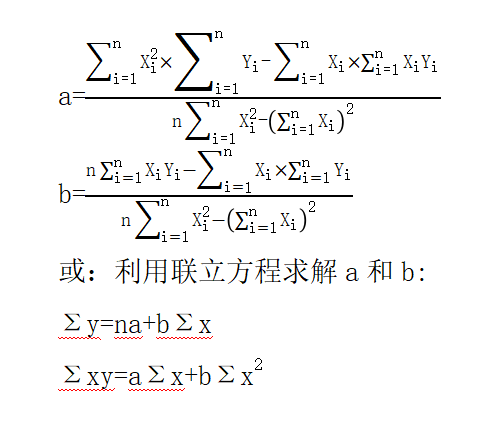

①回歸直線法

利用該股票收益率與整個資本市場平均收益率的線性關(guān)系,,利用回歸直線方程求斜率的公式,即可得到該股票的β值,。

求解回歸方程y=a+bx系數(shù)的計算公式如下:

②定義法

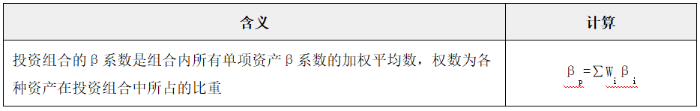

2.證券資產(chǎn)組合的系統(tǒng)風(fēng)險系數(shù)

總結(jié)

標(biāo)準(zhǔn)差:衡量整體風(fēng)險,,組合的標(biāo)準(zhǔn)差不是加權(quán)平均標(biāo)準(zhǔn)差(除非r=1)。

β:衡量系統(tǒng)風(fēng)險,,組合的β是加權(quán)平均的β,。

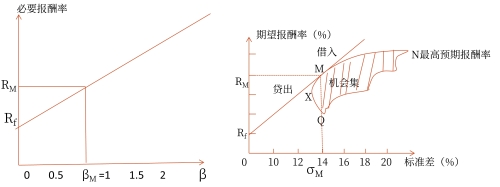

(二)資本資產(chǎn)定價模型(CAPM)和證券市場線(SML)

資本資產(chǎn)定價模型的研究對象,是充分組合情況下風(fēng)險與要求的收益率之間的均衡關(guān)系,。

資本資產(chǎn)定價模型的基本表達式 | 根據(jù)風(fēng)險與收益的一般關(guān)系:必要收益率=無風(fēng)險收益率+風(fēng)險附加率 資本資產(chǎn)定價模型的表達形式:Ri=Rf+β×(Rm-Rf) |

證券市場線 | 證券市場線就是關(guān)系式:Ri=Rf+β×(Rm-Rf)所代表的直線,。 ①橫軸(自變量):β系數(shù) ②縱軸(因變量):Ri必要報酬率 ③斜率:(Rm-Rf)市場風(fēng)險溢價率(市場風(fēng)險補償率) ④截距:Rf無風(fēng)險報酬率 |

提示

市場風(fēng)險溢價率(Rm-Rf)反映市場整體對風(fēng)險的偏好,如果風(fēng)險厭惡程度高,,則證券市場線的斜率(Rm-Rf)的值就大,。

(三)證券市場線與資本市場線的比較

1.證券市場線與資本市場線的相同點:截距相同,都是Rf,。

2.證券市場線與資本市場線的區(qū)別

項目 | 證券市場線 | 資本市場線 |

縱軸 | 必要報酬率(或期望報酬率) | 期望報酬率 |

橫軸 (測度風(fēng)險的工具) | 單項資產(chǎn)或資產(chǎn)組合對于整個市場組合方差的貢獻程度即β系數(shù) | 整個資產(chǎn)組合的標(biāo)準(zhǔn)差 |

斜率 | 斜率=(Rm-Rf) | 斜率=(Rm-Rf)/σM |

描述的 內(nèi)容 | 描述的是市場均衡條件下單項資產(chǎn)或資產(chǎn)組合(無論是否已經(jīng)有效地分散風(fēng)險)的必要報酬與風(fēng)險之間的關(guān)系 | 描述的是由風(fēng)險資產(chǎn)和無風(fēng)險資產(chǎn)構(gòu)成的投資組合的有效邊界,,是由最有效的風(fēng)險資產(chǎn)組合(即市場組合)和無風(fēng)險資產(chǎn)構(gòu)成的投資組合的期望報酬與風(fēng)險之間的關(guān)系 |

斜率與投資人對待風(fēng)險態(tài)度的關(guān)系 | 市場整體對風(fēng)險的厭惡感越強,證券市場線的斜率越大 | 投資者個人對風(fēng)險的態(tài)度僅僅影響借入或貸出的資金量,,不影響最佳風(fēng)險資產(chǎn)組合 |

(四)資本資產(chǎn)定價模型的假設(shè)

(1)所有投資者均追求單期財富的期望效用最大化,,并以各備選組合的期望收益和標(biāo)準(zhǔn)差為基礎(chǔ)進行組合選擇。

(2)所有投資者均可以無風(fēng)險報酬率無限制地借入或貸出資金,。

(3)所有投資者擁有同樣預(yù)期,,即對所有資產(chǎn)報酬的均值、方差和協(xié)方差等,,投資者均有完全相同的主觀估計,。

(4)所有的資產(chǎn)均可被完全細分,擁有充分的流動性且沒有交易成本,。

(5)沒有稅金,。

(6)所有投資者均為價格接受者。即任何一個投資者的買賣行為都不會對股票價格產(chǎn)生影響,。

(7)所有資產(chǎn)的數(shù)量是給定的和固定不變的,。

● ● ●

以上就是注會考試《財務(wù)成本管理》科目知識點“資本資產(chǎn)定價模型”相關(guān)內(nèi)容,,完成該知識點的學(xué)習(xí)后可以點擊下方模塊,開啟習(xí)題練習(xí)

注:以上內(nèi)容選自閆華紅老師《財務(wù)成本管理》科目基礎(chǔ)班授課講義

(本文是東奧會計在線原創(chuàng)文章,,轉(zhuǎn)載請注明來自東奧會計在線)

注冊會計師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導(dǎo)課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號