利率的期限結(jié)構(gòu)_2025年注會財管學(xué)習(xí)要點

在注會財管科目中,,“利率的期限結(jié)構(gòu)”是一個既抽象又極具實用性的核心知識點。它主要探討利率與債券期限之間的關(guān)系,,以及不同期限債券的收益率如何形成,。這一知識點不僅涉及預(yù)期理論、市場分割理論和流動性溢價理論等經(jīng)典理論,,還與收益率曲線的形態(tài)密切相關(guān),。

![]() 《財管》各章學(xué)習(xí)要點匯總> | 備考資料注冊免費領(lǐng)取>

《財管》各章學(xué)習(xí)要點匯總> | 備考資料注冊免費領(lǐng)取>

【所屬章節(jié)】

第三章:價值評估基礎(chǔ)

第一節(jié):利率

【知 識 點】

利率的期限結(jié)構(gòu)

(一)含義

利率期限結(jié)構(gòu)是指某一時點不同期限債券的到期收益率與期限之間的關(guān)系,反映的是長期利率和短期利率的關(guān)系,。

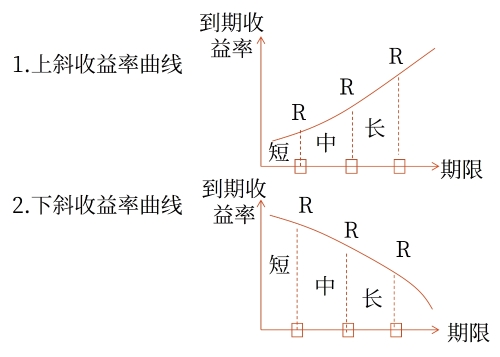

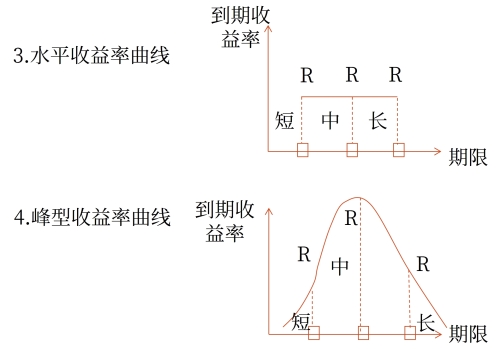

(二)收益率曲線

利率期限結(jié)構(gòu)表現(xiàn)在圖像上就是收益率曲線

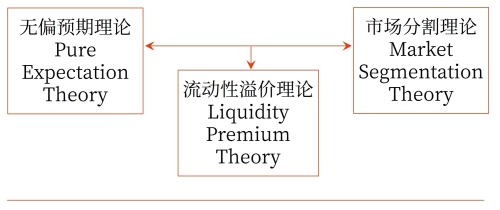

(三)利率期限結(jié)構(gòu)理論

預(yù)期理論和市場分割理論是兩個極端,,兩者的結(jié)論相反。

流動性溢價理論是折中的理論,。

1.無偏預(yù)期理論Pure Expectation Theory

(1)基本假設(shè)

投資者 | 只要總收益相同,,投資者對于不同期限沒有偏好。 |

債券 | 不同期限的債券是完全替代品,。 |

市場 | 資金市場是統(tǒng)一無差別的,,資金可以自由流動。 |

理解

既然不同期限的債券是完全替代品,,投資者對此并無偏好,,所以只要投資總期限相等,投資總回報必須相等,。

(2)基本結(jié)論

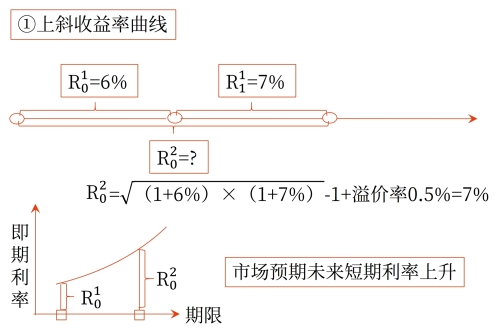

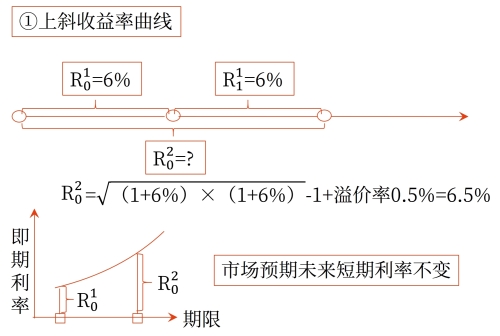

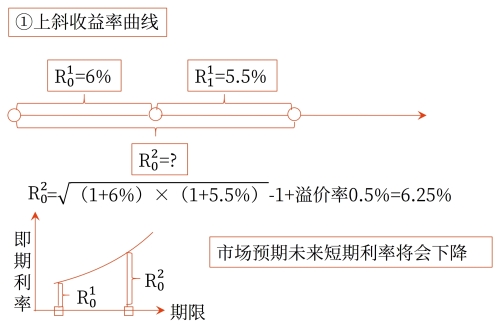

基本觀點 | 利率期限結(jié)構(gòu)完全取決于市場對未來利率的預(yù)期 |

長短期利率之間的關(guān)系 | 長期即期利率=未來短期預(yù)期利率平均值 【提示】這里的平均值,,指的是幾何平均值 |

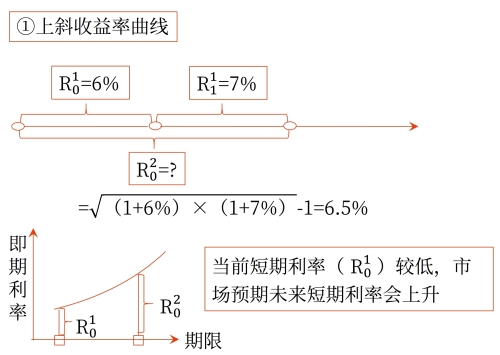

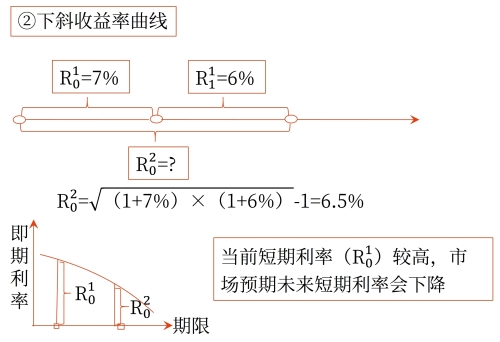

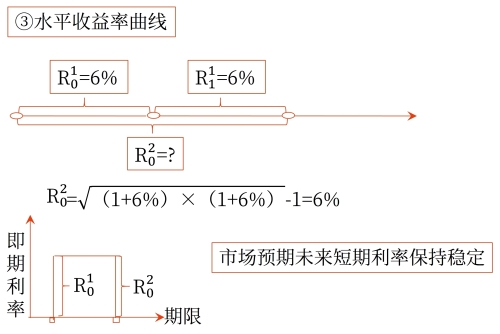

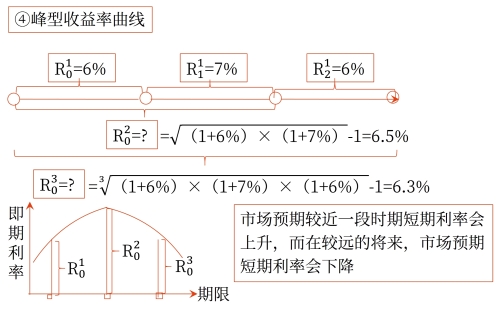

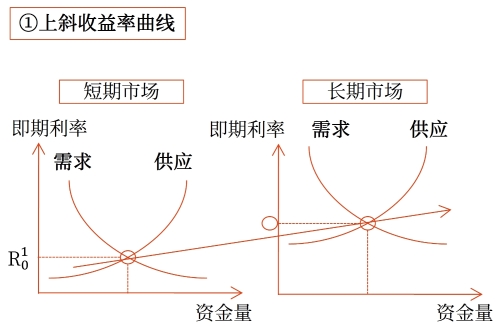

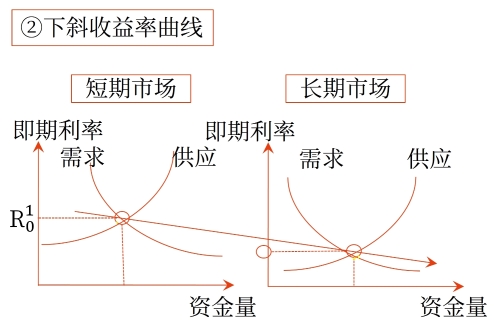

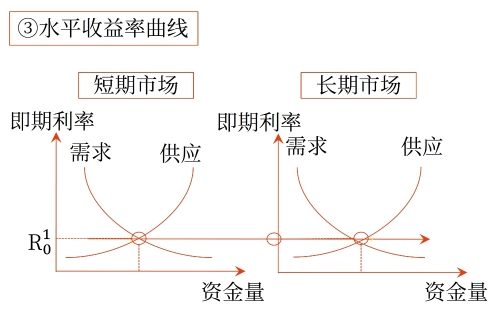

(3)無偏預(yù)期理論對收益率曲線的解釋

結(jié)論

市場對未來短期利率的預(yù)期 | 收益率曲線的種類 |

上升 | 上斜 |

下降 | 下斜 |

不變 | 水平 |

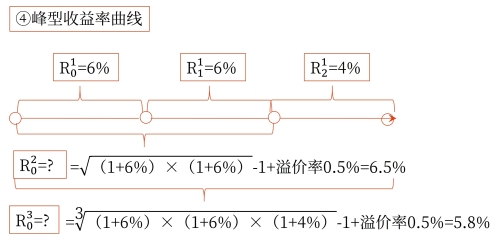

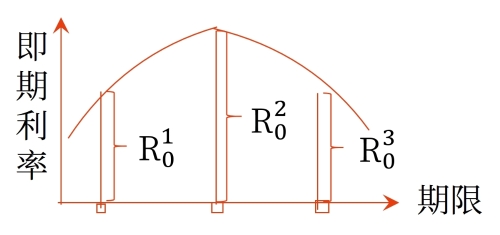

較近一段時期會上升,較遠(yuǎn)的將來會下降 | 峰型 |

(4)無偏預(yù)期理論的缺陷

假定人們對未來短期利率具有確定的預(yù)期,;其次,,還假定資金在長期資金市場和短期資金市場之間的流動完全自由。

這兩個假定都過于理想化,,與金融市場的實際差距太遠(yuǎn),。

2.市場分割理論

(1)基本假設(shè)

投資者 | 由于存在法律、偏好或其他因素的(硬性)限制,,投資者和發(fā)行者限定于在某一期限的資金市場上 |

債券 | 不同期限的債券根本無法相互替代 |

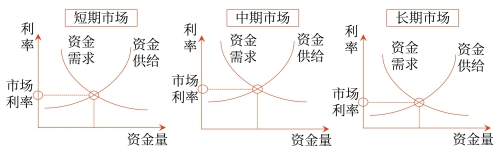

市場 | 不同期限(短期,、中期、長期)的債券市場,,是完全獨立和互相分割的,,資金無法無成本轉(zhuǎn)移 |

舉例

某上市公司剛剛定向增發(fā)股票募集資金,按規(guī)定,,閑置募集資金只能投資短期的保本型理財產(chǎn)品。

(2)基本結(jié)論:每種期限債券的利率取決于該期限債券本身的供給和需求,,其他期限債券的預(yù)期回報率對此毫無影響,。

長期即期利率與未來短期預(yù)期利率平均值無關(guān)

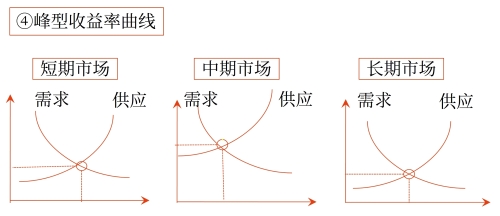

(3)市場分割理論對收益率曲線的解釋

短期債券市場的均衡利率水平低于長期債券市場的均衡利率水平

短期債券市場的均衡利率水平高于長期債券市場的均衡利率水平

各個期限市場的均衡利率水平持平

中期債券市場的均衡利率水平最高

(3)市場分割理論對收益率曲線的解釋

結(jié)論

收益率曲線種類 | 不同期限市場均衡利率間的關(guān)系 |

上斜 | 短期債券市場利率<中期債券市場利率<長期債券市場利率 |

下斜 | 短期債券市場利率>中期債券市場利率>長期債券市場利率 |

水平 | 短期債券市場利率=中期債券市場利率=長期債券市場利率 |

峰型 | 中期債券市場的均衡利率水平最高 |

(4)局限性

最大的缺陷在于該理論認(rèn)為不同期限的債券市場互不相關(guān)。

因此,,該理論無法解釋不同期限債券的利率所體現(xiàn)的同步波動現(xiàn)象,,也無法解釋長期債券市場利率隨短期債券市場利率波動呈現(xiàn)的明顯有規(guī)律性變化的現(xiàn)象。

3.流動性溢價理論

(1)基本假設(shè)

投資者 | 投資者對不同期限債券有偏好,,偏好于短期債券 |

債券 | 不同期限債券可以相互替代,,但并非完全替代品 |

市場 | 資金在不同市場之間可以流動;資金更偏好短期,只有長期市場的收益率足夠高(溢價),,才接受長期 |

(2)基本結(jié)論:

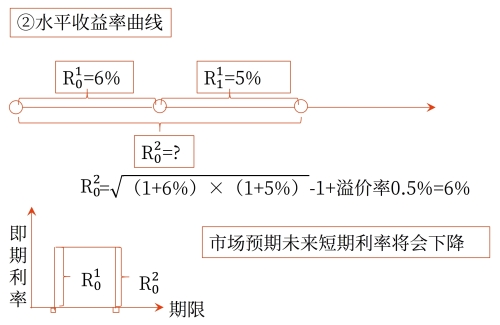

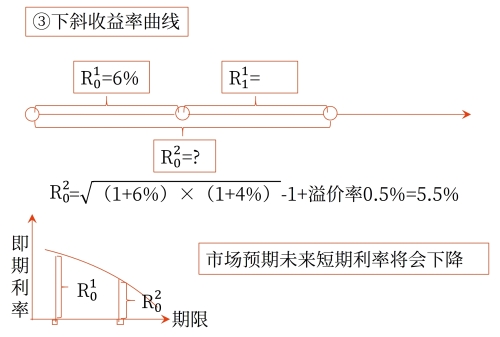

長期即期利率=期限內(nèi)預(yù)期短期利率的平均值+流動性溢價率,。

提示

流動性溢價體現(xiàn)在利率上,其實是缺乏流動性的補(bǔ)償,,期限越長,,流動性越缺乏,溢價越高,。

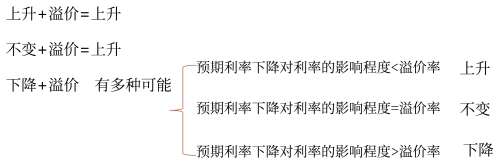

(3)流動性溢價理論對收益率曲線的解釋

市場預(yù)期較近一段時期短期利率可能上升,、也可能不變、還可能下降,;而在較遠(yuǎn)的將來,,市場預(yù)期短期利率會下降。

(3)流動性溢價理論對收益率曲線的解釋

收益率曲線種類 | 市場對未來短期利率的預(yù)期 |

上斜 | 可能上升,、也可能不變,、也可能下降 |

下斜 | 下降 |

水平 | 下降 |

峰型 | 較近一段時期可能上升、也可能不變,、也可能下降,; 在較遠(yuǎn)的將來,下降 |

理解

總結(jié)

三種理論的比較

類別 | 無偏預(yù)期理論 | 流動性溢價理論 | 市場分割理論 |

基本觀點 | 利率期限結(jié)構(gòu)完全取決于資金市場對未來利率的預(yù)期 | 長期債券相比短期債券,,投資者會要求一定的流動性風(fēng)險補(bǔ)償(流動性溢價) | 不同期限債券利率水平是由各個期限資金市場上的供求關(guān)系決定 |

投資者偏好 | 對不同期限沒有偏好 | 存在偏好(短期) | 固定偏好于某種期限債券 |

長短期債券 | 完全替代 | 可替代,,但非完全替代 | 不可替代 |

長短期市場 | 完全聯(lián)通 | 存在差異 | 完全隔離 |

長短期利率 之間的關(guān)系 | 長期即期利率=期限內(nèi)短期預(yù)期利率的平均值 | 長期即期利率=期限內(nèi)短期預(yù)期利率的平均值+流動性風(fēng)險溢價 | 長期即期利率與短期預(yù)期利率相互獨立,互不影響 |

提示

這里的平均值,,指的是幾何平均值,。

● ● ●

以上就是注會考試《財務(wù)成本管理》科目知識點“利率的期限結(jié)構(gòu)”相關(guān)內(nèi)容,完成該知識點的學(xué)習(xí)后可以點擊下方模塊,,開啟習(xí)題練習(xí)

注:以上內(nèi)容選自閆華紅老師《財務(wù)成本管理》科目基礎(chǔ)班授課講義

(本文是東奧會計在線原創(chuàng)文章,,轉(zhuǎn)載請注明來自東奧會計在線)

注冊會計師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟(jì)法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導(dǎo)課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號