相對價值評估模型_2025年注會財管學(xué)習(xí)要點

在注會財管考試中,,“相對價值評估模型”是實務(wù)中廣泛應(yīng)用且考試高頻考查的核心知識點,。作為企業(yè)價值評估的重要工具,,相對價值模型(如市盈率法,、市凈率法,、市銷率法)通過可比公司的市場數(shù)據(jù)快速估算目標(biāo)企業(yè)價值,其邏輯簡單但細(xì)節(jié)復(fù)雜,,常成為考生區(qū)分度的關(guān)鍵,。掌握這一知識點,不僅能助力考生在計算題中高效得分,,更能為未來從事投行分析,、投資決策等實務(wù)場景提供方法論支持。

![]() 《財管》各章學(xué)習(xí)要點匯總> | 備考資料注冊免費領(lǐng)取>

《財管》各章學(xué)習(xí)要點匯總> | 備考資料注冊免費領(lǐng)取>

【所屬章節(jié)】

第七章:企業(yè)價值評估

第二節(jié):企業(yè)價值評估方法

【知 識 點】

相對價值評估模型

(一)基本原理

1.含義

相對價值評估模型也稱相對價值法,、價格乘數(shù)法或可比交易價值法等,。這種方法是利用類似企業(yè)的市場定價來估計目標(biāo)企業(yè)價值的一種方法。

提示

估算的結(jié)果是相對價值而不是內(nèi)在價值,。如果類似企業(yè)的價值被市場高估或低估,,利用相對價值模型估算的目標(biāo)企業(yè)價值也會被高估或低估。

2.相對價值模型存在的缺陷

局限 | 解釋 |

(1)理論上循環(huán)論證 | 以其他公司的相對價值指標(biāo)為目標(biāo)公司估值,,隱含的假設(shè)是資本市場對其他公司的估值正確,,而對目標(biāo)公司的估值出現(xiàn)偏差。這個假設(shè)未必正確,,事實也許兩者估值情況恰恰相反,,也許兩者估值都正確 |

(2)可比企業(yè)未必可比 | 以行業(yè)、資產(chǎn)規(guī)模,、營業(yè)收入規(guī)模,、企業(yè)發(fā)展階段、戰(zhàn)略定位等指標(biāo)來定義可比性,,可比公司會因指標(biāo)選擇不同而不同,,目標(biāo)公司的估值也會因可比公司的不同而不同 |

基本公式:目標(biāo)企業(yè)價值=可比企業(yè)價值/可比企業(yè)某個變量×目標(biāo)企業(yè)某個變量

(二)分類

(1)以股票市價為基礎(chǔ)的模型

包括每股市價/每股收益、每股市價/每股凈資產(chǎn),、每股市價/每股營業(yè)收入等模型,。

(2)以企業(yè)實體價值為基礎(chǔ)的模型

包括實體價值/息稅折舊攤銷前利潤、實體價值/稅后經(jīng)營凈利潤,、實體價值/實體現(xiàn)金流量,、實體價值/凈經(jīng)營資產(chǎn)、實體價值/營業(yè)收入等模型,。

提示

本書只討論三種最常用的股票市價模型,。

(三)常用的股票市價比率模型

1.基本公式

種類 | 公式 |

市盈率模型 (市價/每股收益比率模型) | 目標(biāo)企業(yè)每股股權(quán)價值=可比企業(yè)市盈率×目標(biāo)企業(yè)每股收益 |

市凈率模型 (市價/每股凈資產(chǎn)比率模型) | 目標(biāo)企業(yè)每股股權(quán)價值=可比企業(yè)市凈率×目標(biāo)企業(yè)每股凈資產(chǎn) |

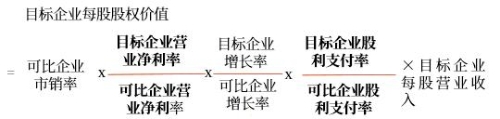

市銷率模型 (市價/每股營業(yè)收入比率模型) | 目標(biāo)企業(yè)每股股權(quán)價值=可比企業(yè)市銷率×目標(biāo)企業(yè)的每股營業(yè)收入 |

2.尋找可比企業(yè)的驅(qū)動因素

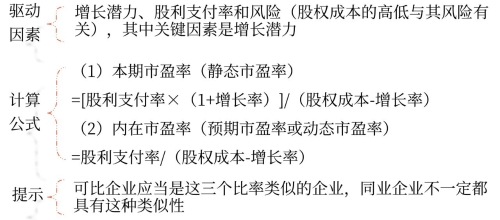

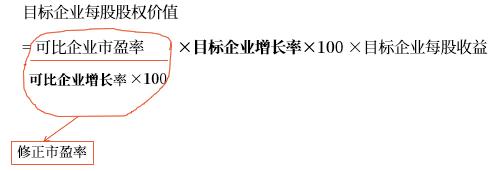

(1)市盈率模型的驅(qū)動因素

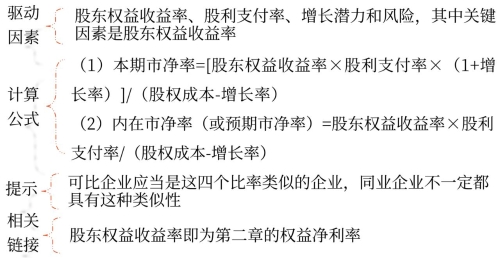

(2)市凈率模型的驅(qū)動因素

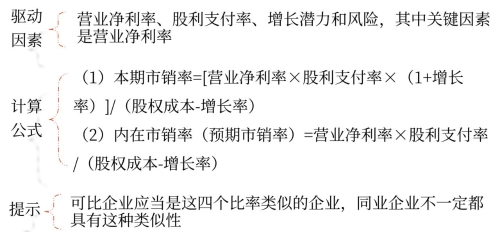

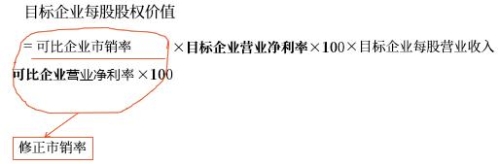

(3)市銷率模型的驅(qū)動因素

提示![]()

值得注意的是:在估值時目標(biāo)企業(yè)本期凈利必須要乘以可比企業(yè)比本期市盈率,目標(biāo)企業(yè)預(yù)期凈利必須要乘以可比企業(yè)預(yù)期市盈率,,兩者必須匹配,。這一原則不僅適用于市盈率,也適用于市凈率和市銷率,;不僅適用于未修正價格乘數(shù),,也適用于后面所講的各種修正的價格乘數(shù)。

總結(jié)

市價比率計算的兩種方法

(1)公式法

利用驅(qū)動因素計算,,本期市價比率要乘以(1+增長率),;預(yù)期市價比率(內(nèi)在市價比率)不乘。

(2)原理法

本期市價比率=市價0/本期相關(guān)要素

預(yù)期市價比率=市價0/預(yù)期相關(guān)要素

3.模型的適用性

(1)市盈率模型的適用性

市盈率模型 | 優(yōu)點 | ①計算市盈率的數(shù)據(jù)容易取得,,并且計算簡單 ②市盈率把價格和收益聯(lián)系起來,,直觀地反映投入和產(chǎn)出的關(guān)系 ③市盈率涵蓋了風(fēng)險,、增長率、股利支付率的影響,,具有很高的綜合性 |

局限性 | 如果收益是0或負(fù)值,,市盈率就失去了意義 | |

適用范圍 | 市盈率模型最適合連續(xù)盈利的企業(yè) |

(2)市凈率模型的適用性

市凈率模型 | 優(yōu)點 | ①市凈率極少為負(fù)值,可用于大多數(shù)企業(yè) ②凈資產(chǎn)賬面價值的數(shù)據(jù)容易取得,,并且容易理解 ③凈資產(chǎn)賬面價值比凈利穩(wěn)定,,也不像利潤那樣經(jīng)常被人為操縱 ④如果會計標(biāo)準(zhǔn)合理并且各企業(yè)會計政策一致,市凈率的變化可以反映企業(yè)價值的變化 |

局限性 | ①賬面價值受會計政策選擇的影響,,如果各企業(yè)執(zhí)行不同的會計標(biāo)準(zhǔn)或會計政策,,市凈率會失去可比性 ②固定資產(chǎn)很少的服務(wù)性企業(yè)和高科技企業(yè),凈資產(chǎn)與企業(yè)價值的關(guān)系不大,,其市凈率比較沒有什么實際意義 ③少數(shù)企業(yè)的凈資產(chǎn)是0或負(fù)值,,市凈率沒有意義,無法用于比較 | |

適用范圍 | 這種方法主要適用于需要擁有大量資產(chǎn),、凈資產(chǎn)為正值的企業(yè) |

(3)市銷率模型的適用性

市銷率模型 | 優(yōu)點 | ①它不會出現(xiàn)負(fù)值,,對于虧損企業(yè)和資不抵債的企業(yè),也可以計算出一個有意義的市銷率 ②它比較穩(wěn)定,、可靠,,不容易被操縱 ③市銷率對價格政策和企業(yè)戰(zhàn)略變化敏感,可以反映這種變化的后果 |

局限性 | 不能反映成本的變化,,而成本是影響企業(yè)現(xiàn)金流量和價值的重要因素之一 | |

適用范圍 | 主要適用于銷售成本率較低的服務(wù)類企業(yè),,或者銷售成本率趨同的傳統(tǒng)行業(yè)的企業(yè) |

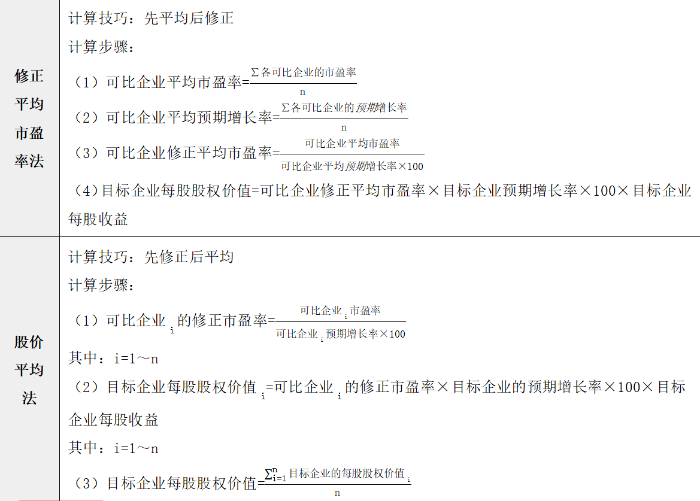

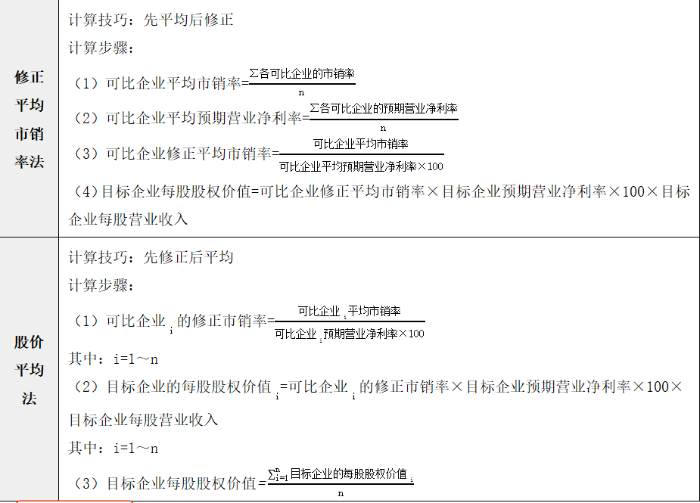

4.模型的修正-----剔除關(guān)鍵驅(qū)動因素的差異

(1)市盈率模型的修正

(2)市凈率模型的修正

(3)市銷率模型的修正

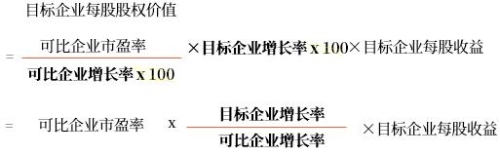

(1)市盈率模型的修正

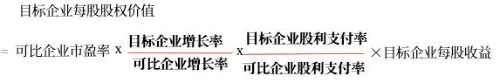

(2)市凈率模型的修正

注:股東權(quán)益收益率是權(quán)益凈利率

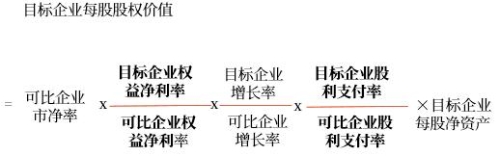

(3)市銷率模型的修正

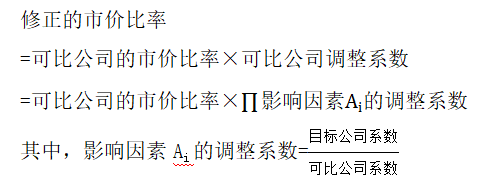

【提示】若考試要求考慮多個因素的差異調(diào)整

1.調(diào)整方法

將目標(biāo)公司與可比公司的相關(guān)影響因素進(jìn)行比較,計算調(diào)整系數(shù),,對可比公司的市價比率進(jìn)行調(diào)整,,最終得出適合目標(biāo)公司的修正的市價比率。

2.教材公式

理解

單一關(guān)鍵驅(qū)動因素差異的修正

若考慮多因素差異的調(diào)整:

市凈率模型多因素差異的調(diào)整

市銷率模型多因素差異的調(diào)整

● ● ●

以上就是注會考試《財務(wù)成本管理》科目知識點“相對價值評估模型”相關(guān)內(nèi)容,,完成該知識點的學(xué)習(xí)后可以點擊下方模塊,,開啟習(xí)題練習(xí)

注:以上內(nèi)容選自閆華紅老師《財務(wù)成本管理》科目基礎(chǔ)班授課講義

(本文是東奧會計在線原創(chuàng)文章,轉(zhuǎn)載請注明來自東奧會計在線)

注冊會計師導(dǎo)航

-

考試資訊

-

考試資料

考試資料 | 會計 | 審計 | 稅法 | 經(jīng)濟(jì)法 | 財管 | 戰(zhàn)略 | 考試經(jīng)驗 | 考試大綱 | 免費答疑

-

輔導(dǎo)課程

-

考試題庫

-

互動交流

-

東奧書店

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號