管理用財務報表體系_2025注會《財管》考點搶先學

注冊會計師《財管》第二章“管理用財務報表體系”之所以稱之為體系,,就需要考生先捋順邏輯關系,不建議死記硬背,,同時本文梳理出的邏輯框架圖進行知識鞏固,。

? 25考季注會《財管》搶學考點匯總>? 備考免費資料,注冊即可打開全科資料庫>

管理用財務報表體系

(一)總體思路

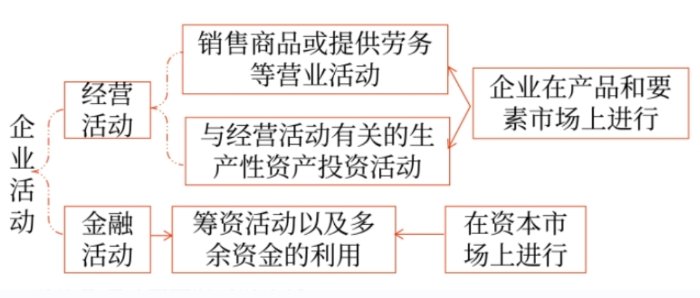

1.財務管理對企業(yè)活動的分類

2.基本框架

總體思路 | 區(qū)分經營活動和金融活動 |

資產負債表 | 區(qū)分經營資產和金融資產、經營負債和金融負債 |

利潤表 | 區(qū)分經營損益和金融損益 |

現(xiàn)金流量表 | 重新歸類經營現(xiàn)金流量和金融現(xiàn)金流量 |

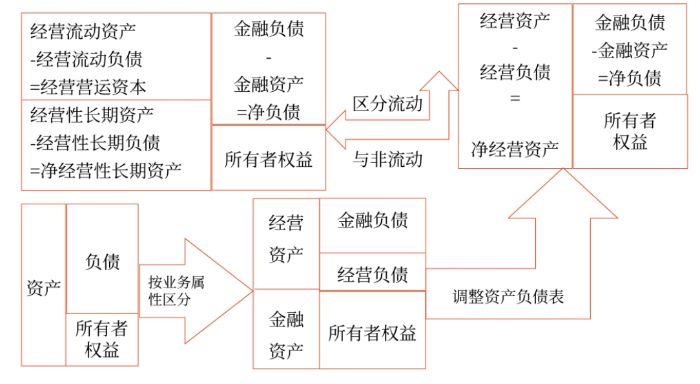

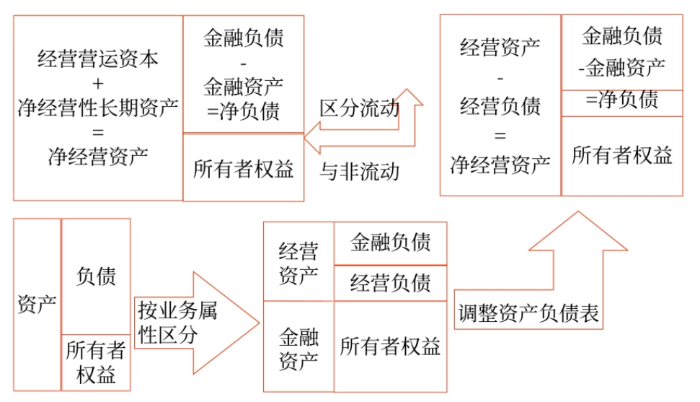

(二)管理用資產負債表

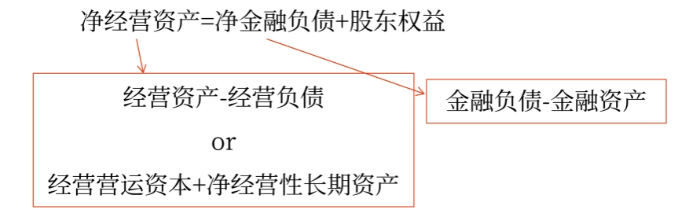

區(qū)分經營資產和金融資產,、經營負債和金融負債,所有者權益不變,。

提示![]()

(1)經營性資產和負債,,是指在銷售商品或提供勞務的過程及生產性資產投資活動中涉及的資產和負債。

(2)金融性資產和負債,,是指在籌資過程中或利用經營活動多余資金進行投資的過程中涉及的資產和負債,。

基本等式:

(1)區(qū)分經營資產和金融資產

注意容易混淆的項目

第一:貨幣資金本身是金融性資產,但是有一部分貨幣資金是經營活動所必需的,。以往考試在編制管理用資產負債表時,,有三種做法:

①將全部貨幣資金列為經營性資產。(教材處理)

②根據(jù)行業(yè)或公司歷史平均的“貨幣資金/銷售收入”百分比以及本期銷售額,,推算經營活動需要的貨幣資金額,,多余部分列為金融資產。

③將其全部列為金融資產,。

提示![]()

考試時會明確采用哪一種處理方法,。

第二:名稱上帶投資的項目只有長期股權投資為經營資產,其他均為金融資產,。

例如:其他權益工具投資,、投資性房地產、短期權益性投資,、其他應收款(應收短期權益性投資的應收股利)等均為金融資產

第三:與利息相關的為金融

例如:其他應收款(應收利息)

第四:名稱上就帶金融二字的屬于金融

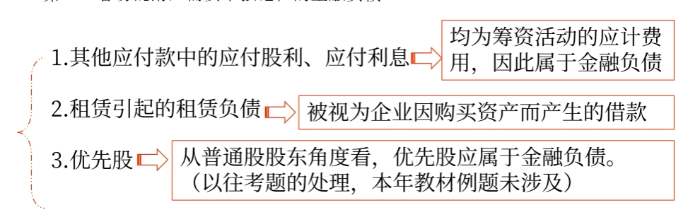

(2)區(qū)分經營負債和金融負債

第一:有息負債都是金融負債(例如:借款,、應付債券、租賃負債等)

第二:容易混淆,,需要單獨記憶的金融負債:

提示![]()

在會計中“一年內到期的非流動資產”中的有關科目主要包括:一年內到期的債權投資,、長期待攤費用和一年內可收回的長期應收款。一般來說,,除了其中的一年內到期的債權投資應歸為金融資產外,,大多屬于經營資產,。

在會計中“一年內到期的非流動負債”中的有關科目主要包括: 一年內到期的長期借款、應付債券和長期應付款,。其中除了長期應付款如果注明是無息應歸屬為經營負債,,大多屬于金融負債。通??荚嚂r會給出明確說明,。

(三)管理用利潤表

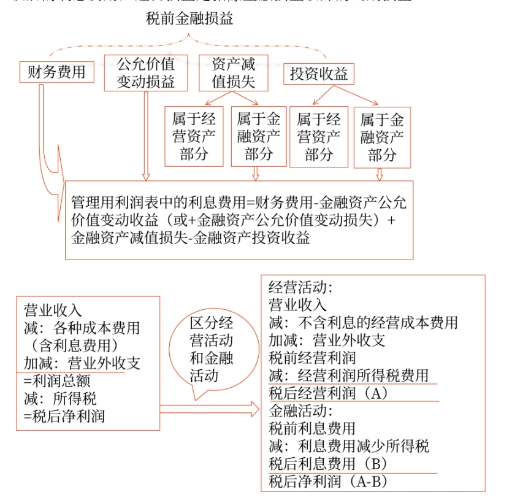

1.區(qū)分經營損益和金融損益

金融損益是指金融負債利息與金融資產收益的差額,即扣除利息收入,、金融資產公允價值變動收益等以后的利息費用,,經營損益是指除金融損益以外的當期損益。

2.管理用利潤表的基本公式

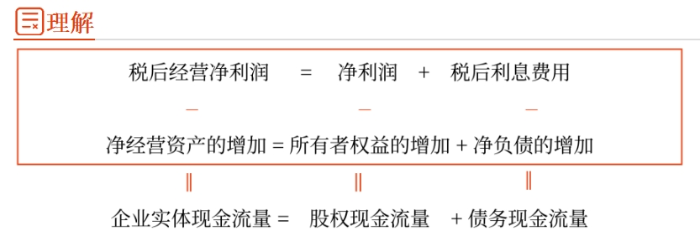

稅后經營凈利潤-稅后利息費用=凈利潤

理解![]()

息稅前利潤EBIT(earnings before interest and taxes)

3.稅后經營凈利潤確定的兩種方法

(1)直接法

稅后經營凈利潤=稅前經營利潤×(1-所得稅稅率)

(2)間接法

稅后經營凈利潤=凈利潤+稅后利息費用=凈利潤+利息費用×(1-所得稅稅率)

間接法總結![]()

稅前:

I=金融負債利息-金融資產收益+金融資產損失

稅前經營利潤(EBIT)=利潤總額+I

稅后:

稅后利息費用=I×(1-T)

稅后經營凈利潤=凈利潤+稅后利息費用

提示![]()

所得稅稅率的確定方法

①簡化做法:平均稅率法:所得稅稅率=所得稅費用/利潤總額

②適用稅率法:根據(jù)給定的各自適用稅率確定,。

(四)管理用現(xiàn)金流量表

1.區(qū)分經營現(xiàn)金流量和金融現(xiàn)金流量

(1)經營現(xiàn)金流量

經營現(xiàn)金流量 | 經營現(xiàn)金流量是指企業(yè)因銷售商品或提供勞務等營業(yè)活動以及與此相關的生產性資產投資活動產生的現(xiàn)金流量 經營現(xiàn)金流量,,代表了企業(yè)經營活動的全部成果,是“企業(yè)生產的現(xiàn)金”,,因此又稱為“實體經營現(xiàn)金流量”簡稱實體現(xiàn)金流量 |

(2)融資現(xiàn)金流量

融資現(xiàn)金 流量 | 籌資活動和金融市場投資活動而產生的現(xiàn)金流量 ①債務現(xiàn)金流量——是與債權人之間的交易形成的現(xiàn)金流,,包括支付利息、償還或借入負債,,以及金融資產購入或出售 ②股權現(xiàn)金流量——是與股東之間的交易形成的現(xiàn)金流,,包括股利分配,、股份發(fā)行和回購等 |

2.現(xiàn)金流量的確定

(1)剩余流量法(從實體現(xiàn)金流量的來源分析)

鏈接![]()

教材<企業(yè)價值評估>章概念:實體現(xiàn)金流量是企業(yè)全部現(xiàn)金流入扣除成本費用和必要的投資后的剩余部分,,它是企業(yè)一定期間可以提供給所有投資人(包括股權投資人和債權投資人)的稅后現(xiàn)金流量,。

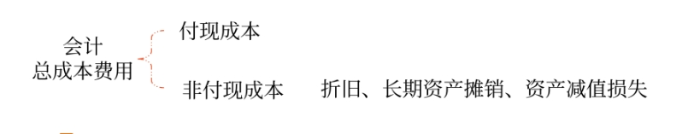

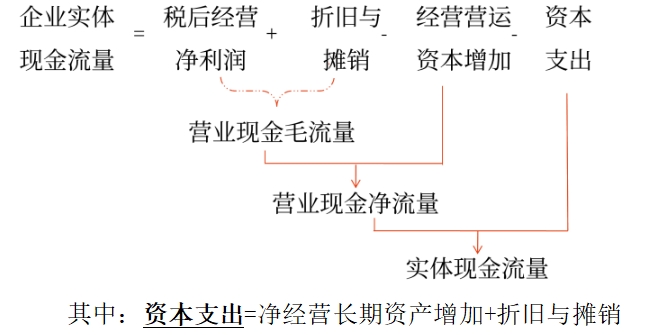

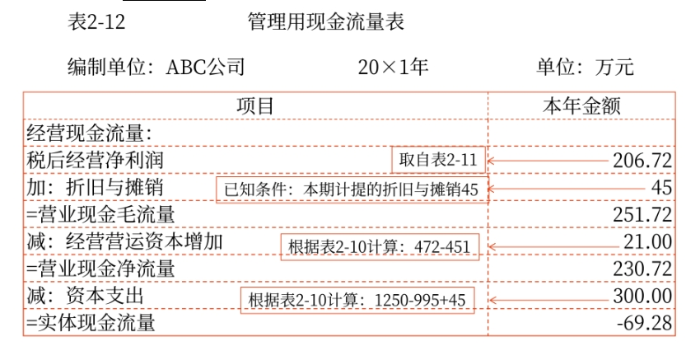

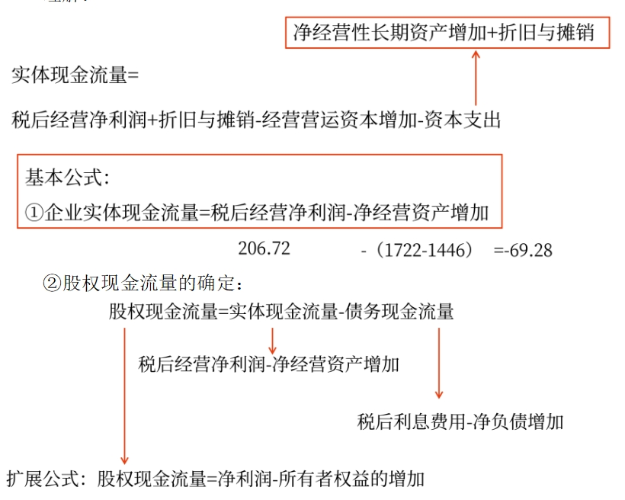

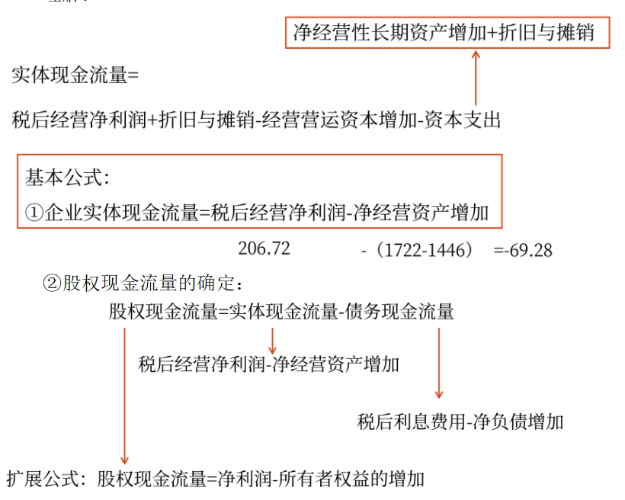

企業(yè)實體現(xiàn)金流=稅后經營凈利潤+折舊與攤銷-經營營運資本增加-資本支出

理解![]()

付現(xiàn)成本與非付現(xiàn)成本的區(qū)別

其中:資本支出=凈經營長期資產增加+折舊與攤銷

理解![]()

(1)如果實體現(xiàn)金流量是負數(shù),,企業(yè)需要籌集現(xiàn)金,其來源有:

①出售金融資產,;②借入新的負債,;③發(fā)行新的股份,。

(2)如果實體現(xiàn)金流量是正數(shù),,它有5種使用途徑:

①向債權人支付利息(注意,,對企業(yè)而言,利息凈現(xiàn)金流出是稅后利息費用),;②向債權人償還負債本金,,清償部分負債;③向股東支付股利,;④從股東處回購股票,;⑤購買金融資產。

(2)融資現(xiàn)金流量法(從實體現(xiàn)金流量的去向分析)

實體現(xiàn)金流量=股權現(xiàn)金流量+債務現(xiàn)金流量

其中:

①債務現(xiàn)金流量=稅后利息費用-新借負債本金(或+償還負債本金)

=稅后利息費用-凈負債增加

②股權現(xiàn)金流量=實體現(xiàn)金流量-債務現(xiàn)金流量

=股利-股票發(fā)行(或+股票回購)

=股利-股權資本凈增加

項目 | 本年金額 |

金融活動現(xiàn)金流量: | |

稅后利息支出(表2-11) | 70.72 |

減:凈負債增加(依據(jù)表2-10:762-566) | 196.00 |

=債務現(xiàn)金流量 | -125.28 |

股利分配[依據(jù)表2-10,,2-11:凈利潤-增加的留存收益=136-(960-880)] | 56.00 |

減:股權資本凈增加(依據(jù)表2-10:100-100) | 0 |

=股權現(xiàn)金流量 | 56.00 |

融資現(xiàn)金流量 | -69.28 |

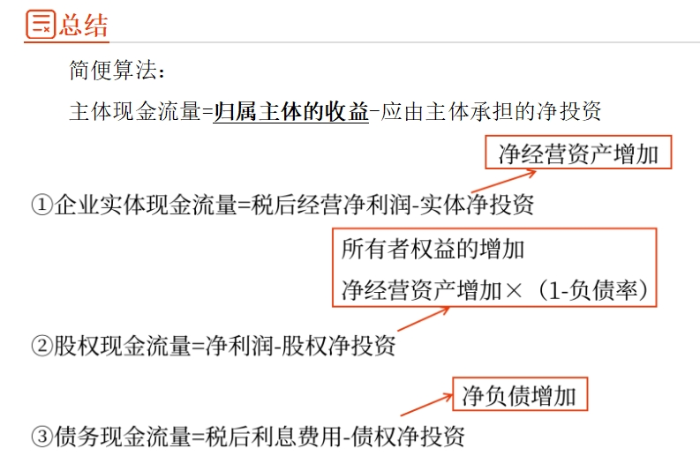

【擴展】方法3:簡便算法(第7章)

理解:

②股權現(xiàn)金流量的確定:

(五)管理用財務分析體系(改進杜邦分析體系)

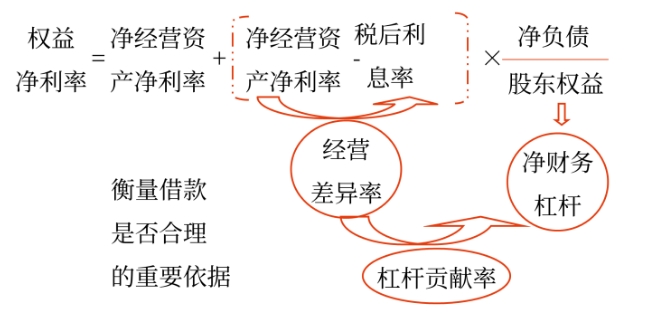

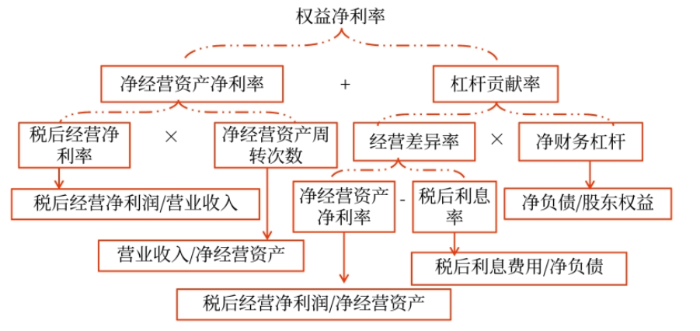

權益凈利率=凈利潤/股東權益

=稅后經營凈利潤/股東權益?稅后利息費用/股東權益

=稅后經營凈利潤/凈經營資產×凈經營資產/股東權益?稅后利息費用/凈負債×凈負債/股東權益

=稅后經營凈利潤/凈經營資產×(1+凈負債/股東權益)?稅后利息費用/凈負債×凈負債/股東權益

=凈經營資產凈利率+(凈經營資產凈利率?稅后利息率)×凈財務杠桿

指標記憶規(guī)律→口徑匹配

主體 | 管理用資產負債表(1) | 管理用利潤表(2) | 投資報酬率(母子率) =(2)/(1) |

實體 | 凈經營資產 | 稅后經營凈利潤 | 凈經營資產凈利率 |

負債 | 凈負債 | 稅后利息費用 | (凈負債)稅后利息率 |

股權 | 所有者權益 | 凈利潤 | 權益凈利率 |

1.改進分析體系的核心公式

2.改進分析體系的分析框架

3.主要分析指標:

表2-13 | 主要財務比率及其變動 | ||||

主要財務比率 | 本年 | 上年 | 變動 | ||

1.稅后經營凈利率 (稅后經營凈利潤/營業(yè)收入) | 6.891% | 7.908% | -1.017% | ||

2.凈經營資產周轉次數(shù) (營業(yè)收入/凈經營資產) | 1.7422 | 1.9710 | -0.2288 | ||

3.=(1×2)凈經營資產凈利率 (稅后經營凈利潤/凈經營資產) | 12.005% | 15.586% | -3.581% | ||

4.稅后利息率 (稅后利息費用/凈負債) | 9.281% | 11.549% | -2.268% | ||

5.=(3-4)經營差異率 (凈經營資產凈利率-稅后利息率) | 2.724% | 4.037% | -1.313% | ||

6.凈財務杠桿(凈負債/股東權益) | 0.7938 | 0.6432 | 0.1506 | ||

7.=(5×6)杠桿貢獻率 (經營差異率×凈財務杠桿) | 2.162% | 2.597% | -0.435% | ||

8.=(3+7)權益凈利率 (凈經營資產凈利率+杠桿貢獻率) | 14.167% | 18.182% | -4.015% | ||

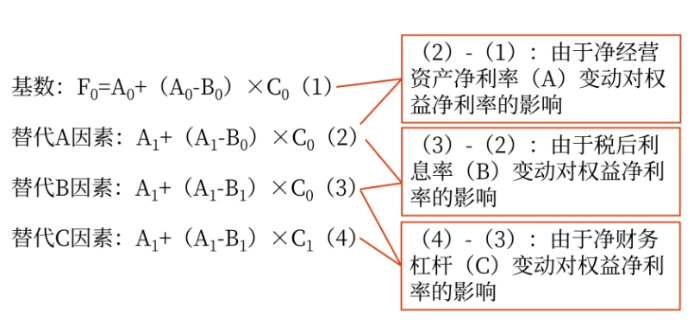

4.權益凈利率的驅動因素分解

利用連環(huán)替代法測定:

權益凈利率=凈經營資產凈利率+(凈經營資產凈利率-稅后利息率)×凈財務杠桿

F=A+(A-B)×C

知識點來源:第二章 財務報表分析和財務預測

以上內容選自閆華紅老師24年《財管》基礎階段課程講義

(本文為東奧會計在線原創(chuàng)文章,僅供考生學習使用,,禁止任何形式的轉載)

津公網安備12010202000755號

津公網安備12010202000755號