注冊會計(jì)師

東奧會計(jì)在線 >> 注冊會計(jì)師 >> 財(cái)務(wù)成本管理 >> 正文

2014《財(cái)務(wù)成本管理》高頻考點(diǎn):資本資產(chǎn)定價模型

【小編導(dǎo)言】我們一起來學(xué)習(xí)2014《財(cái)務(wù)成本管理》高頻考點(diǎn):資本資產(chǎn)定價模型。本考點(diǎn)屬于《財(cái)務(wù)成本管理》第六章資本成本第二節(jié)普通股成本的內(nèi)容。

![]() 【考頻分析】:

【考頻分析】:

考頻:★★★★

![]() 【內(nèi)容導(dǎo)航】:

【內(nèi)容導(dǎo)航】:

(一)基本公式

(二)無風(fēng)險利率的估計(jì)

(三)貝塔值的估計(jì)

(四)市場風(fēng)險溢價的估計(jì)

![]() 【高頻考點(diǎn)】:資本資產(chǎn)定價模型

【高頻考點(diǎn)】:資本資產(chǎn)定價模型

(一)基本公式

權(quán)益資本成本=無風(fēng)險利率+風(fēng)險溢價

Ks=Rf+β×(Rm-Rf)

式中:Rf--無風(fēng)險報(bào)酬率;

β--該股票的貝塔系數(shù);

Rm--平均風(fēng)險股票報(bào)酬率;

(Rm-Rf)--權(quán)益市場風(fēng)險溢價;

β×(Rm-Rf) --該股票的風(fēng)險溢價,。

(二)無風(fēng)險利率的估計(jì)

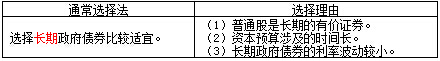

通常認(rèn)為,,政府債券沒有違約風(fēng)險,,可以代表無風(fēng)險利率,。

1.政府債券期限的選擇

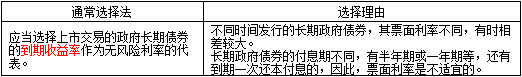

3.選擇名義利率或?qū)嶋H利率

(1)通貨膨脹的影響

(2)決策分析的基本原則

|

原則 |

名義現(xiàn)金流量要使用名義折現(xiàn)率進(jìn)行折現(xiàn),,實(shí)際現(xiàn)金流量要使用實(shí)際折現(xiàn)率進(jìn)行折現(xiàn),。 |

(3)實(shí)務(wù)中的處理方式

|

通常做法 |

一般情況下使用含通脹的名義貨幣編制預(yù)計(jì)財(cái)務(wù)報(bào)表并確定現(xiàn)金流量,,與此同時,使用含通脹的無風(fēng)險利率計(jì)算資本成本,。 |

|

使用實(shí)際利率的情況 |

(1)存在惡性的通貨膨脹(通貨膨脹率已經(jīng)達(dá)到兩位數(shù))時,,最好使用排除通貨膨脹的實(shí)際現(xiàn)金流量和實(shí)際利率; (2)預(yù)測周期特別長,。 |

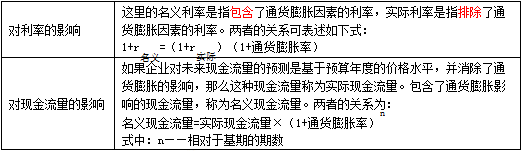

(三)貝塔值的估計(jì)

1.計(jì)算方法:利用第四章的回歸分析或定義公式

2.關(guān)鍵變量的選擇

|

關(guān)鍵 變量 |

選擇 |

注意 |

|

有關(guān)預(yù)測期間的長度 |

①公司風(fēng)險特征無重大變化時,,可以采用5年或更長的預(yù)測期長度; ②如果公司風(fēng)險特征發(fā)生重大變化,,應(yīng)當(dāng)使用變化后的年份作為預(yù)測期長度,。 |

不一定時間越長估計(jì)得值就越可靠。 |

|

收益計(jì)量的時間間隔 |

使用每周或每月的收益率,。 |

使用每日內(nèi)的收益率會由于有些日子沒有成交或者停牌,,由此引起的偏差會降低股票收益率與市場收益率之間的相關(guān)性,也會降低該股票的β值,。使用每周或每月的收益率能顯著地降低這種偏差,。年度收益率較少采用。 |

3.使用歷史β值估計(jì)權(quán)益資本的前提

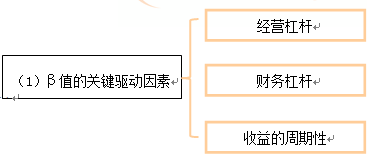

(四)市場風(fēng)險溢價的估計(jì)

1.市場風(fēng)險溢價的含義

市場風(fēng)險溢價=Rm-Rf

通常被定義為在一個相當(dāng)長的歷史時期里,,權(quán)益市場平均收益率與無風(fēng)險資產(chǎn)平均收益率之間的差異,。

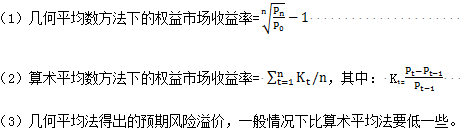

2.權(quán)益市場收益率的估計(jì)

|

關(guān)鍵變量選擇 |

選擇理由 |

|

選擇時間跨度 |

由于股票收益率非常復(fù)雜多變,影響因素很多,,因此較短的期間所提供的風(fēng)險溢價比較極端,,無法反映平均水平,因此應(yīng)選擇較長的時間跨度,。既要包括經(jīng)濟(jì)繁榮時期,,也包括經(jīng)濟(jì)衰退時期。 |

|

選擇算術(shù)平均數(shù)還是幾何平均數(shù) |

(1)算術(shù)平均數(shù)的理由:更符合資本資產(chǎn)定價模型中的平均方差結(jié)構(gòu) (2)幾何平均數(shù)的理由:考慮了復(fù)合平均,,能更好地預(yù)測長期的平均風(fēng)險溢價,。 多數(shù)人傾向于采用幾何平均法,。 |

【提示】

![]() 【相關(guān)復(fù)習(xí)資料】:

【相關(guān)復(fù)習(xí)資料】:

2014《財(cái)務(wù)成本管理》第六章資本成本基礎(chǔ)考點(diǎn)匯總

2014《財(cái)務(wù)成本管理》第六章資本成本階段測試題匯總

2014《財(cái)務(wù)成本管理》第六章資本成本答疑精選匯總

2014《財(cái)務(wù)成本管理》第六章資本成本思維導(dǎo)圖

注會頻道相關(guān)推薦:

2014《財(cái)務(wù)成本管理》第六章資本成本高頻考點(diǎn)歸納

責(zé)任編輯:龍貓的樹洞

- 上一篇文章: 2014《財(cái)務(wù)成本管理》高頻考點(diǎn):債券的價值

- 下一篇文章: 2014《財(cái)務(wù)成本管理》高頻考點(diǎn):現(xiàn)金流量折現(xiàn)模型參數(shù)的估計(jì)

東奧首頁

東奧首頁

津公網(wǎng)安備12010202000755號

津公網(wǎng)安備12010202000755號