注冊會(huì)計(jì)師

東奧會(huì)計(jì)在線 >> 注冊會(huì)計(jì)師 >> 財(cái)務(wù)成本管理 >> 正文

2013《財(cái)務(wù)成本管理》重要知識(shí)點(diǎn):布萊克-斯科爾斯期權(quán)定價(jià)模型

【內(nèi)容導(dǎo)航】:

|

所屬章節(jié) |

知識(shí)點(diǎn)正文 |

相關(guān)習(xí)題 | |||

2013年注冊會(huì)計(jì)師考試時(shí)間為10月19日至20日,,是時(shí)候進(jìn)入備考狀態(tài)!以下是2013年注會(huì)考試重要知識(shí)點(diǎn)布萊克-斯科爾斯期權(quán)定價(jià)模型的具體內(nèi)容和相關(guān)習(xí)題,注會(huì)起跑,,你準(zhǔn)備好了嗎!

![]() 【所屬章節(jié)】:

【所屬章節(jié)】:

本知識(shí)點(diǎn)屬于《財(cái)務(wù)成本管理》第九章期權(quán)估價(jià)第二節(jié)期權(quán)價(jià)值評估的方法的內(nèi)容,。

![]() 【重要知識(shí)點(diǎn)】:布萊克-斯科爾斯期權(quán)定價(jià)模型

【重要知識(shí)點(diǎn)】:布萊克-斯科爾斯期權(quán)定價(jià)模型

(一)假設(shè)

1.在期權(quán)壽命期內(nèi),買方期權(quán)標(biāo)的股票不發(fā)放股利,,也不做其他分配;

2.股票或期權(quán)的買賣沒有交易成本;

3.短期的無風(fēng)險(xiǎn)利率是已知的,,并且在期權(quán)壽命期內(nèi)保持不變;

4.任何證券購買者能以短期的無風(fēng)險(xiǎn)利率借得任何數(shù)量的資金;

5.允許賣空,賣空者將立即得到所賣空股票當(dāng)天價(jià)格的資金;

6.看漲期權(quán)只能在到期日執(zhí)行;

7.所有證券交易都是連續(xù)發(fā)生的,股票價(jià)格隨機(jī)游走,。

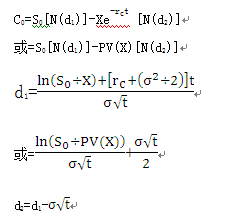

(二)公式

(三)參數(shù)估計(jì)

1.無風(fēng)險(xiǎn)利率

無風(fēng)險(xiǎn)利率應(yīng)選擇與期權(quán)到期日相同的國庫券利率,。如果沒有相同時(shí)間的,應(yīng)選擇時(shí)間最接近的國庫券利率,。

這里所說的國庫券利率是指其市場利率,,而不是票面利率。

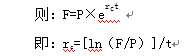

模型中的無風(fēng)險(xiǎn)利率是按連續(xù)復(fù)利計(jì)算的利率,。

如果用F表示終值,,P表示現(xiàn)值,rc表示無風(fēng)險(xiǎn)利率,,t表示時(shí)間(年):

(2)由于該看漲期權(quán)的收盤價(jià)格為每股5元,,小于計(jì)算得出的期權(quán)的價(jià)值5.79元,因此可以買入該項(xiàng)看漲期權(quán),。

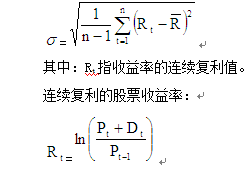

2.收益率標(biāo)準(zhǔn)差

股票收益率的標(biāo)準(zhǔn)差可以使用歷史收益率來估計(jì),。

其中:Rt指股票在t時(shí)期的收益率;Pt是t期的價(jià)格;Pt-1是t-1期的價(jià)格;Dt是t期的股利。

(四)看漲期權(quán)—看跌期權(quán)平價(jià)定理

對于歐式期權(quán),,假定看漲期權(quán)和看跌期權(quán)有相同的執(zhí)行價(jià)格和到期日,,則下述等式成立:

看漲期權(quán)價(jià)格-看跌期權(quán)價(jià)格=標(biāo)的資產(chǎn)的價(jià)格-執(zhí)行價(jià)格的現(xiàn)值

這種關(guān)系,被稱為看漲期權(quán)-看跌期權(quán)平價(jià)定理,,利用該等式中的4個(gè)數(shù)據(jù)中的3個(gè),,就可以求出另外1個(gè)。

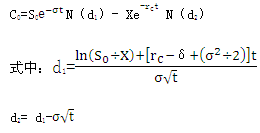

(五)派發(fā)股利的期權(quán)定價(jià)

考慮派發(fā)股利的期權(quán)定價(jià)公式如下:

在期權(quán)估價(jià)時(shí)要從股價(jià)中扣除期權(quán)到期日前所派發(fā)的全部股利的現(xiàn)值,。

(六)美式期權(quán)估價(jià)

(1)美式期權(quán)在到期前的任意時(shí)間都可以執(zhí)行,,除享有歐式期權(quán)的全部權(quán)力之外,還有提前執(zhí)行的優(yōu)勢,。因此,,美式期權(quán)的價(jià)值應(yīng)當(dāng)至少等于相應(yīng)歐式期權(quán)的價(jià)值,在某種情況下比歐式期權(quán)的價(jià)值更大,。

(2)對于不派發(fā)股利的美式看漲期權(quán),,可以直接使用布萊克-斯科爾斯模型進(jìn)行估價(jià)。

2013財(cái)管練習(xí)題:布萊克-斯科爾斯期權(quán)定價(jià)模型的參數(shù)

注會(huì)頻道精彩推薦:

責(zé)任編輯:龍貓的樹洞

- 上一篇文章: 2013《財(cái)務(wù)成本管理》重要知識(shí)點(diǎn):二叉樹期權(quán)定價(jià)模型

- 下一篇文章: 沒有了

東奧首頁

東奧首頁

津公網(wǎng)安備12010202000755號(hào)

津公網(wǎng)安備12010202000755號(hào)